5月25日,股转公司公布了2018年新三板创新层的企业名单,共有940家新三板企业入围,其中800家企业为上一年度创新层企业,140家企业从基础层成功被调至创新层。

从数量上看,今年的创新层企业数量较2017年分层时的1329家减少了389家,同比减少了29.27%;而从业绩体量上看,今年的940家企业2017年平均营收5.34亿元,较去年分层时的企业高出38.2%,平均净利润为3365万元,较去年分层时的企业高出17.2%。

整体来看,在分层新规落地后,新三板创新层企业占比从2016年的13.72%和2017年的12.53%下降至今年的8.26%,创新层企业稀缺性有所提高;同时业绩体量同比增幅较为明显,整体呈现精细化趋势。

新晋企业大幅减少 精细化分层成主旋律

从分层情况来看,本年度共800家创新层企业保层成功,占比为63.49%,成功保层的企业占比与去年相近。今年新三板创新层企业数量的减少主要在于新晋企业数量的大幅下降,今年从基础层新晋创新层的企业仅有140家,远低于去年的710家。

据犀牛之星统计,在这140家新晋创新层的企业中,其中有符合82家企业符合高利润条件,69家符合营收高增长条件,另有4家公司通过高市值条件进入。

广证恒生分析师表示,本年度调入创新层的基础层企业数量下降,主要系新规的准入标准中增加了50人合格投资者人数以及最近12个月累计定增融资不低于1000万元影响。若不考虑上述两项规定,符合三项创新层准入标准的企业数量达到1952家,远高于实际调入的140家。

在5月28日金融街“多层次资本市场助推高精尖产业升级发展”的分论坛上,股转公司副总经理隋强表示,新三板下一步将按照精细化分层的思路匹配差异化制度安排,包括交易、投资适当性、信息披露和监管等。可见,针对万家新三板挂牌企业海量、多元、差异化特征显著的特点,未来创新层的精细化或将成为新三板分层管理的主旋律。

从行业分布情况上看,今年的创新层同样以信息技术、生物医药、机械设备、互联网、文化传媒为主,其中信息技术行业企业数量达到170家,以18.09%的占比高居榜首,同比去年几乎持平。而电子设备、机械设备、互联网、文化传媒的企业数量比去年有所下降,基础化工、建筑、有色金属、休闲服务、农林牧渔、金融等行业的企业数量则有所上升。

股转公司数据显示,截至5月23日,创新层企业中共有884家发生过融资,融资发生率为94%,合计融资额达1250亿元,将近新三板2017年全年1336亿元的融资额。

创新层企业中,有299家公司融资超过1亿元,其中生物医药以平均融资金额2.03亿元成为创新层最“吸金”的行业,31家位于创新层的生物医药企业有高达30家获得过股票融资。

新能源领域公司也表现突出。据股转公司统计,创新层共有27家新能源领域公司,包括11家新能源汽车企业和16家新能源制造及服务企业。这27家公司中有25家获得过融资,平均融资额为1.11亿元,这些公司在挂牌期间抓住了行业发展机遇实现了快速发展,三年净利润累计增长了3.06倍。

此外,作为创新层占比最高的信息技术公司,新三板包容高效的市场准入制度和小额快速融资的特点也很好地适应了此类公司产品技术的快速更新迭代。

创新层中新经济企业的发展尤为突出,这也体现出创新层企业精美化的趋势。股转公司称,新三板共有136家创新层企业在挂牌后实现了规模升级,其中2家微型企业成长为小型企业,107家小型企业成长为大、中型企业。

头部企业成长性优于创业板 市盈率却不及二分之一

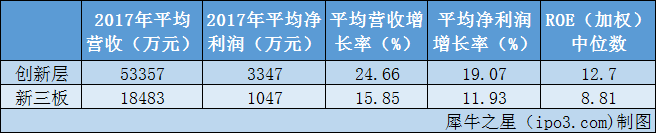

从公布的940家创新层企业来看,无论从业绩体量、企业成长性还是资产质量来看,整体数据均大幅优于新三板整体企业。从2017年年报来看,创新层企业2017年平均营收为5.34亿元,是新三板整体水平的近三倍;净利润为3347万元,是新三板平均值的逾三倍;营收和净利润增长率则分别高于新三板平均值8.81、7.14个百分点;加权净资产收益率达12.7%,更是远远超过新三板的平均水平。

根据股转统计,2015年-2017年,创新层企业三年的营收和净利润年均复合增长率分别达到30.47%、24.37%,比创业板公司分别高出1.45个和13.37个百分点。其中有541家公司近三年净利润累计增速超过1倍,占比57.55%。

而从业绩体量来看,940家创新层企业中,市值前200的企业几乎能够比肩创业板的平均水平。据犀牛之星统计,创新层200(剔除神州优车)的平均营收和净利润分别为15.36亿元、9615万元,创业板(剔除乐视网、温氏股份)的平均营收和平均净利润则分别为14.49亿元、1.30亿元。

随着新三板市场分层的进一步精细化,创新层企业有望品尝到差异化制度红利,而这200家头部企业流动性还有望得到大幅提升。

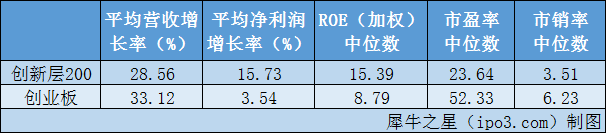

对比创业板的成长性来看,创新层200去年的平均营收增长率为28.56%,低于创业板4.56个百分点;但15.73%的平均净利润增长率大幅高于创业板的3.54%。

尤其值得注意的是,在举债能力远远低于创业板的新三板上,这200家创新层头部企业的加权ROE中位数为15.39%,平均数为15.72%,远远高于创业板8.79%和9.09%。

创新层200在成长性和资产质量都要优于创业板,但其估值却远远低于创业板的估值。数据显示,创新层200的市盈率中位数为23.64倍,而创业板为52.33倍,市盈率不足创业板的二分之一;创新层200的市销率为3.51倍,而创业板为6.23倍。整体来看创新层头部企业的估值远低于创业板的平均估值。

不仅如此,据股转公司统计,一季度创新层非金融企业的总营收975.33亿元,同比增长19.21%;净利润为32.07亿元,同比增速达89.44%。创新层一季度近九成的净利润增速也为2018年的高速增长贡献了良好开局。

未来,在创新层保持稳定高速增长的基础上,随着监管层对创新层权利以及义务差异化建设的持续推进和完善,创新层企业有望品尝差异化制度红利。而目前正处于估值洼地的创新层,能否成为盘活新三板市场流动性的“莱克星顿枪声”,我们不妨一起期待。