今年以来,A股这波大跌行情已经超出绝大多数人的预期。沪指下跌17.5%,深成指下跌27%,创业板指下跌逾32%。

短短4个月,沪深京三市总市值蒸发逾16万亿元。这让直接下场参与交易的股民很受伤,当然间接借基金入场的基民同样很痛苦。

今年一大批明星基金翻车,净值跌超50%的并不少见。投资群里流传了一张长长的基金经理的图应该都有看到过吧!据天相投顾,一季度股票型+混合型基金合计亏损1.3万亿元,基民损失惨重。对此,有挑刺的网友问到:哪有做生意大幅亏损,还有发财的?

当然有。

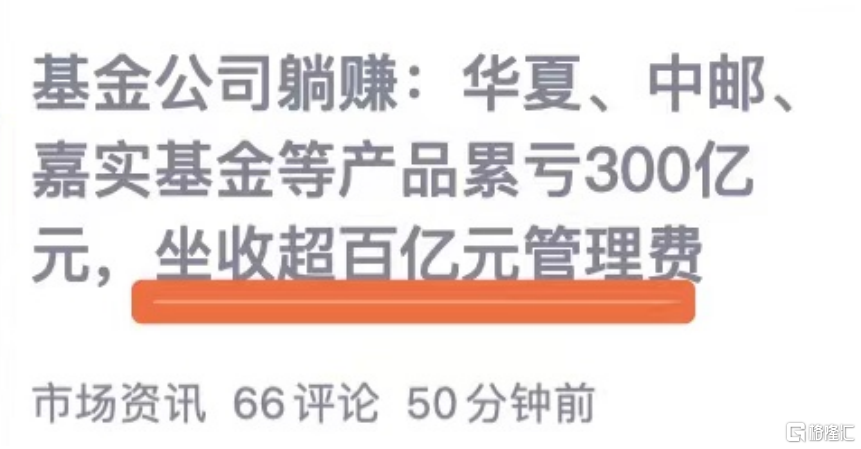

近日,一则有关基金公司的报道推送,更是让基民们寝食难安。这不是为了夺眼球的标题党,而是实实在在发生的事情。

有人说,2015年股灾收割的是高杠杆加仓的股民,而这一波行情收割的是火热基金背后的新基民。

01

一样的结局

2015年大牛市,市场癫狂、放肆大炒特炒垃圾股、题材股。遥想当年,沪深两市最靓的仔非暴风影音莫属,连拉29个涨停板,比今年的九安医疗火爆太多。还有,全通教育短短几个月爆拉10倍,一度超越茅台成为A股第一高价股。对了,还记得“为梦想窒息”的乐视网吗,市值一度高达1700亿元。

而这两年,市场不再疯炒垃圾题材。不少机构借着价值投资的幌子去疯狂爆炒热门赛道股,广泛分布于新能源汽车、光伏、消费行业等。

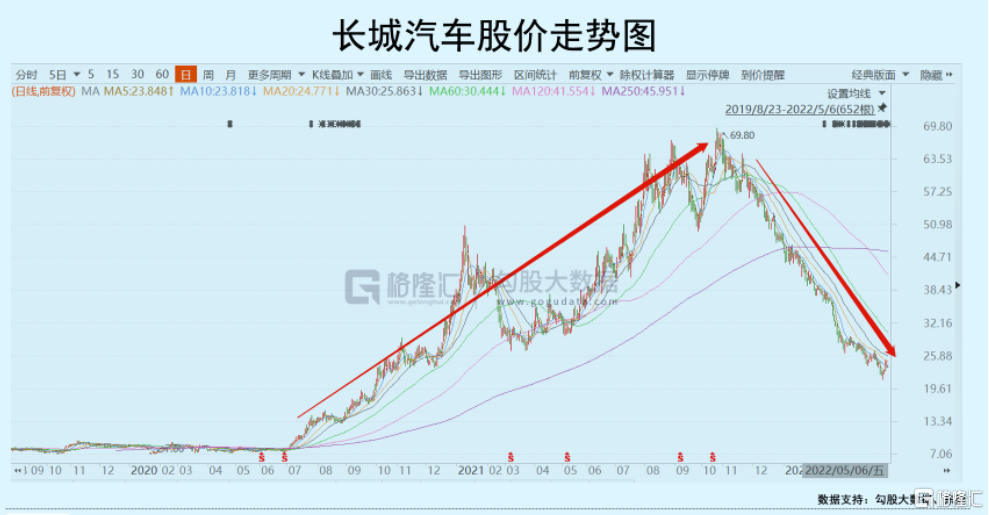

长城汽车短短2年时间,股价暴涨近10倍,随后开启“价值毁灭”,短短半年重挫超64%。

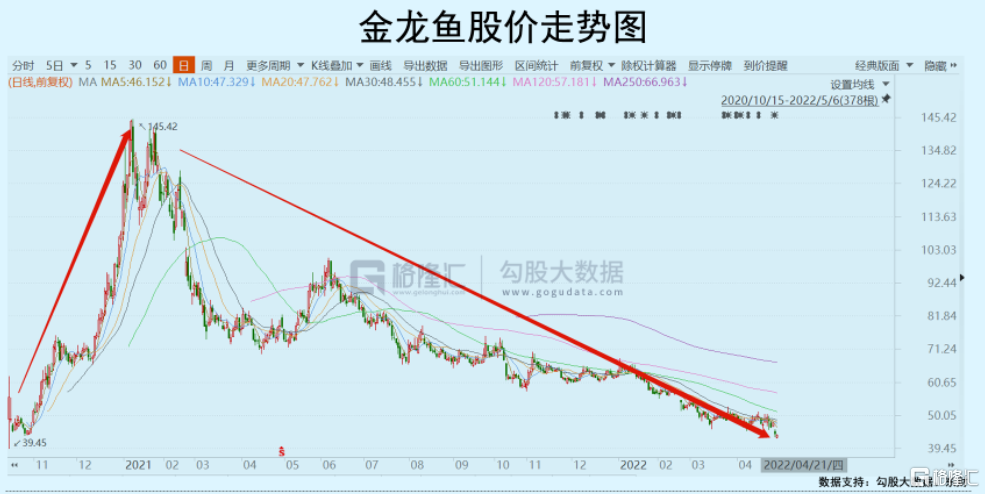

阳光电源1年多时间暴涨超10倍,然后花了半年时间暴跌逾63%。还有金龙鱼上市2个月大涨近500%,市值一度逼近8000亿元,然后暴跌70%,市值缩水至2400亿元。

这样的例子太多太多,一些龙头的疯狂甚至远超2015年,然后就是几百亿、上千亿、乃至5000亿以上市值的蒸发。基于抱团,上证50于去年218逼近2007年的高位水平,远超2015年的高峰,沪深300同期更是创下历史最高记录。

2015年大牛市可谓是典型的杠杆牛。据海通证券,2015年A股高峰杠杆资金4万亿元,其中场内融资规模为2.27万亿,场外配资1.8万亿。两市两融买入额占A股单日成交额的比例一度逼近20%。

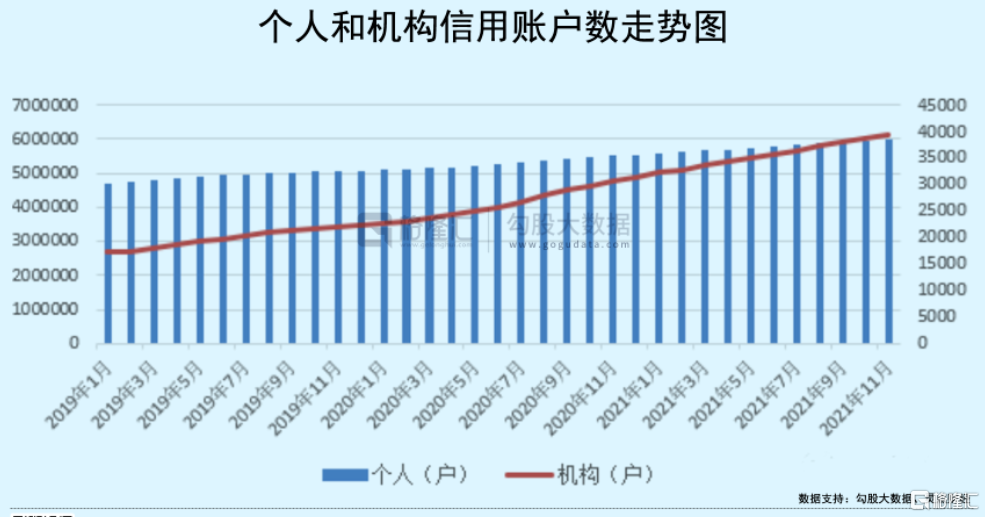

2015年杠杆更多来源于散户。短短1年时间,散户信用账户开户数飙涨超100%。而此后至今,或于深刻的亏钱教训,散户个人加杠杆的意愿并不强,而更多杠杆资金来源于机构。

据灵点财经统计,截止去年11月30日,机构新增信用账户同比大增28.63%,而个人为8.74%。再推前至2020年11月,机构新增信用账户涨幅同比大增38.27%,个人为8.97%。

过去三年,公募基金规模井喷式爆发,从2018年末的13.03万亿飙升至2021年末的25.56万亿。可以推测,机构有巨大冲动加杠杆,资金更多来源于基民。

资金疯狂入市,抱团扎堆各大赛道龙头,短短半年、1年,龙头股价上涨1-2倍、3-5倍,10倍屡见不鲜。

但泡沫终究是泡沫,过去机构猛炒的白马股一地鸡毛。背后收割的是谁?

没有别人,除了直接入场高位接盘的股民,还有更多场外幻想着白马股继续上涨的一大批基民。

这些基民多数是可投资资金并不大的普通人。净值一天天下跌,跌的不是数字,而是一个家庭的悲欢离合。

02

亏钱如瀑布

当然,基民也不是都挨打,也有吃肉喝汤的的时候。据东财数据,2021年全市场各类型基金合计盈利7171.89亿元,而基金公司收取的费用高达2700亿元,占总规模的1.08%,占盈利的37.8%。其中,最为人们熟知的管理费已经高达1425亿元,同比大增52%。

哇哦,7000多亿盈利很厉害!!!细分看,债券型、货币性分别稳定盈利2287亿元、2159亿元。而股票型+混合型盈利仅为1868亿元、1186亿元。相当于参与A股的公募基金为基民盈利了3000亿元,占总公募基金盈利的42.6%。

当然,股票型+混合型的基金公司从盈利中拿走的蛋糕也不少。单单只算管理费,2021年分别高达198亿元、765亿元,合计拿走了这两类基金总盈利的1/3之多。当然,这里面还没有包括托管费、销售服务费、交易佣金等大笔费用。

2021年,股票型基金平均收益为7.77%,混合型基金为8.34%。扣除各项费用,基民可谓是小赚一点。

吃肉的时候赚不多,但亏钱如瀑布。

一季度,全市场股票型基金平均收益率为-13.91%,混合型基金为-11.61%。据天相投顾数据统计,一季度公募基金整体亏损1.33万亿元。其中,股票型+混合型累计亏损超过1.3万亿,占总规模的97.7%。

1.3万亿是一个什么概念?

相当于亏了2021年两类基金盈利总额的4.3倍。算上4月份的下跌(沪指4月下跌6.3%),有机构测算两类型基金大致亏损2万亿元。

对基民更为残酷的是,亏了这么多本金,还要亏管理费,基金公司该拿的一份钱不会少。有网友一针见血:原本以为买基金就不会被收割,最后发现买基金是打包成捆还付费让人收割。

基金公司和基民按理说应该是一荣俱荣,一损俱损的。但很多时候并不是这样,比如去年一季度,市场尤为火爆,基金公司发行422只新基金总募资1.07万亿,成为历史上最牛的季度:开年第一周就有7只基金““一日售罄”,后续还出现过单只基金吸金千亿规模的盛况。仅在1月,发行规模超100亿的有11只。

然而,这一大批基民的资金从后视镜看,大多都高位站了岗,成了接盘侠,为后面的巨亏埋下了伏笔。但基金公司华丽转身,去年末管理规模超1000亿有49家,超过5000亿的有20家,超1万亿的有4家。另外,有22家基金公司在去年管理规模增长超100%。盈利方面,25家基金公司利润超过100亿元,其中广发、天弘、富国、博时、国泰、工银瑞银均超250亿元。

基金公司:呵呵,年轻人,你还是太年轻了。

基民:无奈、辛酸、煎熬,又向谁去哭诉?

03

尾声

不管是股民,还是基民入场A股,都抱有一颗最简单直白的“梦想”——靠投资,实现“财富自由”。

财务自由的公式很简单:财富积累 * 财富回报 ≥ 生活开支。要实现梦想,要么积累财富存量,要么提升财富回报率,二者均不可有明显短板。

然而,现实中,普通人并没有强大的创造财富存量的能力,也没有强大的投资能力。结果便是,靠辛苦工作赚来的财富,乘以长期负收益率,离财富自由越来越远。以上两项能力都需要长期刻苦训练,否者搬砖的收入在不知不觉中被偷走。

我们要承认一个直白的、尴尬的现实:对于多数人而言,股市不是提款机,而是血淋淋的屠宰场。

当然,投资能力是可以通过长期刻苦学习提高的。作为历经沙场的老股民,你至少要理解什么是优秀的商业模式,股票定价逻辑、DCF估值等等。理解越深刻,长期稳定赚钱就越容易,否者就容易成为被别人收割的老韭菜。

当然,人生发财还要靠康波,靠时运。人生短短几十年,能够把握的大机会可能就那么1-2次。比如,2007年、2015年、2018年都有危机后的重大机遇。当下的2022年,为了遏制创40年新高的通胀,欧美主流央行均会进行货币“紧转弯”,今年全球风险资产有危,又有机。

不过,这对于新股民、新基民不会那么容易把握,错过重大机会其实是大概率事件。有鸡汤说的好:

你所赚的每一分钱,都是你对这个世界认知的变现,你所亏的每一分钱,都是因为对这个世界认知有缺陷。

你永远赚不到超出你认知范围之外的钱,除非你靠运气,但是靠运气赚到的钱,最后往往又会靠实力亏掉,这是一种必然。

这个社会最大的公平就在于:当一个人的财富大于自己认知的时候,这个社会有100种方法收割你,直到让你的认知和财富相匹配为止。

怎么才能少亏钱,少被收割?

在我看来,认清现实,认清自己,最为重要。对投资能力无法提高的普通人,沪深300、上证50或许是才是最好的归属。

对可以持续学习、持续提高的股民基民,如果想要进化为一名合格成熟的投资者,我想至少有以下几点要做到:

认清自己能力圈的边界;

恪守能力圈的边界;

在以上两个基础上,拓展能力圈边界。

其次,建立起属于自己的一套成熟的交易体系和交易策略,包括择股(择基)、买入、卖出、分散配置、风控体系等等。

在721无情的股市里,我们都得深情地活下去。自己选择的路,再艰难,跪着也要走下去,坚持一下,你或许能够达到彼岸。祝好!更多股票资讯,关注财经365!