摘要:

在雪松控股的兜底担保之下,打着“供应链金融”的旗子,以所谓的“应收账款”为底层资产,假借各类金交所、产交所、伪金交所通道,超过350只违规“理财产品”面向自然人发售,总规模超过200亿元。

根据记者的调查,这350余只理财产品背后,构筑的是一个庞大的融资网络,涉及企业数量高达63家,除了或明或暗的雪松系公司,还有大量的假央企、伪国企。而作为底层资产的应收账款,系建立在涉嫌虚假的“空转”贸易行为之上。

随着产品的爆雷,酿成了约8000投资人的涉众风险。

头顶“世界500强”光环的雪松控股,爆出巨额理财产品逾期,并成为新闻焦点被广泛报道。

证券时报记者持续跟踪调查发现,自2020年1月起,在雪松控股的兜底担保之下,打着“供应链金融”的旗子,以所谓的“应收账款”为底层资产,假借各类金交所、产交所、伪金交所通道,超过350只违规“理财产品”面向自然人发售,总规模超200亿元。

而今,这些理财产品的兑付,陷入了全面停滞状态。

期间,雪松控股向投资人至少作出了5次口头兑付的承诺,但无一兑现。2021年12月20日,在各方压力之下,雪松控股出具了书面承诺,自2022年1月至2023年6月,分期向投资人兑付。但到了1月31日,第一期兑付仍未兑现。

根据记者的调查,这350余只理财产品背后,构筑的是一个庞大的融资网络,涉及企业数量高达63家,除了或明或暗的雪松系公司,还有大量的假央企、伪国企。而作为底层资产的应收账款,系建立在涉嫌虚假的“空转”贸易行为之上。

伴随理财产品的全面爆雷,记者实地走访发现,那些资金募集方、名义融资人,大多已人去楼空,令投资人追讨无门。

一、产品挂牌——金交所、产交所、伪金交所齐上阵

2021年对于投资人强子(注:本文所涉及的投资人皆为化名)来说,是水逆的一年。

这一年,他从雪松旗下的理财销售人员手上购买了三只理财产品,总额800万元。不幸的是, 2021年4月29日,他刚刚支付完后两笔共计500万元的投资款,第二天,诸多投资人陆续获悉,雪松销售的理财产品大面积出现逾期。

与强子有着相同境遇的,还有华姐、红梅、贺平等投资人,他们分别购买了1500万元、1200万元、600万元的6款理财产品,于2021年5月-9月先后到期,但至今未拿回本金。

与此相应的,是相关司法案件数量的激增。企查查信息显示,在截至2021年末的近3个月内,雪松控股因投资理财纠纷被投资人起诉的案件,各地法院的立案数量已超过30件。

证券时报记者历时近一个月,辗转从各地投资人手上获得了超过100只理财产品的产品说明书、投资协议等法律文书。

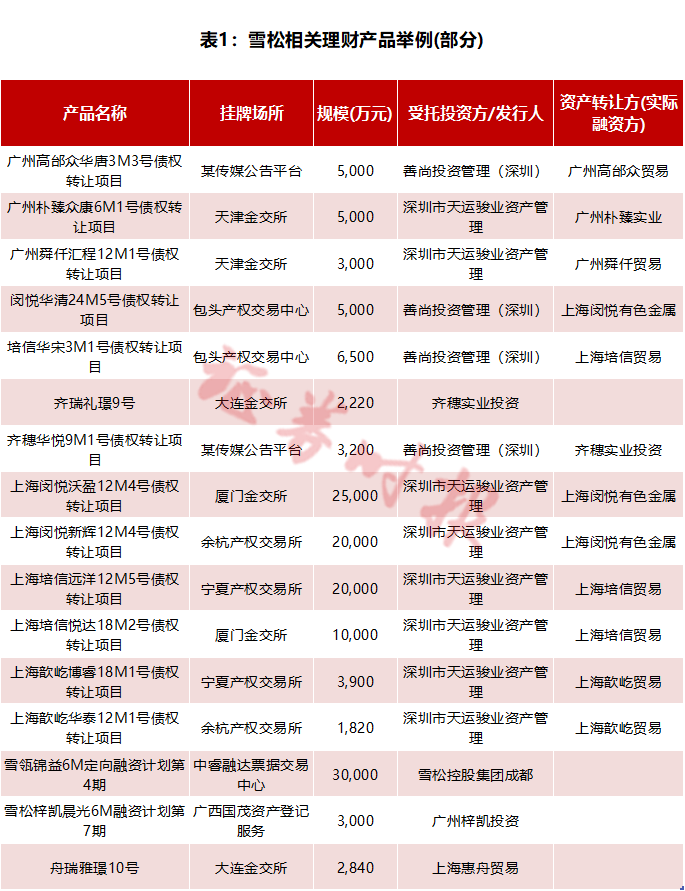

从这百余份产品文件来看,相关产品的底层资产,基本都是基于贸易背景的“应收账款”,因而,产品名称都冠之以“债权转让项目”,比如——“上海培信远洋12M5号债权转让项目”、“齐穗华悦9M1号债权转让项目”、“上海闵悦新辉12M4号债权转让项目”、“广州朴臻众康6M1号债权转让项目”等(表1)。

产品名称中的“M”代表存续月份,比如,12M代表产品存续期为12个月,6M代表6个月,以此类推。相关产品的存续期限,最短的为2个月,最长为24个月,起投金额为30万元或100万元,根据投资金额及期限的不同,年化收益率为7%到12%。

这些产品在相关交易场所挂牌之后,通过雪松旗下的润邦财富销售团队、雪松信托销售团队以及线上的松果财富APP,面向自然人广泛销售,据称总人数约8000人。

记者把这100份产品文件汇总统计发现,这100只产品共计涉及11个挂牌场所,包括金交所、产交所、伪金交所三大类(表2)。其中,大连金交所系雪松自身控股的金交所。

从这些理财产品在三类场所挂牌的时间轨迹来看,呈现出明显的阶段特征:

在金交所挂牌的产品,全数在2020年之内,且到12月份戛然而止;在产交所挂牌的产品,则横跨2020年及2021年;而在伪金交所挂牌的产品,则全线启动于2021年。

为什么会呈现出这种鲜明的时间轨迹特征?背后映衬出的,实际是躲避监管的“猫鼠游戏”。

近十余年来,中国私募基金与财富管理行业处于快速发展之中,资产管理规模迅速膨胀。而在此过程中,以借贷、债权为底层资产的固收类私募理财产品,为了披上“合规”的外衣,以撇清非法集资的嫌疑,不断寻求各类有政府背书的备案、挂牌通道。

2018年之前,市场上的类固收私募产品,大多通过在基金业协会备案的方式谋求合规性。以债权、保理、融资租赁等非标债权作为底层资产的私募基金,归属于“其他类私募基金”,获准在基金业协会备案。

由于以债权类非标私募基金的风险不断聚集,2018年2月,基金业协会发布了《私募投资基金备案须知》,明确底层资产为借贷性质的产品不予备案。基金业协会关闭通道之后,大量底层资产为债权的类固收产品,涌向了各级政府批准设立而监管更为宽松的金交所、产交所,谋求在该等场所挂牌、发行。

这便是雪松所销售的债权类非标理财产品的政策背景。自2020年1月起,雪松相关理财产品全线在各地金交所、产交所挂牌。

这种猫鼠游戏背后的风险,监管部门也看在眼里,清理整顿各类交易场所部际联席会议办公室(清整办)反复提示金交所非标产品的风险。2020年12月,清理整顿各类交易场所第五次部际联席会议再次强调,严格落实金交所不得直接、间接向个人销售产品,不得跨区域展业的底线要求。

或受此影响,雪松在金交所挂牌发行的所售产品,于2020年末戛然而止。而未被清整办明确点名的产交所,则在2021年继续成为备选通道。

金交所的挂牌通道被封堵之后,雪松相关理财产品在2021年又另觅了多个无省级金融局许可的“伪金交所”作为替代通道(关于伪金交所,详见证券时报此前报道《起底“伪金交所”》)。

由此可见,雪松所销售的理财产品,一直游走在监管政策的灰色地带。尽管相关理财产品的挂牌通道,从金交所转换为产交所及伪金交所,再向个人出售,变的是不停转换的挂牌通道,不变的是自始至终的涉众风险。

二、交易结构——两大傀儡资金通道

如前所述,证券时报记者从各地投资人手上获得了100只理财产品的产品说明书、投资协议等法律文书,这100只是雪松所销售的理财产品的全部吗?

并不是!

比如,在记者所获得的100份产品文件中,在包头产权交易中心挂牌的产品数量为11只,但记者登陆包头产权交易中心网站查阅并逐一统计发现,雪松相关产品挂牌并成交的数量多达60只。

再比如,记者所获得的100份产品文件中,在某传媒公告平台(下称“传媒公告平台”)挂牌成交的产品数量为24只,但记者登陆传媒公告平台查阅并逐一统计发现,雪松相关产品挂牌并成交的数量,更是高达209只。

其他剩余挂牌场所,记者虽未逐一去查阅统计,但可以确认的是,实际挂牌的产品远远高于记者获得产品文件的数量。

记者基于前述100份产品文件,以及在天津金交所、包头产权交易中心、传媒公告平台的详实统计,汇总雪松相关理财产品共计351只,产品规模201.3亿元(相关明细详见文末附件)。当然,这只是不完全统计,实际的产品数量和资金规模或远大于此。

统计显示,这351只产品中,有多达320只产品所募集的资金,借助两大资金通道进行中转——深圳市天运骏业资产管理有限公司(下称“天运骏业”)、善尚投资管理(深圳)有限公司(下称“善尚投资”)。其中,天运骏业涉及产品数量178只,善尚投资涉及产品数量142只。

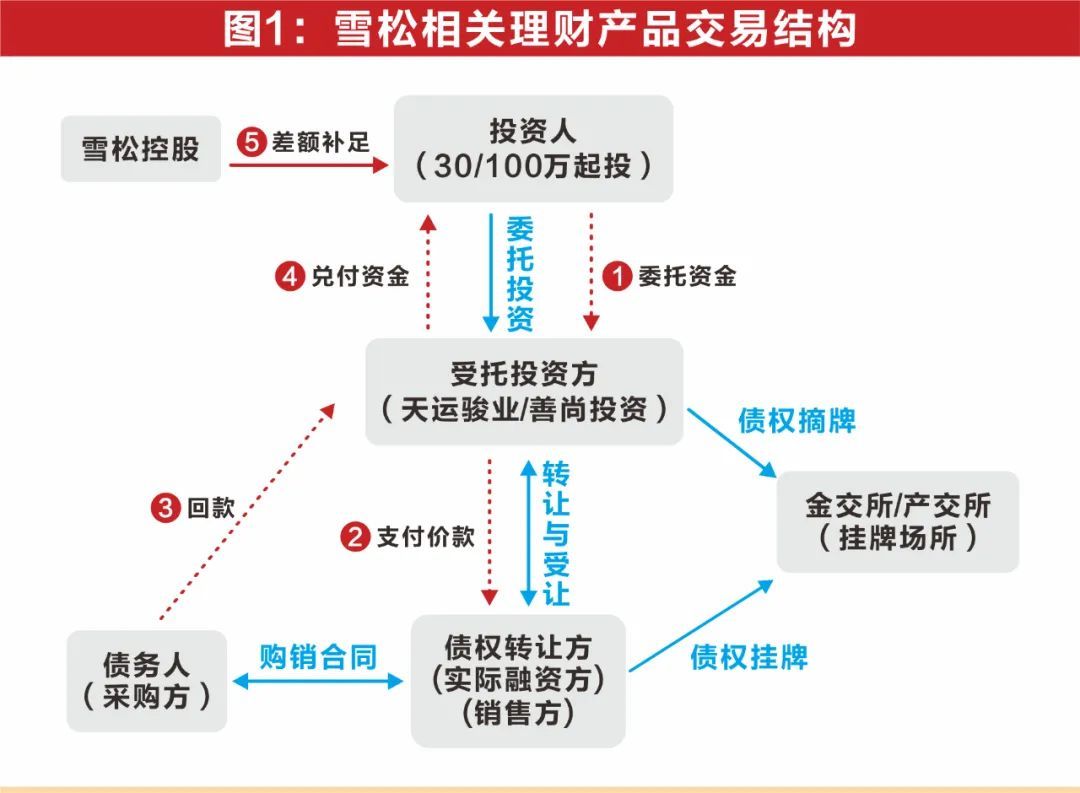

天运骏业/善尚投资之所以是资金通道,这涉及二者在雪松相关理财产品中的角色——受托投资方。

根据相关产品的交易结构,投资人将资金委托给天运骏业/善尚投资,天运骏业/善尚投资再以受托投资方的身份,将相关资金用于购买资产转让方所持有的债权资产(图1)。作为底层资产的债权,则是资产转让方基于基础贸易项下对债务人(采购方)的应收账款。

换句话说,受托投资方实际上是资金募集方,募得资金之后再支付给资产转让方(实际融资方),以完成应收账款的受让。未来向投资人兑付的资金,则来自底层债务人的回款,而雪松控股对产品的兑付做了兜底承诺(出具差额补足承诺函)。

作为雪松相关理财产品的两大募资通道,天运骏业/善尚投资的重要性不言而喻。

从股权结构来看,天运骏业及善尚投资与雪松控股皆不存在股权关系。

天运骏业成立于2015年7月,设立时注册资本100万元,股东为两位自然人黄宏业、陈海棠。2019年10月30日,公司股权发生变更,实控人变为方凤强、邓鹏,注册资本也飙升至5000万元。这个时间点,正好是该公司承担雪松相关理财产品募资通道的前几个月。

善尚投资成立于2015年11月,设立时注册资本500万元,由自然人吴兴华独资持有,之后经历一系列股权变更,当前实控人变更为白小波、张近川,注册资本也增加至5000万元,但未实缴。

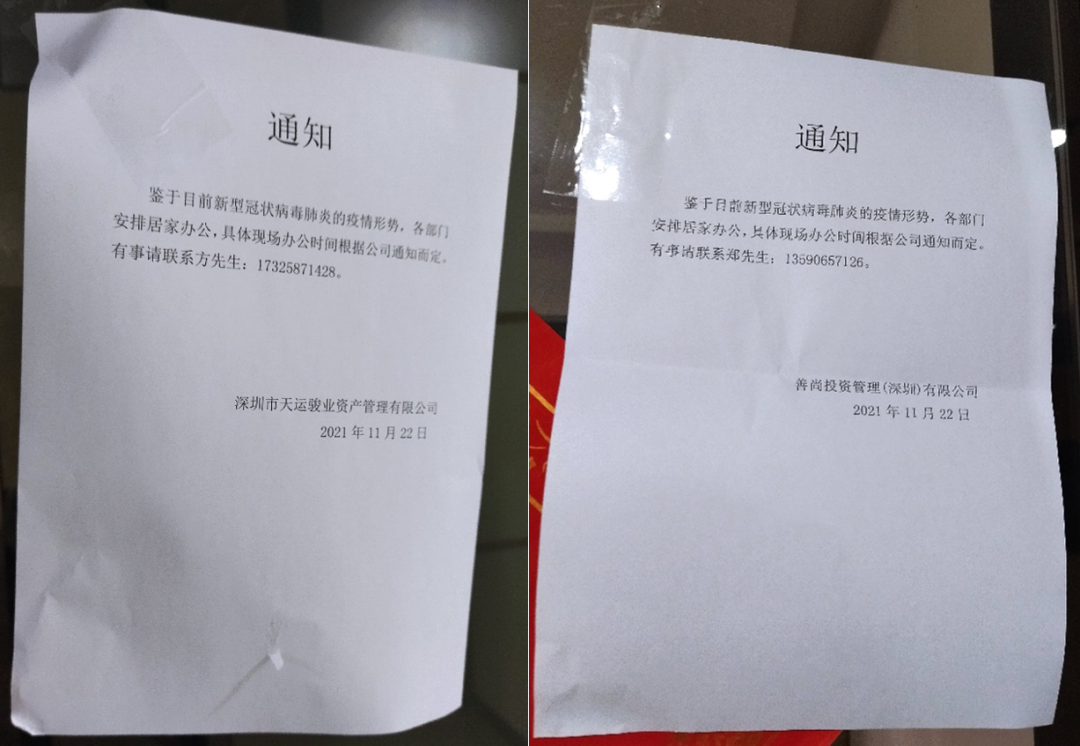

2021年12月中旬,证券时报记者前往天运骏业及善尚投资的实际办公地——深圳市福田区福华三路国际商会中心,两家公司分别位于该大厦的1501A室及2106B室。记者在现场看到,两家公司皆大门紧闭,人去楼空(图2)。

图2:运骏业及善尚投资皆人去楼空

透过玻璃,记者看到,两家公司的办公面积都不大,大约30-50平方,分别内设6个、4个工位,室内除了桌椅,其他办公设施已搬走。

在15楼,一位保洁人员告诉记者,已经很久没看到天运骏业的人办公了,“(2021)年初之后就没来了”。

两家公司的大门玻璃上,分别贴了一张通知,上面写着完全一致的内容:鉴于目前新型冠状病毒肺炎的疫情形势,各部门安排居家办公,具体现场办公时间根据公司通知而定。落款时间同为2021年11月22日(图3)。记者看到,两家公司的左右邻居都在正常办公,其时,深圳也未出现疫情。

图3:天运骏业及善尚投资门口所贴通知

在现场,记者以投资人身份拨打天运骏业通知上留的电话,无人接听。记者以同样身份再拨打善尚投资通知上留的电话,接听者告知记者,他是雪松的工作人员,姓梁。记者问及善尚投资是否雪松旗下的公司,对方回答“对的”。记者又问为何善尚投资关门了,对方回答“具体我这边也不太清楚,我只是负责做记录,会把您的情况记录下来转给对应的同事,之后会有专人跟您联系”。不过,记者之后并未接到相关反馈电话。

2022年2月14日,记者再次来到天运骏业及善尚投资的办公地,依然是人去楼空的状态。

从走访及电话沟通情况来看,天运骏业/善尚投资应是雪松隐性控制的公司,充当着傀儡资金通道的角色。

另一个可供佐证的信息是,天运骏业及善尚投资虽然注册于深圳,但其资金募集账户清一色开设在平安银行广州分行营业部(表3)。雪松旗下大连金交所相关产品的募集账户,以及数家子公司的募集账户,同样开设于此。广州正是雪松控股总部所在地。

三、融资方——与雪松控股或明或暗的关联

如前所述,天运骏业/善尚投资虽然是受托投资方的角色,投资人的投资款也是打入这两家公司的账户,但这仅仅是个资金通道,相关资金募集到位之后,皆支付给了资产转让方,以受让债权资产。换句话说,基础贸易项下应收账款的转让方,才是实际的融资方。

证券时报记者汇总的351只产品信息显示,涉及的融资方共计30家,总额共计201.3亿元(表4)。其中,前五大融资方涉及产品数量209只,产品规模143.5亿元;前十大融资方涉及产品数量290只,产品规模177.6亿元。

纵观表4所列的30家融资方,贸易公司居多。记者对这30家融资方逐一查证发现,其中编号为6、10、12、16、18、19、21、24的8家公司,都是法律意义上雪松控股的下属公司。就这8家公司而言,属于典型的自融行为——雪松销售的理财产品,资金用于为关联方融资。

而这8家公司之外的融资方,虽然明面上与雪松控股没有股权关系,追溯上去实控人大多是一些神秘自然人,但其中相当一部分与雪松仍有着千丝万缕的瓜葛。

关联追踪一:与汇德丰地产的交集。表4中第2号、第27号企业——齐穗实业投资有限公司(下称“齐穗实业”)、广州尚侬投资有限公司(下称“尚侬投资”),与中山市汇德丰房地产投资有限公司(下称“汇德丰地产”)产生关联,而汇德丰地产曾是雪松实业集团下属的地产项目公司。

汇德丰地产成立于2010年2月,成立时由珠海市德峰商业有限公司持股60%,而珠海德峰的上层股东为尚侬投资(表4第27号企业);2017年12月,汇德丰地产的股权发生变更,雪松实业集团成为控股股东,持股90%;不过,汇德丰地产的股权在雪松实业集团体内停留大约一年即被转移出去;汇德丰地产最新一次股权变更,发生于2021年6月23日,全资股东变更为齐穗实业(表4第2号企业)。

关于汇德丰地产,还曾爆出过雪松涉嫌自融的丑闻。雪松信托2019年曾发行了一款规模35亿元的信托产品“鑫坤5号”,资金投向汇德丰地产的楼盘项目。此事曝光之后,雪松实控人辩解称,汇德丰地产已经转让,不再属于雪松旗下。

关联追踪二:与华融资管广东分公司的交集。就在汇德丰地产的股东变更为齐穗实业的第二天(2021年6月24日),齐穗实业将所持有的汇德丰地产股权,全数质押给了华融资管广东分公司。同样被质押股权给华融资管广东分公司的,还有表4中的第7号、第9号企业——广州高邰众贸易有限公司(下称“高邰众贸易”)、广州捷昇贸易有限公司(下称“捷昇贸易”)。

无独有偶,雪松控股旗下法律意义的下属公司——西安天楠文化旅游开发有限公司、广州筑通贸易有限公司、嘉善康辉创世旅游开发有限责任公司,相关股权也被质押给了华融资管广东分公司。曾有雪松离职人士向证券时报记者透露,雪松与华融资管广东分公司(高层)来往密切,双方之间有借贷关系。

关联追踪三:与齐翔腾达的交集。齐翔腾达(002408)为雪松实业集团2016年末收购的上市公司。记者逐一梳理发现,表4中第3、5、11号企业——上海闵悦有色金属有限公司(下称“闵悦金属”)、广州舜仟贸易有限公司(下称“舜仟贸易”)、上海融益金属材料有限公司(下称“融益金属”),皆在齐翔腾达的公告或年报中出现过。

特别是闵悦金属,曾计划以10-12亿元的估值注入齐翔腾达,不过,在监管的多轮问询之下,齐翔腾达放弃了对该资产的收购。此外,第17号企业宁波市富涞贸易,是第11号企业融益金属的子公司。

而舜仟贸易不仅与齐翔腾达有交集,其2014年工商年检报告显示的联系电话020-38869600,正是雪松大宗商品供应链集团官网的电话,也是雪松多家下属公司工商登记的联系电话。

关联追踪四:与雪松信托长青系列的交集。表4中第20号企业——广州丰汇实业有限公司(下称“丰汇实业”),是雪松信托长青系列信托计划下的第四大融资人(该公司转让了超过23亿元应收账款给雪松信托获取融资);第13号企业——海南润耀供应链,又是第20号企业的全资子公司。

此外,表4中第22号企业——昱丰贸易(天津)有限公司,是雪松信托长青系列信托计划下第三大融资人“上海宏生实业”(该公司转让了超过28亿元应收账款给雪松信托获取融资)的全资子公司。

综上,表4所列的30家融资方中,可查证的至少有19家与雪松控股产生或明或暗的关联与交集。

四、实地走访——主要融资方已人去楼空

为了进一步查清情况,证券时报记者对表4中与雪松控股无股权关系的融资方进行了实地走访调查,尤其是前15大融资方。从注册地来看,这些主要融资方集中在上海和广州两地。

2021年12月中下旬、2022年2月中旬,记者与投资人多次走访发现,无论是在上海还是广州,主要融资方大多已人去楼空。

培信贸易与歆屹贸易(第1、14大融资方)

培信贸易(表4第1号企业)是最大的融资方,涉及59只理财产品,金额63.39亿元;歆屹贸易(表4第14号企业)则涉及6只理财产品,金额3.22亿元。

记者走访获悉,这两家公司的实际办公地同在上海市普陀区武宁路丽晶阳光大厦,分别位于1008室及1102室。

记者与投资人先来到10楼1008室的培信贸易,办公区面积大约40平米,内有4人在办公,现场凌乱地堆放着大量贸易单据(图4)。

图4:培信贸易办公区内景

当记者以投资人身份、手持合同说明来意,并要求了解情况时,对方神色紧张,并称“我不知道这个事情”。记者问现场工作人员姓名,无一人愿意回答。

记者又问谁是负责人,现场一位男士答,“没有负责人,我们都是打工的”。记者请他们给负责人打电话,工作人员拒绝联系,并称“我们也没有联系方式”。

记者问及公司与雪松的关系,对方也拒绝回答。在现场,记者看到多份雪松相关公司的单据,包括雪松实业集团、雪松大宗商品供应链集团等。

随后,记者留下联系电话离开,并前往11楼1102室的歆屹贸易,发现大门已锁,无人办公。透过大门玻璃可以看见,该公司办公面积30-40平米,内设4个卡座。

第二天,记者再度前往培信贸易及歆屹贸易探访,发现两家公司均大门紧锁、无人办公了(图5)。

图5:培信贸易与歆屹贸易皆大门紧锁

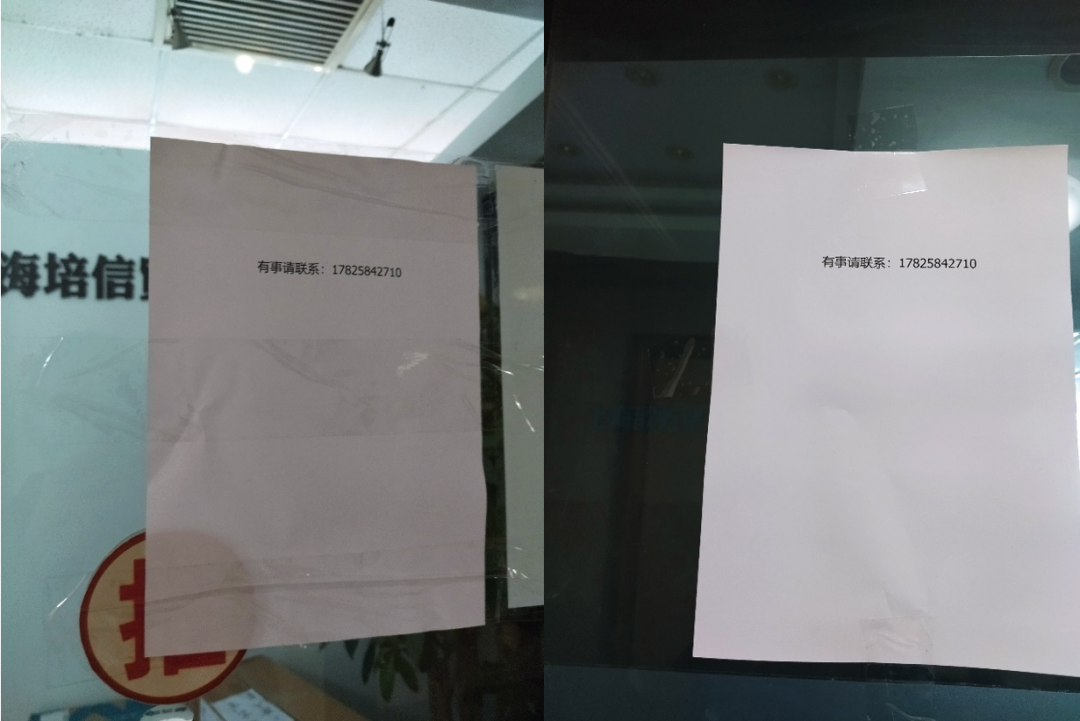

不过,两家公司的玻璃门上都各自新贴了一张纸,内容完全相同:“有事请联系:17825842710”(图6)。

图6:培信贸易与歆屹贸易贴着相同电话

匆匆关门的举动,似乎在刻意躲避投资人的再度登门。而门上贴出完全相同的电话号码,则证实:这两家看上去没有任何股权关联的公司,背后实际是同一拨人。

闵悦金属与融益金属(第3、11大融资方)

闵悦金属(表4第3号企业)是第三大融资方,涉及33只理财产品,金额27.55亿元;融益金属(表4第11号企业)则涉及13只理财产品,金额5.08亿元。

这两家公司的实际办公地也在同一栋大厦——上海市普陀区中山北路物贸大厦,分别位于1121室及928室。

记者先来到11楼1121室的闵悦金属,看到屋内面积大约20-30平米,现场堆放着整箱的单据材料,工位共计4个。记者到达时,只有一位工作人员,自称姓张,是办公室的文员,介绍说公司主要做有色金属大宗贸易(图7)。

图7:闵悦金属办公室内景

这番场景,让记者颇感意外,闵悦金属这家一度计划以10亿-12亿元估值卖给上市公司齐翔腾达的公司,竟是这样只有一间办公室、四个工位的作坊式贸易公司。

当记者向张文员出示合同说明来意时,对方称具体情况不了解,“我向领导反映以后再回个电话给你”。记者请她现场打电话给领导,她明确拒绝,“现在让我打电话也没用,他东西都没看到(指记者手上的合同),什么情况也不知道”。

同行的投资人在靠窗位置看到一沓堆放的单据,其中涉及雪松旗下的多家公司,包括:成都雪松供应链管理有限公司、成都弘基供应链管理有限公司、雪松大宗商品供应链集团、广州市臻堃贸易有限公司、广州联华实业有限公司等。

投资人询问工作人员,为什么有那么多跟雪松相关的单据,她回答,“我不知道,这不是我们的东西,他们放在这,我就堆在这边”,并试图阻止投资人翻阅相关资料。

第二天,记者再次来到物贸大厦,发现11楼的闵悦金属及9楼的融益金属皆房门紧锁,无人办公(图8)。

图8:闵悦金属融益金属皆房门紧锁

11楼同层隔壁公司的工作人员告诉记者,他们楼上楼下是一起的,因为楼层隔得近,相互之间经常走楼梯上下。

惠舟贸易与骋隽贸易(第8、15大融资方)

惠舟贸易(表4第8号企业)涉及23只理财产品,金额6.11亿元;骋隽贸易(表4第15号企业)涉及2只理财产品,金额1.03亿元。

惠舟贸易的工商变更资料里先后出现4个地址信息,其中2个在上海市普陀区,另外2个分别在金山区与自贸区。经逐一实地走访及咨询物业,4个地址皆未见有惠舟贸易。

惠舟贸易成立于2013年6月6日,成立时为2位自然人持股,之后频繁发生股权变更,从成立至今,其上层控股股东共计经历五任,前四任控股股东追溯上去都是各不相同的自然人。

公司于2020年6月16日发生了一次股权变更,变为上海星格美兰实业有限公司(下称“星格美兰”)全资持股。而星格美兰也经历多次股权变更,其顶层实控人先后出现过河北邢台国资委、河南省国资委。当下,惠舟贸易成为了大兴安岭林业管理局下属第四层孙公司。

从股权变更轨迹及当下的股权链条来看,惠舟贸易疑似一家挂靠的假国企,且无法找到实际办公地。

骋隽贸易位于上海市普陀区曹杨路中友大厦1732室,是一间狭小的单间办公室(图9)。经向物业确认,此室确为该公司的办公地,记者前往实地查看时,房门紧闭,反复敲门无人应答。隔壁公司工作人员告诉记者,“他们就两三个人办公,很少看到他们来”。此后,上海的投资人数次前往查看,依然大门紧锁。

图9:骋隽贸易实际办公地

注册在广州的主要融资方,证券时报记者实地走访了5家,与上海类似,大多也人去楼空。

齐穗实业(第2大融资方)

齐穗实业(表4第2号企业)是第二大融资方,涉及61只理财产品,金额27.67亿元。

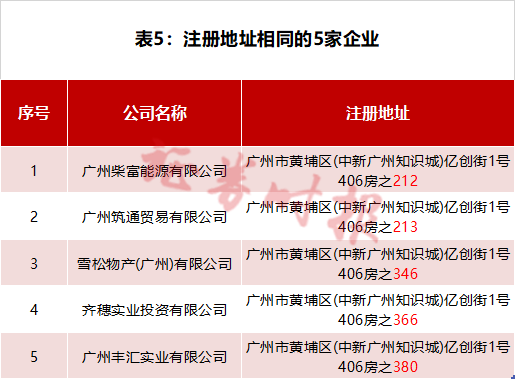

齐穗实业的注册地址为“广州市黄埔区(中新广州知识城)亿创街1号406房之366”,记者注意到,包含齐穗实业在内,相关理财产品涉及的企业中,有5家公司注册于此(表5)。其中,前三家——柴富能源、筑通贸易、雪松物产,皆为雪松控股下属公司。

而这5家公司,在相关理财产品中担任着不同角色,齐穗实业、雪松物产、丰汇实业为实际融资方(即底层资产债权人),柴富能源、筑通贸易为底层资产债务人。

记者实地走访广州市黄埔区(中新广州知识城)亿创街1号406房,发现这里是广州开发区设立的一个虚拟注册地,并无公司在此实际办公。

随后,记者前往齐穗实业工商年检报告中显示的地址——天河区中信广场3305室,发现该处已人去楼空(图10)。

图10:齐穗实业在广州中信广场的办公地人去楼空

据投资人说,辖区派出所告诉他们,此前摸底调查获悉,该公司2021年11月底即已搬空。

需要再次提及的是,齐穗实业将下属子公司汇德丰地产,全数质押给了华融资产广东分公司,而汇德丰地产曾是雪松实业集团旗下的地产项目公司。

朴臻实业(第4大融资方)

朴臻实业(表4第4号企业)是第四大融资方,涉及23只理财产品,金额15.72亿元。

该公司实际办公地位于广州市天河区华穗路保利克洛维大厦A座2304房。2021年12月17日,记者与相关投资人来到此处,看到屋内约30-40平米,内设六个工位(图11)。

图11:朴臻实业实际办公地

记者达到时,现场只有一个人办公,自称是行政人员,他说“公司就是做有色金属贸易”。

记者问他公司有几个人,他说除了他之外,还有一个财务、一个业务员,而业务员两周前已经离职了。记者问及:“做这么大的生意(十几个亿),为什么就一个业务员?”该行政人员回答:“也不需要很多人吧,就是和仓库那边联系,做买卖,一个人也做得来。”

面对投资人出示的理财产品合同,他说:“你们投资的东西,可能老板才知道,我不清楚。”记者要求联系老板,被他拒绝,称“没有他电话”。

2021年12月29日,记者与投资人再次来到朴臻实业的办公地,上次见到的男性行政人员已不在,现场换成了三位女职员,她们依然回避所有问题。

记者在现场一个橱柜里看到有三本贸易付款单,随手翻开其中一本,显示有跟闵悦金属等公司的贸易往来。工作人员立刻制止记者继续翻阅。

就在此时,与记者同行的投资人被告知雪松控股工作人员正在正在楼下,要投资人下楼沟通。该投资人下楼之后质问:“你们怎么知道我在这里(朴臻实业办公室)?”雪松工作人员答:“具体我不知道,我是接到通知,要我过来的”。投资人问,朴臻实业和雪松是什么关系?对方未予回答。

舜仟贸易、高邰众贸易、捷昇贸易(第5、7、9大融资方)

舜仟贸易、高邰众贸易、捷昇贸易分别为表4第5、7、9号企业,涉及理财产品数量分别为33、27、22只,金额分别为9.16亿元、7.78亿元、5.9亿元。

经实地寻访,记者找到了这三家公司的实际办公地。不过,记者相隔12天先后两次登门,这三家公司皆大门紧锁、无人办公(图12)。

图12:舜仟贸易、高邰众贸易、捷昇贸易实际办公地

前述注册于上海及广州的贸易公司,记者及投资人于2022年2月14-15日再次逐一走访,依然是大门紧锁,人去楼空。

五、债务人——雪松系与体外的众多假国企

如上所述,这些规模庞大的理财产品,所对应的基础贸易项下应收账款的转让方,才是实际的融资方。记者走访发现,主要融资方中,大多已人去楼空。

那么,底层应收账款的债务人情况又是怎样的?

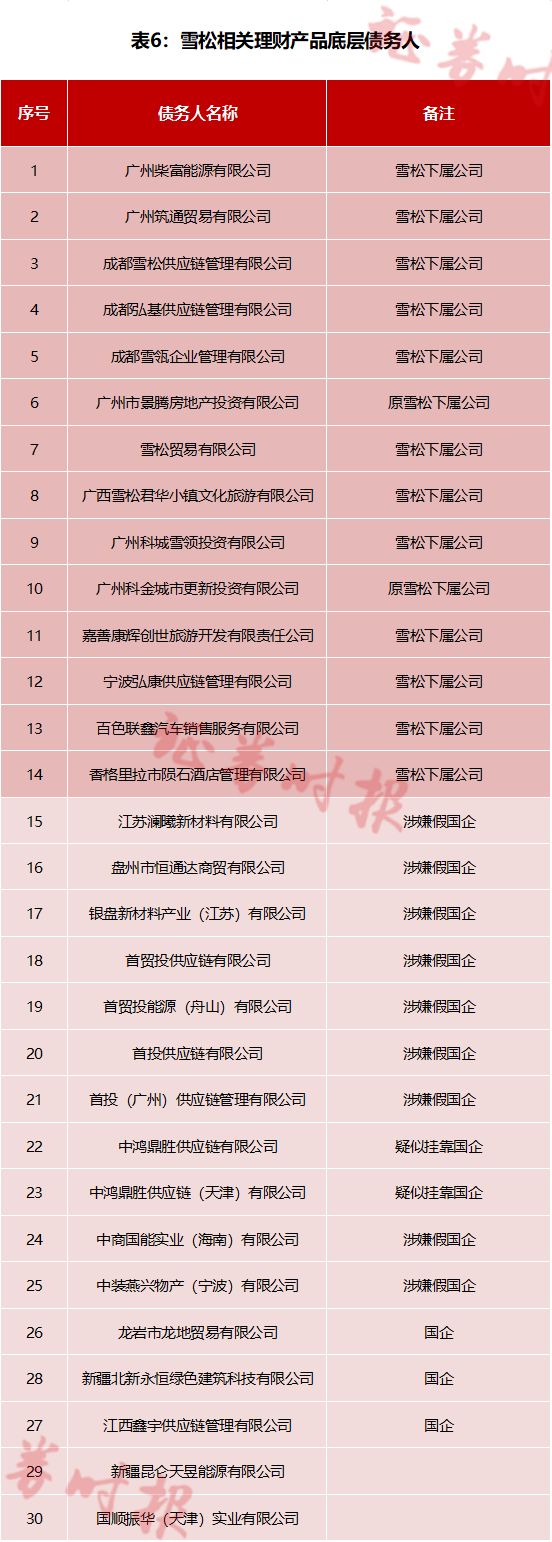

证券时报记者对351只雪松相关理财产品不完全统计发现,底层债务人共计出现30家企业的名字(表6)。其中,出现频率最高的是广州柴富能源有限公司、银盘新材料产业(江苏)有限公司、中鸿鼎胜供应链(天津)有限公司、首贸投供应链有限公司、盘州市恒通达商贸有限公司等。

经过逐一梳理与追踪发现,这30家底层债务人可分成两大类:一类是法律意义上的雪松关联方(原关联方),共计14家;另一类是有国资背景的企业,共计16家。

不过,这16家有国资背景的债务人中,除了少数几家是正儿八经的国企(比如,龙地贸易),其余大部分都是涉嫌挂靠的假国企。

比如,以江苏澜曦新材料为例,该公司成立于2019年6月5日,从当下股权链条来看,它是中国机械工业集团(国机集团)的第六层孙公司。虽然该公司本身未发生股权变更,但其上层各级股东皆频繁发生股权变更乃至更名,各阶段的实控人都不尽相同。当前最终实控人能够追溯至国机集团,源自于其上层间接股东——北京海坛中工物资集团有限公司(原名“泰和圆融(北京)实业有限公司”)2021年1月25日的一次股权变更。

比如,盘州市恒通达商贸与银盘新材料产业(江苏),二者有着共同的特征:公司成立时都是自然人持股;2020年4月27-28日,两家公司同时发生股权变更,向上追踪实控人都是贵州省盘州市财政局;2020年10月12-13日,两家公司再同时发生股权变更,又都成为了中国建筑集团的第八层孙公司。

此外,首贸投供应链有限公司、首贸投能源(舟山)有限公司、首投供应链有限公司、首投(广州)供应链管理有限公司,这四家公司都是首都国投控股有限公司(下称“首都国投”)的下属公司,而首都国投的上层股东也经历多次变更,实控人曾先后是“国资委商业发展中心”及“中国社科教育培训中心”。

而中鸿鼎胜供应链有限公司、中鸿鼎胜供应链(天津)有限公司,其上层间接股东同样经历频繁变更,曾经部分股权往上追踪7层,也可触达“中国社科教育培训中心”。

纵观这些涉嫌挂靠的假国企,可总结出如下主要特征:1)看上去有国资成分,但股权链条超长,与顶层国资通常隔着5层以上;2)公司自身或上层各级股东,频繁发生股权变更乃至更名;3)追溯上去的实控人,在不同时期体现为不同的国资部门;4)企业名称常常带有“中”、“国”、“首”等字眼,有一定的迷惑性(关于国企挂靠,详见证券时报此前报道《国企挂靠江湖调查》)。

正是这些雪松体系内的公司与体外的众多假国企,成为了351只理财产品、至少200亿元规模底层资产的债务人。如今,理财产品全面逾期,既不见融资人还款,也不见债务人回款。

六、底层资产之谜——“空转”贸易下的应收账款

汇总数据显示,超过200亿元的应收账款债权,构成了这351只理财产品的底层资产,而这巨额应收账款的形成,则是建立在相应的基础贸易行为之上。

只有贸易行为是真实的前提之下,才能进一步讨论应收账款的虚实。如果贸易行为本身是虚构的,则对应的应收账款也将成为无源之水,进而所谓理财产品的底层资产也不复存在。

通过多条路径,证券时报记者获得了雪松相关理财产品大量的底层贸易资料,包括购销合同、提货单、收货确认书、发票等。

而这些材料反映出来的是,上下游之间围绕电解铜等大宗商品,所进行的大批量、大规模、没有货运物流的“空转”贸易。

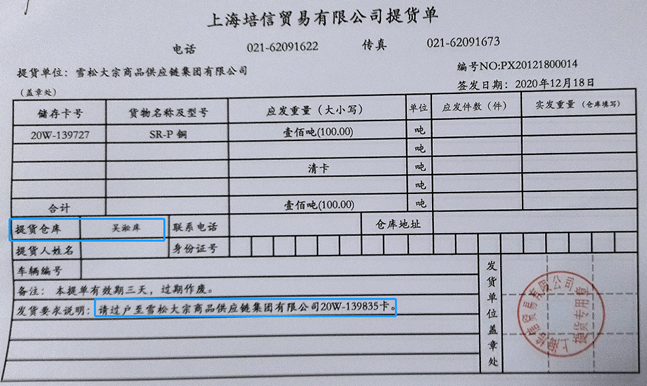

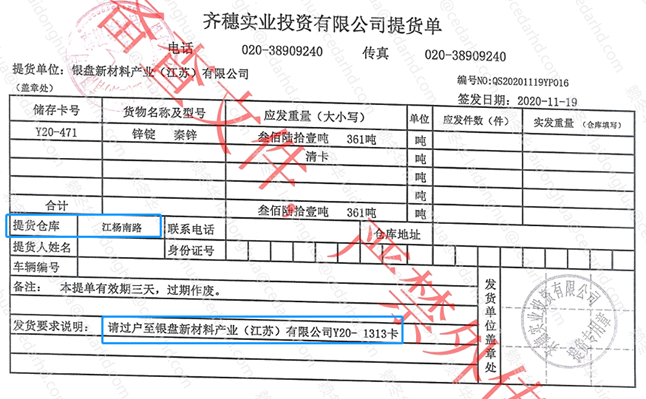

记者对底层贸易资料中的提货单信息进行了统计,提货单数量共计191份,涉及上游卖家7家、下游买家11家,所交易的铜、铝、锌等大宗商品共计7.29万吨(表7)。

提货单汇总信息显示,该等大宗商品大量存放在上港库、吴淞库、沪闵库等第三方仓库。

据大宗贸易行业人士介绍,通常贸易公司在第三方仓库都会开设一个或多个“账户”,账户内会登记自身名下所存放的货物类别、型号、数量等信息。如果货物发生交易,则账户会有相应的增减登记。

让人感到意外的是,这些提货单呈现出来的交易形式,清一色都是“过户”,而非“提货”。

比如,上海培信贸易2020年12月18日出具的一份提货单显示,将该公司在吴淞库储存卡号为“20W-139727”的100吨SR-P铜,过户至雪松大宗商品供应链集团“20W-139835”储存卡(图13)。

图13:上海培信贸易提货单样本

再比如,齐穗实业2020年11月19日出具的一份提货单显示,将该公司在江杨南路仓库储存卡号为“Y20-471”的361吨锌锭,过户至银盘新材料“Y20-1313”储存卡(图14)。

图14:齐穗实业提货单样本

熟悉大宗贸易的保理业人士默生(化名)告诉记者:“如果是过户的话,特别方便非真实贸易的刷单,在同一个仓库来回倒腾,连物流都省了。”

这种刷量的来回倒腾,还有更直接的证据。

2020年12月18日,中商国能实业(海南)将存放于沪闵库储存卡号为“20H-16148”的110吨铜,过户给了上海培信贸易在同仓库的“20H-16153”储存卡;而同在这一天内,上海培信贸易又将这110吨铜,过户给了雪松实业集团在同仓库的“20H-16235”储存卡。

可见,这种来回倒腾的刷量,就像银行转账一样快捷。

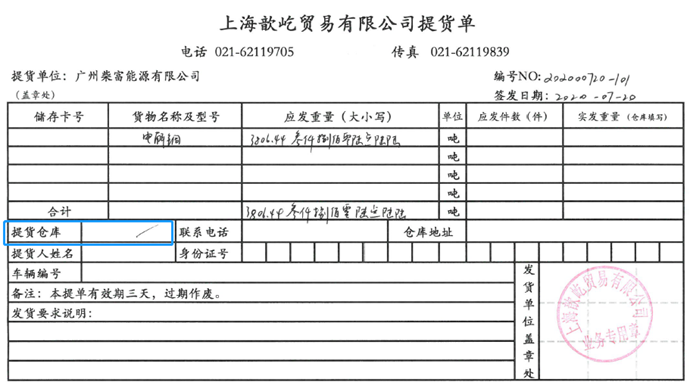

从提货单呈现的信息来看,除了仓库内的相互过户之外,有些交易行为甚至仓库信息都没有。比如,上海歆屹贸易2020年7月20日签发的一份提货单,提货单位为广州柴富能源(雪松下属公司),所提货物为3806.44吨电解铜;该提货单上仓库信息是缺失的,储存卡号也是缺失的(图15)。

图15:上海歆屹贸易提货单

就这类仓库信息缺失的提货单,记者向上港库工作人员咨询,得到的答复是,正常情况下“一般都会有”仓库信息。

在证券时报记者所获得的191份提货单涉及总量7.29万吨的铜、铝、锌等大宗商品中,2.22万吨的货物交易为仓库内过户,5.07万吨的货物交易没有任何仓库信息。这也解释了,何以记者获得的这些底层贸易资料,未见一份货运单据类物流信息。

就此,一位熟悉大宗商品贸易的律所合伙人认为,“虚假贸易的可能性很大”。

如果贸易都是涉嫌虚假的,那建立在此基础上的应收账款又有几分真实?

七、一样的配方,不一样的包装

复盘这一系列理财产品所构筑的庞大融资网络,与雪松信托曾经发售的“长青”系列信托产品如出一辙——都是供应链金融概念、底层资产都是应收账款、底层购销行为都是大宗商品贸易、都借助了傀儡资金通道、都涉及大量假央企/伪国企;二者唯一的区别是,长青系列的发行通道是持牌信托,而当下理财产品的发行通道是金交所/产交所。

证券时报曾于2020年9月22日刊发《雪松信托“迷雾”》调查报道,揭示长青系列信托产品的疑点与风险。信托通道被封堵之后,配方几乎一样的产品,又借道金交所/产交所甚至伪金交所,继续千方百计向投资人渗透,游离监管的涉众风险有增无减。

不幸的是,无论是信托通道的产品,还是(伪)金交所/产交所通道的产品(以下统称“金交所产品”),都出现了大面积逾期及兑付停滞,而且停止兑付都是从2021年4月开始。

投资人向证券时报记者反映,长青系列信托产品中,剩余未兑付的都是一年期和两年期的,待兑付产品共计12只,待兑付规模超过20亿元。金交所产品则更为庞大,已知的规模就超200亿元。

如今,随着超过350只理财产品的爆雷,接收募集资金的傀儡通道,以及主要的名义融资方,都已人去楼空,再结合前述数量众多的募资账户都开设在雪松控股的大本营——广州,资金的实际去向已不言自明。

而借助这一庞大网络所募集的资金,最终的去向和用途为何,是否涉嫌非法集资,都有待监管部门的进一步调查认定。

2022年2月15日,记者就相关理财产品逾期事宜致电雪松控股获悉,公司正在积极努力推进兑付事宜。关于理财产品逾期及兑付细节,公司相关人士表示暂无法做出回应。