券商一哥去年赚了211亿元。

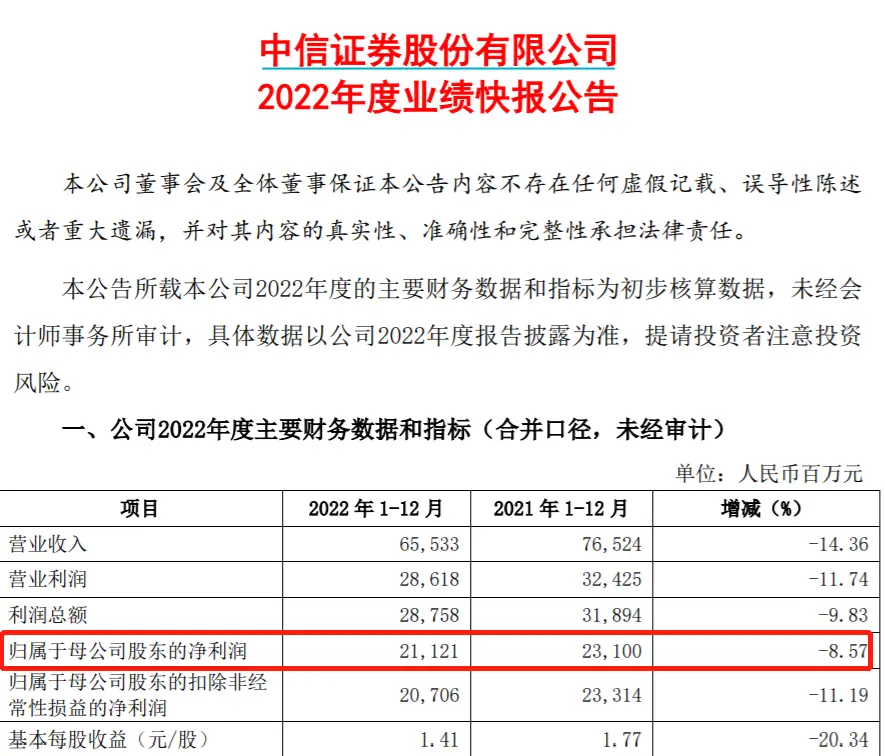

1月12日晚间,中信证券披露了2022年度业绩快报公告。公告显示,中信证券预计去年实现营收655.33亿元,同比下滑14.36%;预计实现净利211.21亿元,同比下滑8.57%。

与中信证券同时选择首批披露年度业绩快报的还有国元证券、东海证券、英大证券、网信证券,整体业绩都出现了不同程度的下滑。不过,展望2023年,不少机构认为券商业绩会回暖,券商股或会有一定的表现。

首批券商2022业绩预告出炉

昨晚晚间,中信证券披露了2022年度业绩快报公告。2022年,中信证券实现营业收入655.33亿元,与2021年相比下滑14.36%;实现归母净利润211.21亿元,与2021年相比下滑8.57%。截至2022年底,中信证券资产总额为13101.49亿元,与2021年底相比增长2.46%。

中信证券表示,2022年,该公司努力克服疫情及市场波动等因素的影响,坚持服务实体经济的经营宗旨,各项业务稳健发展,业绩继续保持行业领先。

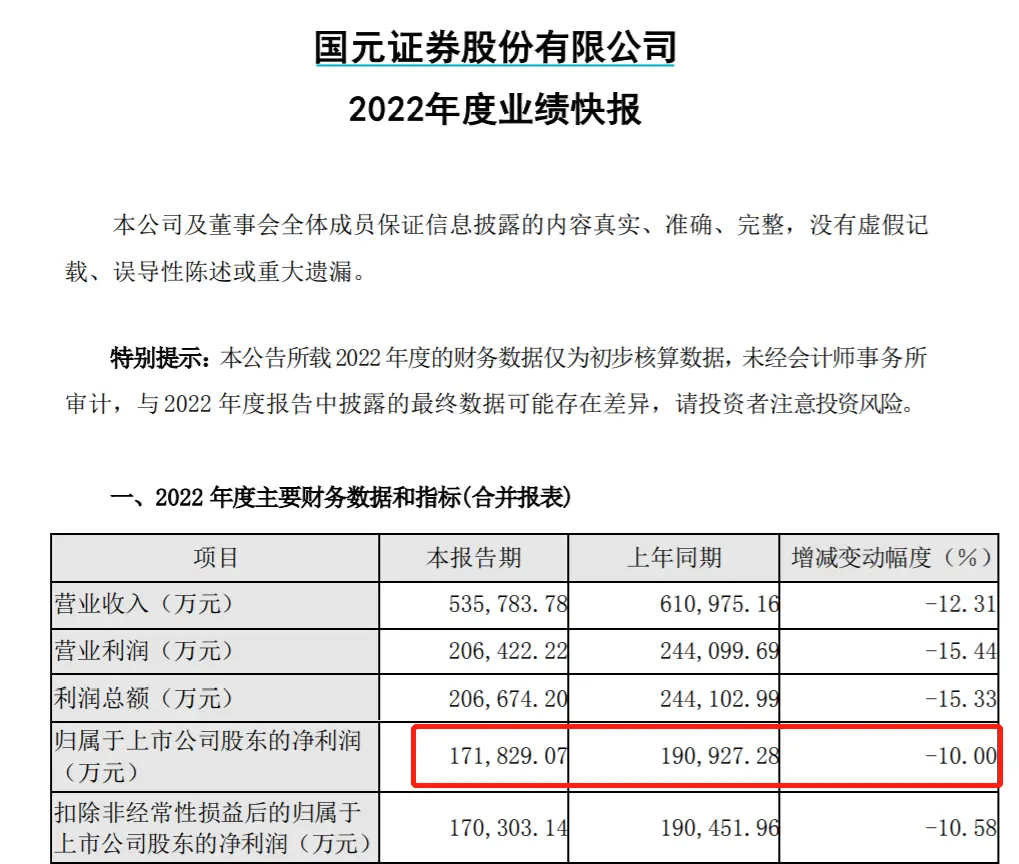

国元证券也在昨晚披露了业绩快报。2022年,该公司实现营收53.58亿元,同比减少12.31%;实现归母净利润17.18亿元,同比减少10%。

国元证券表示,2022年,该公司投融资规模进一步扩大,证券承销、资本中介和固定收益投资等业务稳步发展,国元创新和国元期货等子公司经营业绩持续提升。但权益投资受市场和投资管理能力的影响,发生较大金额的亏损,导致该公司全年营业收入和归属于上市公司股东的净利润分别下降12.31%和10%。

此外,东海证券、英大证券和网信证券也披露了2022年度母公司口径的未经审计财务报表。

2022年,东海证券实现营业收入13.90亿元,同比增长28.93%,净利润1.06亿元,同比下降31.02%。

英大证券实现营业收入5.80亿元,净利润为0.71亿元,分别同比下降40%和80%。

网信证券实现营收0.63亿元,同比增长36.41%;净利润为29亿元(主要为营业外收入),实现扭亏为盈。

证券业普遍不景气

首批5家券商披露的2022年度业绩预告均不太理想,事实上,2022年,整个证券行业的业绩预计都在下滑。这在2022年度前三季度的业绩报告中已经有所体现。

据中证协披露,证券公司未经审计财务报表显示,2022年前三季度,140家证券公司实现营业收入3042.42亿元,净利润1167.63亿元,分别同比下滑16.95%及18.90%。

各主营业务收入中,仅证券承销与保荐业务净收入与投资咨询业务净收入保持正增长。其中,140家券商合计在2022年前三季度实现证券承销与保荐业务净收入446.03亿元,同比增长7.22%,是营收占比超10%的主要业务中唯一实现正增长的业务;而投资咨询业务净收入尽管占比较小,也逆势实现增长,2022年前三季度为42.25亿元,同比增长14.81%。

由于2022年以来二级市场震荡较大,证券投资收益(含公允价值变动)整体下滑成为拖累券商业绩的主要原因。2022年前三季度140家券商的证券投资收益(含公允价值变动)为560.49亿元,相比2021年同期的1064.04亿元几近腰斩,下滑幅度达到47.32%。

此外,代理买卖证券业务、资管业务收入也出现一定下滑。140家券商2022年前三季度的代理买卖证券业务净收入(含交易单元席位租赁)为877.11亿元,同比下降12.36%;资产管理业务净收入201.95亿元,同比下降8.05%。

利息净收入、财务顾问业务净收入微降。2022年前三季度,140家券商合计实现利息净收入473.35亿元,同比下降2.01%;实现财务顾问业务净收入46.22亿元,同比下降1.91%。

万和证券称,2022年证券行业所处的环境大概可以概括为:

经纪业务方面,股基成交额持续低迷,新发基金遇冷;

投行业务方面,IPO规模同比增长,债券承销规模维持稳定;

资管业务方面,券商资管规模费用率双降,高集中度延续;

投资业务方面,市场波动下行影响投资收益率,券商投资分化延续;

资本中介业务方面,两融、股押规模下降,市场下跌未冲击券商资产质量。

看好2023年券商股行情

展望2023年,部分机构认为,券商股业绩会回暖,券商股行情也值得期待。

万和证券表示,券商板块行情影响因素主要包括流动性、风险偏好(政策)、盈利能力。板块的行情往往是三种因素共振的结果:流动性方面,预计2023年的结构性宽松有望持续;政策方面,预计资本市场将迎来新一轮松绑周期。同时随着市场回暖,券商基本面会加速修复。目前从券商板块配置的胜率、赔率来看,板块具备配置价值,维持行业“强于大市”评级。

光大证券认为,证券行业有可能在年初迎来一波上涨行情:一是从经济修复的角度,2023年年初稳经济增长的各项政策有望快速推出,从而利好证券等大金融板块表现;二是宽松的货币政策有望延续,流动性宽松是上涨的助推器;三是从资本市场改革自身的角度,全面注册制的落地、中国特色估值体系的建立和对外开放的推进均会在2023年加速推进;四是内外部利好因素下资本市场表现有望企稳,从而利好券商基本面表现和估值提升;五是全面注册制、监管环境等因素利好头部券商,市场份额进一步向以头部券商为主的上市券商集中。

国信证券称,当前,券商市净率估值为1.27倍,处于十年来5.86%历史分位,具有较高的安全边际:从短期来看,随着美联储加息预期放缓,地产融资环境改善,压制市场的风险因素得以缓释,市场情绪改善,券商板块有望迎来反转效应;从长期来看,作为我国经济转型的重要抓手,券商会长期受益于资本市场制度改革以及财富管理大时代的红利。更多股票资讯,关注财经365!