12月28日,A股缩量回调,新能车等赛道板块深度调整,公用事业、金融等防御型板块涨幅居前。圣诞假期后首个交易日,港股迎来开门红,同时北上资金逆市净买入。近期多家机构发布2023年策略报告,一致看好消费板块。

截至12月28日收盘,上证指数跌0.26%报收于3087.40点;深成指跌0.86%报收于11010.53点;创业板指跌0.90%报收于2338.26点,万得全A总成交6511亿元。

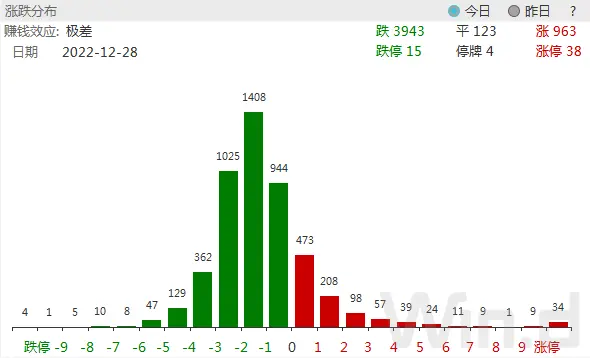

从个股具体表现来看,上涨公司数900多家,涨停公司数34家,下跌公司数3900多家,跌停公司数4家,市场跌多涨少,人气有所回落。

// A股维持缩量态势 //

12月28日,万得全A小幅下跌0.65%,成交额为6511亿元,较前一交易日略有萎缩,考虑到今日北上资金参与交易,内资参与度减弱明显。从技术图形上看,A股在连续2天反弹后小幅回调,成交量依旧维持低位,连续多日在6000亿附近徘徊。临近年底,在无明显消息刺激的情况,多空双方均保持谨慎。

// 防守型板块维持市场热度 //

12月28日,A股小幅回调,上涨板块大幅减少,其中,公用事业板块涨幅1.81%,位居首位;保险、银行、医疗保健设备与服务、媒体等板块亦涨幅居前。

从涨幅居首的公用事业板块来看,金山股份、晶科科技、国中水务、银星能源涨停,太阳能、广宇发展、华能国际、上海电力、华电国际、龙源电力、立新能源、ST热电、金开新能、粤电力A等个股亦涨幅居前。

从下跌板块来看,汽车与汽车零部件、电信服务、运输、零售业、技术硬件与设备等板块跌幅居前。

// 港股节后开门红 //

12月28日,港股早盘高开高走,恒指一度升破2万点大关刷新8月以来新高,随后大市回落午后维持窄幅震荡。恒生指数收涨1.56%报19898.91点,恒生科技指数涨2.14%报4212.44点,恒生国企指数涨1.95%报6772.76点。大市成交1219.53亿港元,南向资金净买入20.53亿港元。电力、新能源股爆发,中国电力涨近19%,龙源电力等多只龙头电力股涨超10%。医药、有色、科技板块走强,昊海生物科技大涨27%。物管股弱势,融创服务跌超8%。

// 主力资金净流出100多亿元 //

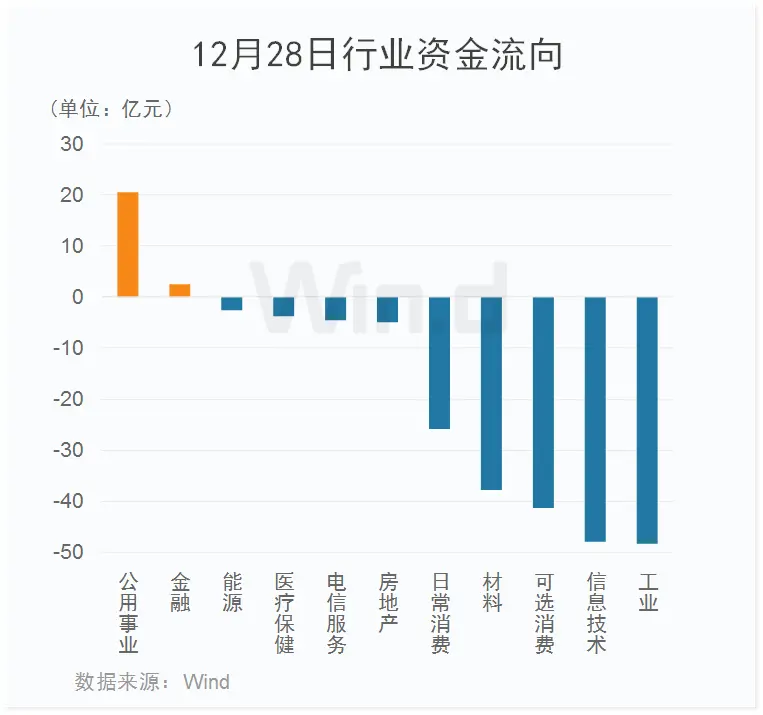

从12月28日行业资金流向来看,主力资金净流出100多亿元,多数板块净流出。其中,工业、信息技术、可选消费板块净流出额均超过40亿元,位居首位;材料、日常消费等板块亦流出额居前。公用事业、金融等板块小幅净流入。

// 北上资金逆市加仓 //

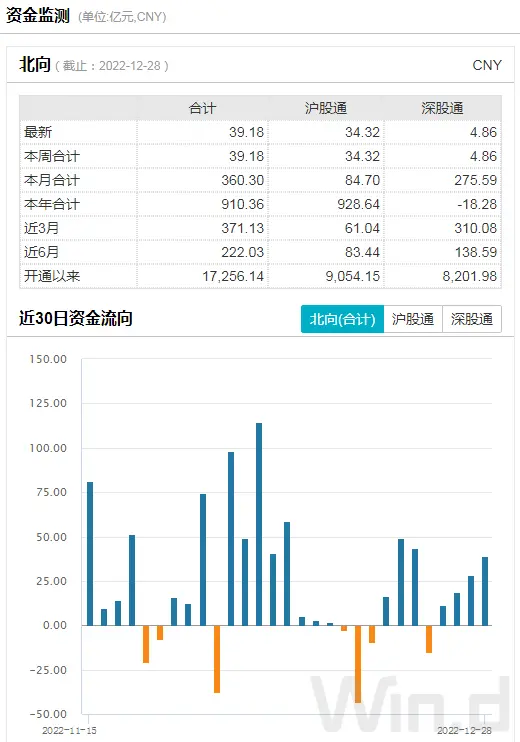

12月28日,北上资金净买入39.18亿元,连续4日净买入。从近期北上资金动向来看,虽然因圣诞假期,暂停几日交易,但并未妨碍北上资金看多的趋势,节后首个交易日继续净买入。

// 机构展望 //

东吴证券商社行业2023年度策略:“二次冲击”后或终迎恢复主升,沿成长线&价值线双线掘金大消费

复盘2022年消费:受疫情冲击明显,居民消费意愿下滑,社零增速降档。2022年我国消费受疫情反复的影响显著,消费数据总体上呈现低基数。尤其是在3-5月、10-11月疫情影响下,Q2、Q4的消费数据基数相对低,2023有望体现较高同比增速;Q1、Q3的基数则相对正常。出于对未来前景的顾虑,居民的消费意愿下降、储蓄上升,因此社零增速出现较为明显的下滑。未来“二次冲击”结束后,居民信心恢复有望拉动消费。

《扩大内需战略规划纲要(2022-2035)》发布,关注后续内需刺激政策。12月14日国务院印发了《纲要》,提出一系列全面促进消费、加快消费提质升级的具体举措。而疫情冲击之后,各地也会出台消费刺激政策,12月广州、深圳、上海等地都有发放消费券,主要方向包括餐饮出行等线下消费,和家电汽车等可选消费。

2023年消费行业投资展望:沿“成长”及“价值”两条主线寻找投资标的。1)成长线,指具备长期成长能力、行业景气度高、同时一定程度上也受益于疫后恢复的标的。疫后消费复苏将会是一个持续的过程,而成长性能力强的标的有更好的成长持续性,建议关注免税酒店、医美化妆品、产业互联网等板块。2)价值线,指疫后业绩恢复弹性大、商业模式相对优秀、疫情期间受损严重、目前估值较低的标的,其在疫后恢复的过程中有望迎来戴维斯双击。建议关注机场、航空、黄金珠宝、职业教育等板块。

国盛证券2023年度A股策略展望:旧周期复位,新繁荣起点

A股市场展望:先有旧周期复位,后有新繁荣起点。

A股熊牛转换,没有贝塔,就没有阿尔法。周期信号灯已经亮起,三大贝塔负反馈结束,标志着A股攻守之势异也。节奏上是先贝塔、后阿尔法。一句话,没有宏观需求的正常化,就不存在所谓结构牛。

2022年末攻守转换,这一阶段的核心就是贝塔反转。主线选择:港股>A股,地产链>消费核心资产>出行链;风格排序:大盘蓝筹>中小市值、内需博弈>外需依赖、来年增长>即期业绩。

贝塔行情何时转向阿尔法?历史上,结构性行情接力的基本面条件:PMI持续扩张、盈利预期回升半年、长端利率升至3.3,以目前的情况看,未来1-2个季度可能都达不到转向的条件。

西落、东升,“扩内需”行情有什么特征?历史上出口周期转负、内需全面发力,通常对应牛市行情启动,且市场风格整体偏向大盘蓝筹,金融周期&消费为代表的内需依赖型行业占优。

盈利预测:消费领跑,TMT弱复苏,传统与新兴制造收敛。预计2023年A股盈利呈“√”型走势,全A/非金融业绩增速回升至12.7%/13.3%,23Q1大概率会经历二次筑底。结构上,双创全年增长强于主板;上游资源红利消减,传统与新兴制造业景气收敛,科技TMT弱复苏,消费行业则最为亮眼,其中必选消费稳中趋升,而可选消费显著回暖。

太平洋证券2023年度策略系列二:预期向现实的过渡

预期向现实的过渡——2023年二季度经济逐步恢复,宽信用箭在弦上,超配价值,低配成长。国内疫情冲击第一波高峰告一段落,两会召开后政策逐步落地,盈利修复从预期向现实过渡。海外美联储预计继续偏向鹰派并准备进入观察期,估值压力进入临近点。盈利逐步修复,估值压力仍存下,价值表现优于成长。

从海外来看,预计美联储仍将保持鹰派姿态,同时利率政策逐步进入观察期,估值压力进入临近点。美国服务通胀在住房租金的带动下临近顶部区域,但美国薪资和就业情形预计仍旧紧张,美联储利率政策进入到高点观察期。

从国内来看,地产行业有望企稳,消费迎来初步复苏,宽信用箭在弦上,价值占优。地产和消费相辅相成,也是国内宽信用和盈利修复的关键。从地产行业来看,无论是底部盘整的时间还是政策出台的力度都有望支持其于二季度开始企稳向上。从消费行业来看,根据海外国家的经验,疫情冲击对消费的影响大约在一个季度,随后消费都出现大规模复苏。地产和消费二季度有望迎来好转共振,带动国内宽信用的进行,盈利修复从预期开始落地,同时宽信用也会使得国内利率走高,不利于国内高估值成长股的表现。

综合来看,2023年二季度国内国外估值端难有利好,但盈利端的改善将从预期向现实过渡,以国内扩内需与稳增长为主导的价值板块有望获得超额收益。

配置建议:超配国内盈利修复的价值方向,如泛消费、医药、地产、大金融等。更多股票资讯,关注财经365!