A股公司回报股东积极性持续提升。

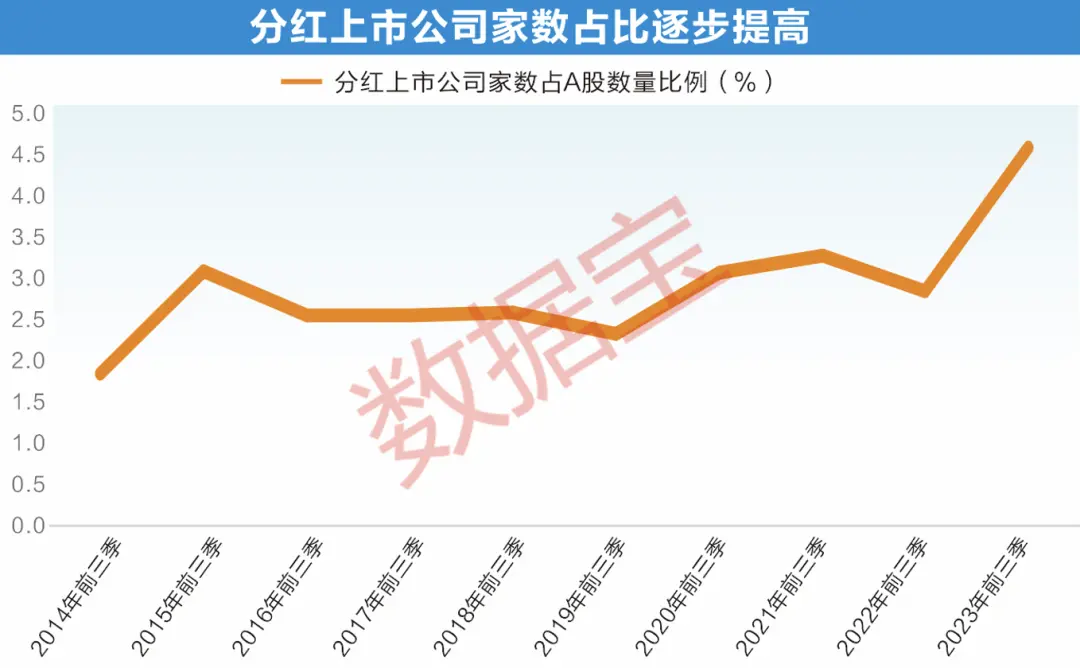

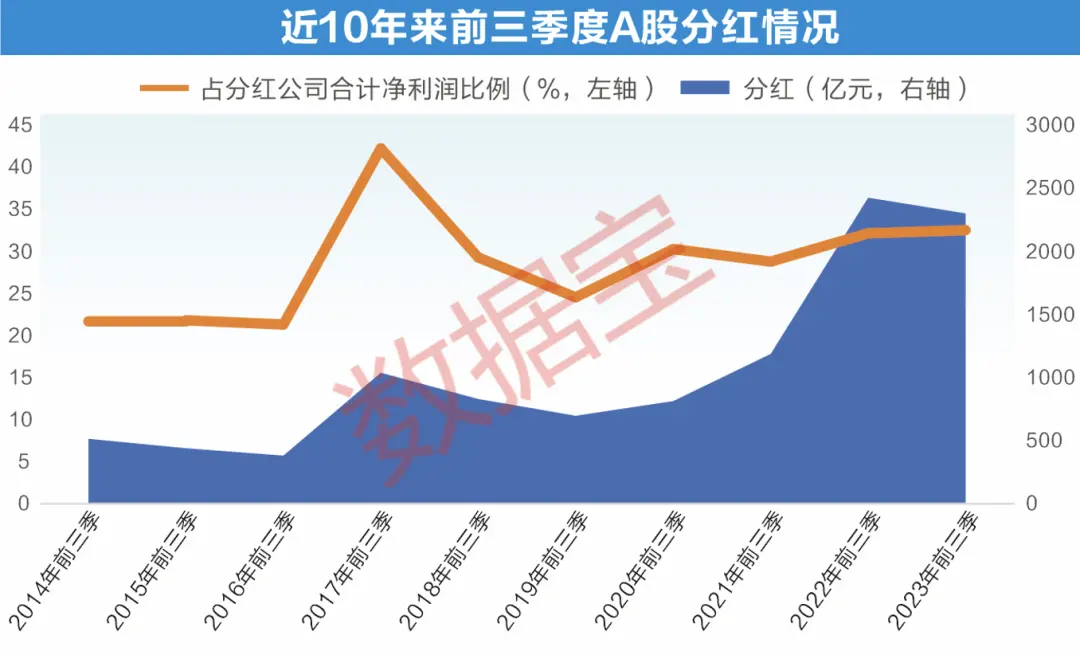

今年前三季度多达243家公司现金分红(所有统计数据只包含各个报告期分红,不包含特别分红),派现公司数量及占比均创出10年来同期新高;合计分红近2300亿元,分红率接近33%,分红额及分红率均为近10年来同期次高。

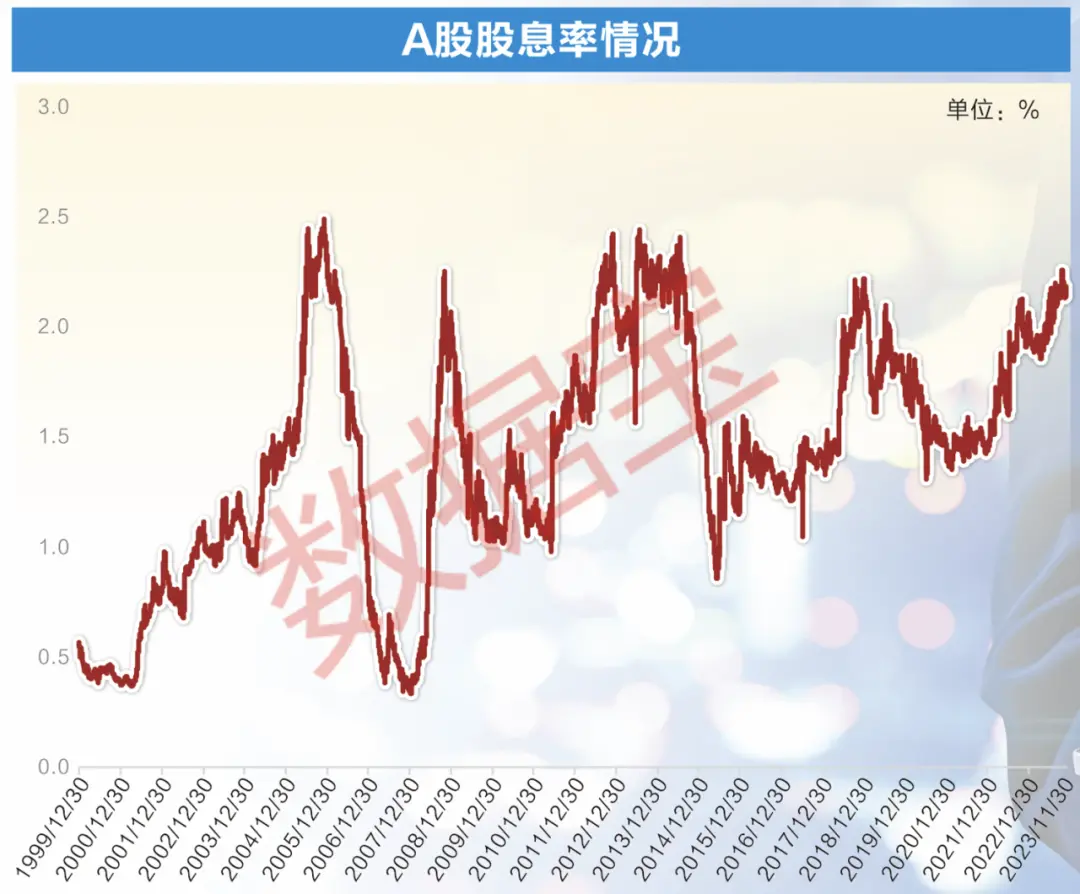

近年来,A股公司持续大举分红,回报率持续提升,最新股息率达到2.19%,逼近历史性高位。

今年前三季度派现

公司家数创新高

上市公司三季报加大分红力度,与政策引导不无关系。10月20日,证监会就《上市公司监管指引第3号——上市公司现金分红》以及《上市公司章程指引》现金分红相关条款进行了修订。沪深证券交易所随即修改完善规范运作指引,明确操作性要求。

新政新增对中期分红的完成时限要求,让投资者更好规划资金安排。同时,对不分红、分红少、财务投资规模较大但分红比例不高的公司,通过强化披露要求督促分红,沪深主板公司分红比例低于30%的需充分解释原因。对财务投资较多但分红水平偏低的公司进行重点关注,督促提高分红水平,专注主业。

为响应政策号召,上市公司随即密集推出分红计划。证券时报·数据宝统计,今年三季报有50家公司现金分红,数量及占比均创历史同期新高。

从今年前三季度的分红公司数量来看,有243家公司现金分红,数量及占比均创出10年来同期新高;合计分红近2300亿元,派现额略低于去年同期,分红率接近33%,分红额及分红率均为近10年来同期次高。

多家公司今年分红超百亿元

央企、民企携手大举分红。其中,三大央企中国移动、中国石油、中国海油今年前三季度分红总额居前,分别为475.57亿元、384.34亿元、257.38亿元。中国石化、中国平安和中国电信分红额也均超过百亿元。

民企方面,迈瑞医疗三季报大举分红逾52亿元,双汇发展、传音控股、龙佰集团等公司均分红超20亿元。

除了常规分红,贵州茅台实施了特别分红。11月21日,贵州茅台发布回报股东特别分红方案,拟向全体股东每股派发现金红利为19.106元,这是继2022年首次实施特别分红后,贵州茅台第二次抛出特别分红方案。目前,A股公司常规分红一般都和财报一起披露,所谓特别分红,就是在这些常规分红之外的分红。

越来越多的公司开始披露未来三年股东回报规划,给股东吃下“定心丸”。数据显示,今年有850多家公司披露股东分红回报规划,2022年同期只有780多家公司披露相关公告。

A股股息率处于历史高位

近年来A股公司派现总额呈现出逐年上升的态势。数据显示,2010年上市公司分红总额首次突破5000亿元;2017年首破万亿大关,2022年突破2万亿元。截至去年,A股派现已经连续20多年同比正增长,期间平均增速接近14%。

在分红持续创出新高的背景下,A股投资价值日趋凸显。数据显示,当前A股整体股息率达到2.1%以上,逼近历史性高位。历史数据表明,A股整体股息率超过2%时,往往对应着历史性大底部。比如2005年、2008年以及2013年等历史大底的时间段,A股的股息率均在2%以上。

横向比较看,当前A股主要股指股息率也处于相对高位。其中,上证50指数股息率高达4.26%,远超欧美主要股指股息率。沪深300指数股息率达到3.21%,上证指数股息率达到2.85%,超过美股三大股指。A股主要股指股息率均处于历史性高位,包括上证50指数、沪深300指数、上证指数股息率均处于历史百分位的95%以上。

A股高股息率公司也越来越多。数据显示,2022年底股息率超过3%的公司数量多达540多家,创出历史新高。中远海控、艾比森两家公司股息率均超20%,潞安环能、冀中能源、山煤国际等16家公司股息率超10%。

此外,连续高股息率公司规模也不断扩大,170多家公司连续3年股息率均超3%。剔除异常值后,冀中能源、视声智能、陕西煤业、中国神华等持续高股息率公司近3年平均股息率均超10%。

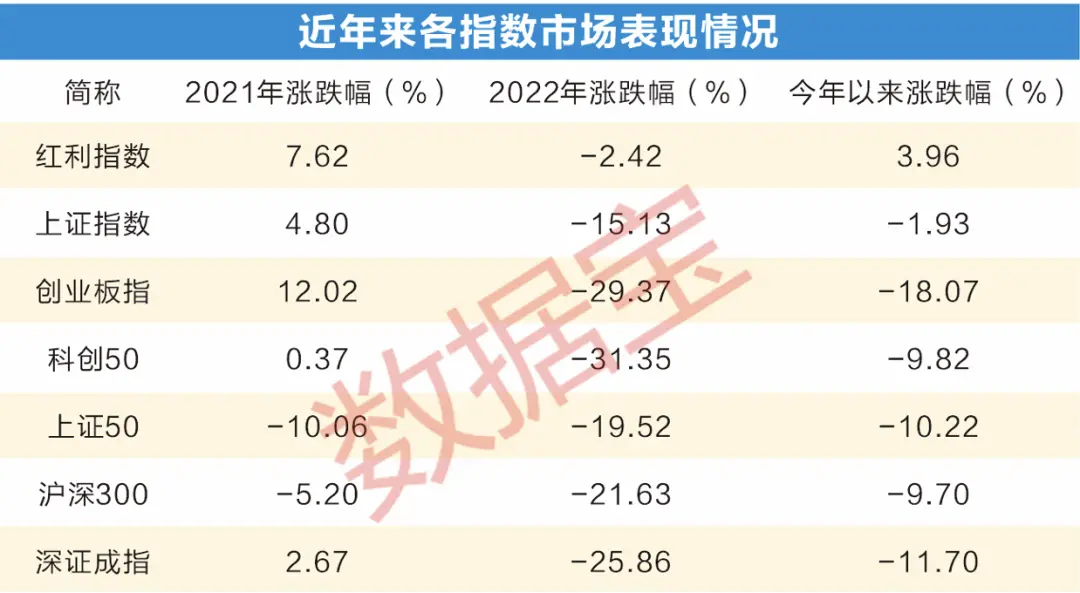

高股息资产股价表现较好

今年以来A股表现弱势,各主要指数均出现回调,创业板指大跌逾18%,创出多年来新低。不过,作为高股息率个股的代表,红利指数的表现却相当亮眼,年内逆市上涨3.96%。往前看,红利指数2022年小幅下跌2.42%,2021年上涨7.62%,表现持续跑赢上证指数。

海外经验同样表明,高股息组合有明显优势。国联证券近期研报显示,考虑股息后,美国高股息组合基本跑平基准,日本高股息组合持续大幅度跑赢。国联证券同时指出,A股高股息正在发生重要变化,一是近年来股息对总收益的贡献接近60%,与日本接近;二是行业构成上,工业+消费+医药的占比越来越大,而不再局限于金融地产周期领域;三是高股息个股自身绝对收益在增强,很多非传统旧经济行业内的高股息个股有持续超额,高股息个股绝对收益在增强,包括可选消费行业、工业、医药等行业内高股息个股ROE(净资产收益率)优势扩大,股价表现更好。

A股高股息率公司的长期表现非常可观。数据宝统计,上市以来(不含上市不足10年公司)平均股息率居前的100家公司,2013年初至2022年底年平均涨幅接近145%,跑赢沪深300指数同期涨幅91个百分点以上, 近八成公司跑赢沪深300指数表现。其中,伟星新材、鲁阳节能、旗滨集团、福耀玻璃、伟星股份等33家公司近10年涨幅跑赢沪深300指数一倍以上。

低估值价值股迎配置良机

安信证券判断,在内部经济弱复苏问题明确,叠加外部环境长端美债收益率大概率阶段性见顶后,A股复刻2018年末到2019年初的反弹行情是值得期待的。展望2024年,大盘价值高股息+小盘成长双主线行情有望延续。

所谓价值股是指相对于它们的现有业绩收益,股价被低估的一类股票,这类股票通常具有低市盈率低市净率和高股息的特征。

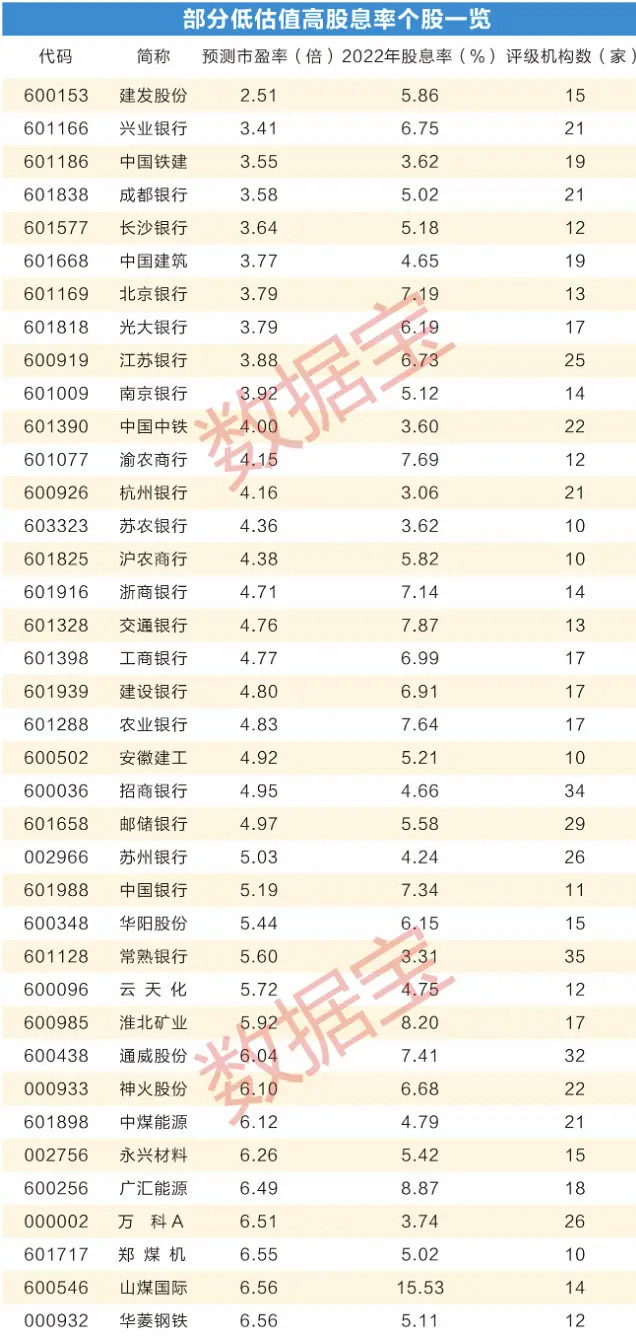

数据宝梳理了机构关注度较高的低估值价值股,统计条件如下:10家以上机构评级、去年底股息率在3%以上且按照机构一致预测今年净利计算的市盈率在10倍以下,合计共有72股。其中,建发股份、兴业银行、中国铁建、成都银行、长沙银行等个股今年预测市盈率均不足4倍。

从市值角度来看,上述72股中,中农工建四大行全部入围,且最新总市值均超万亿元。市值最低的个股是华设集团,不足60亿元。另外,苏农银行、安徽建工、上峰水泥等个股市值均不足百亿元。

部分个股的低估值与其高成长性不太匹配,配置良机凸显。数据显示,广汇能源、杭州银行两只个股机构一致预测明后两年净利增速均超20%。

从明后两年净利增速平均值来看,新华保险、华新水泥、招商轮船、广信股份、中国平安等个股机构一致预测净利增速均值都超过20%。

市场表现来看,榜单个股年内平均涨幅接近5%,表现远超各主要指数,中国石油、潞安环能、西部矿业、山煤国际等个股涨幅均超40%。

声明:数据宝所有资讯内容不构成投资建议,股市有风险,投资需谨慎。更多股票资讯,关注财经365!