市场短期底部夯实,胜率思维与弹性思维

摘要

1 美国债务上限问题解决,释放宽松信号

在美国政府债务上限问题解决后,市场更多关注于美国财政部在重新补充TGA账户时对流动性造成的冲击。不过,流动性对于美国商业银行整体来说并不稀缺。存款机构在美联储的准备金余额以及美联储的隔夜逆回购工具的余额总和接近6万亿美元,远高于TGA账户余额的历史峰值1.8万亿美元,暂停美国联邦政府债务上限的影响更有可能是给这些过剩流动性一个出口。与此同时,从信贷的角度来看,自2022年末以来,特别是今年3月中旬硅谷银行事件以后,美国经济呈现出类似“紧信用”的特征。在美国商业银行出现信贷紧缩的环境下,美国政府作为金融危机后美国经济加杠杆的主要部门,更有可能形成与之相对冲的力量,因此暂停联邦政府债务上限或许可以被理解为对信用条件“变相宽松”信号。当然美国政策转向宽松的过程是十分波折的。需要承认的是,美国仍然面临通胀的问题,就业、工资增速等可能会对政策转向形成掣肘,而政府开支同样受到国会的制约。不过,在加息主导的货币紧缩边际放缓、信用转向宽松后,美元升值将会逐步遇到阻力。相应的,人民币的贬值压力也会有所缓解,国内实行政策宽松的空间也将会打开。

2 悲观情绪极致之后,变化正在发生

在经济增速从疫后“爬坑”向周期底部换挡的过程逐步被经济数据所验证后,投资者的悲观预期也在加强。这种悲观预期反映在5月主要大类资产全面下行、工业金属去库速度加快、总量经济相关类商品的空头正在变得拥挤等多个方面。不过当前市场的悲观情绪可能已经达到极致:通过对主要的总量经济相关类商品进行考察,并以这些商品的期货涨跌扩散指标度量市场情绪的话,那么近期市场的悲观程度已经超过了2022年10月末的水平。从北上资金行为来看,有利的变化也正在发生:北上配置资金在周四和周五开始回流,同时北上交易盘的资金流动也相对平稳。

3 市场短期底部夯实,胜率思维与弹性思维

我们综合行业景气与资金动量,给出包含胜率思路与赔率思路两个方向的底部策略。胜率思路:寻找近期基本面尚好、受悲观情绪压制而出现较大回撤,且最近一周资金行为已经转好的行业;胜率思路标准下可以关注的细分行业包括新能源车、风电、制冷空调设备、工业软件、旅游景区、公路货运。赔率思路:寻找景气度本就在下行但未来可能出现反转、市场悲观情绪压制下估值已极度便宜、且最近一周资金行为已经转好的行业。赔率思路标准下可以关注的细分行业包括工业金属、磷肥及磷化工、水泥、玻璃纤维、半导体材料、半导体设备、航运、医药生物。

4 先仓位,后结构

极度悲观的预期、拥挤的空头交易,已经悄然转向的海外环境是当前推动投资者对市场信息更为敏感的内在逻辑,这三大指标重要性胜过了信息验证本身。我们建议从以下三个角度进行推荐。第一,海外“紧信用”可能会得到政府部门的对冲,全年机会中的三大大宗商品再次回归主舞台,推荐油、铜、金。第二,市场的悲观预期已到极致,继续悲观已无必要,推荐关注胜率与赔率的市场底部策略:从胜率思路出发,部分高端制造行业(新能源车、风电、制冷空调设备、工业软件)、旅游、公路货运值得关注;从赔率角度出发,部分传统周期行业(工业金属、磷化工、水泥、玻纤、航运)、半导体、医药生物值得关注。第三,对经济基本面存在压制的中长期因素仍然存在,当前市场依旧处于等待经济基本面出现新一轮向上周期的“漫长的季节”中,红利资产(四大行、动力煤、电力、港口、炼厂)仍会继续稳步推进,成为年内重要主线。

风险提示:海外通胀超预期,产业格局加速恶化。

报告正文

1、海外:美国债务上限问题解决释放宽松信号

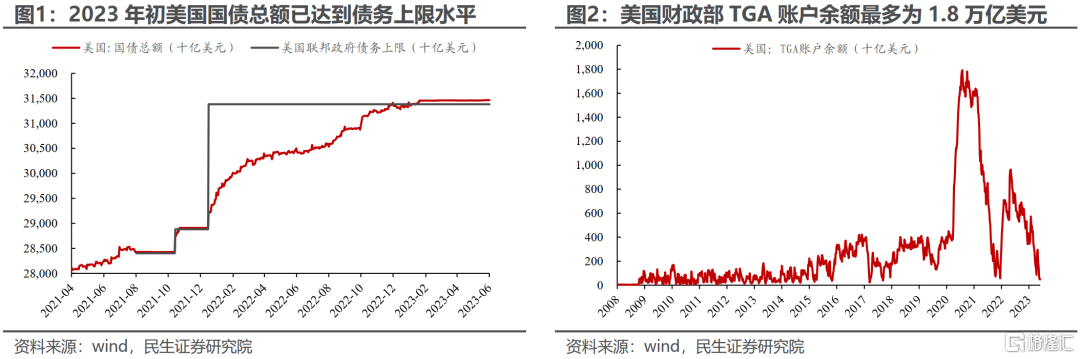

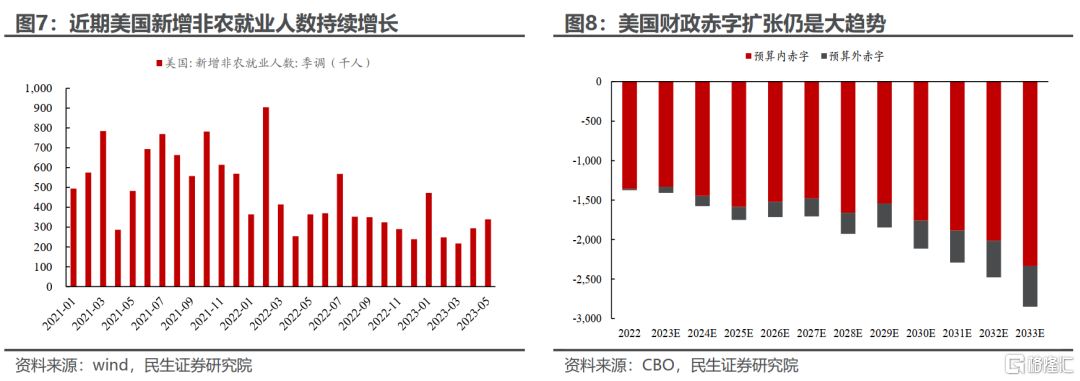

本周五A股市场企稳回升,与美国政府债务上限问题的顺利解决有一定的关系。美国时间6月1日晚间,美国参议院投票通过了在2025年以前暂停美国联邦政府债务上限的提案。自今年初美国国债总额达到债务上限后,美国财政部通过消耗TGA账户等方法维持政府开支。当前TGA账户已几乎消耗殆尽,而TGA账户余额最多曾达到1.8万亿美元。因此在美国政府债务上限问题解决后,市场更多关注于美国财政部在重新补充TGA账户时对流动性造成的冲击。

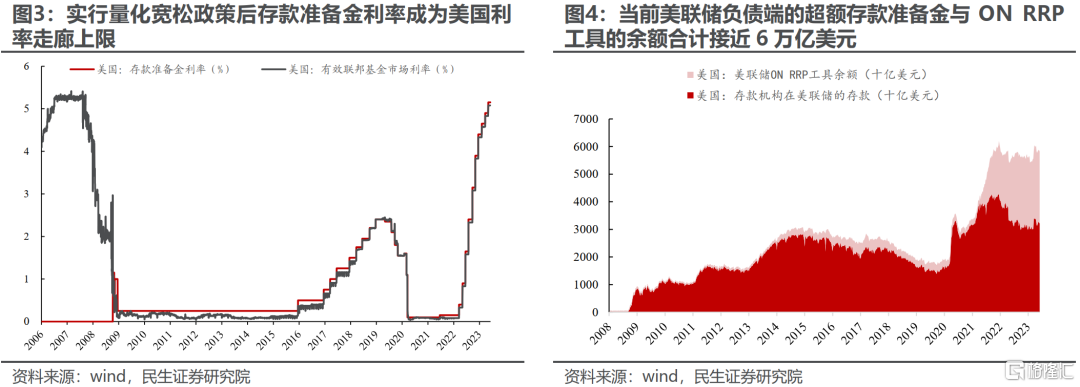

不过需要指出的是,流动性对于美国商业银行整体来说并不稀缺。这体现为美国自金融危机后实行量化宽松政策以来,存款准备金利率成为货币市场利率走廊的上限;而在正常的货币政策下,流动性对于商业银行来说是稀缺的,存款准备金利率则是货币市场利率走廊的下限。当前美国商业银行与货币基金有大量流动性堆积在美联储资产负债表上,存款机构在美联储的准备金余额以及美联储的隔夜逆回购工具ON RRP余额总和已接近6万亿美元,暂停美国联邦政府债务上限的影响更有可能是给这些过剩流动性一个出口,市场担心的紧信用环境反而得到实质性缓解。

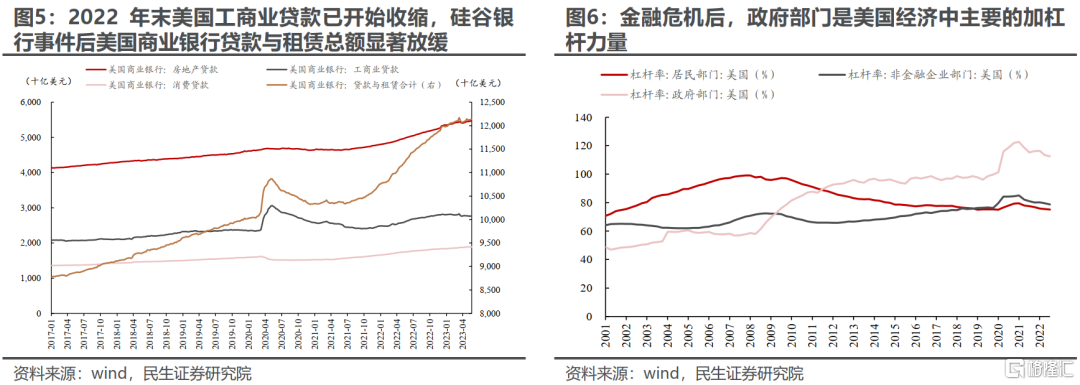

债务上限问题的解决,可能意味着美国对实体经济的政策正在转向宽松。从信贷的角度来看,美国经济呈现出类似“紧信用”的特征:美国商业银行对工商业贷款总量自2022年末就已经开始收缩;在2023年3月中旬硅谷银行事件后,美国商业银行的贷款与租赁总额的增长也明显放缓。在美国商业银行出现信贷紧缩的环境下,美国政府更有可能形成与之相对冲的力量。当前美国居民部门、企业部门的杠杆率相比金融危机以前均有下降,而政府部门则是后金融危机时期美国经济中加杠杆的主要力量。因此,暂停联邦政府债务上限或许可以被理解为对经济基本面“变相宽松”的信号。

不过应当充分认识到美国政策转向宽松的过程是十分波折的。一方面,美国仍然面临通胀的问题,就业、工资增速等可能会对政策转向形成掣肘;另一方面,政府开支同样受到国会的制约,美国国会预算办公室预计美国财政支出将会下降1%。

但无论如何,美国政府的财政赤字在未来仍然是趋势增长的,且债务上限的暂停也为美国政府保留了更多的操作空间,这至少应当被理解为释放了宽松的信号。

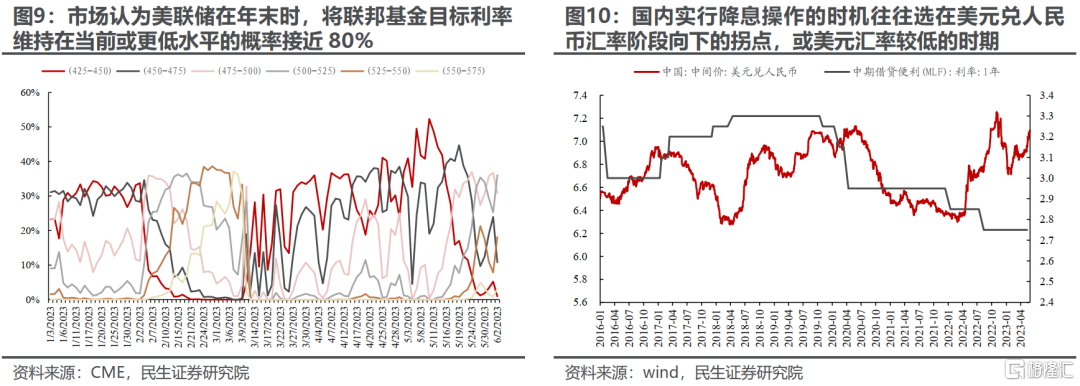

取消债务上限所释放的宽松信号、以及市场对美联储持续紧缩预期的减弱可能对美元升值形成阻力。当前市场对美联储在年末将联邦基金目标利率维持在当前水平或者调降的概率接近80%。而如果美元上行在货币条件稳定而信用条件宽松中最终受阻,从而人民币下行压力得到缓解的话,那么可能意味着国内实行宽松政策的空间将会打开。从历史上看,国内实行降息操作的时机往往选在美元兑人民币汇率阶段向下的拐点附近,或美元汇率的低点。

2、国内:悲观情绪极致之后,变化正在发生

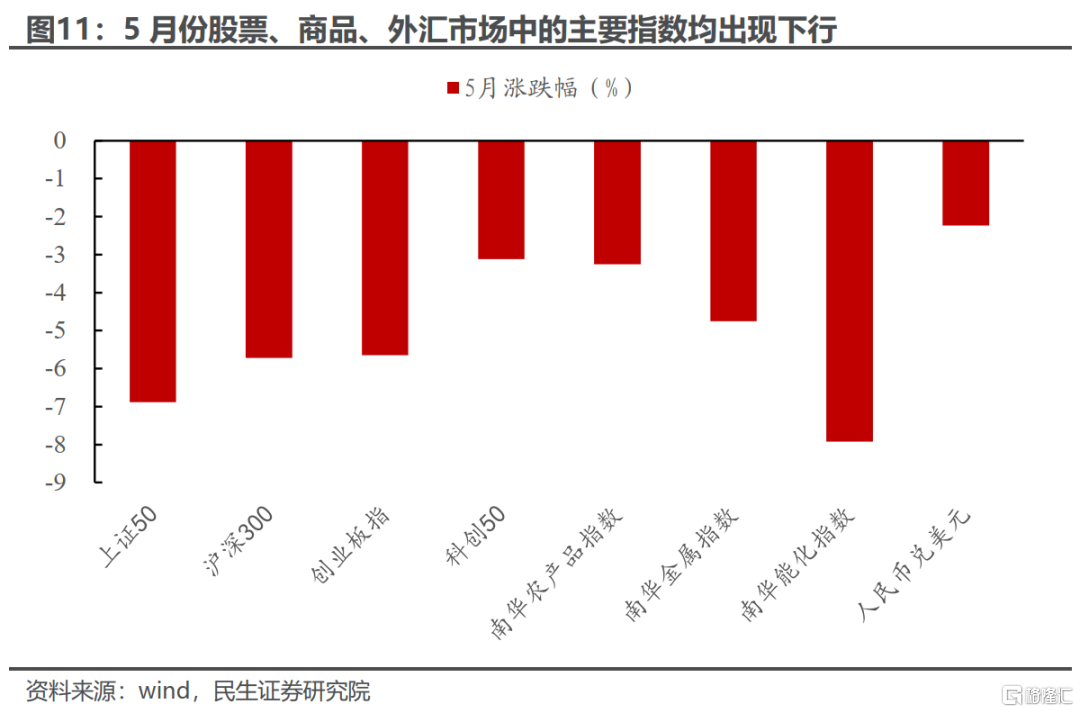

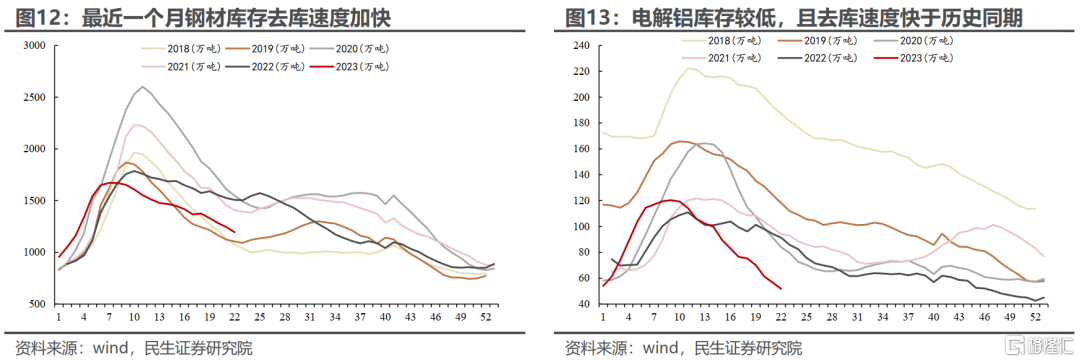

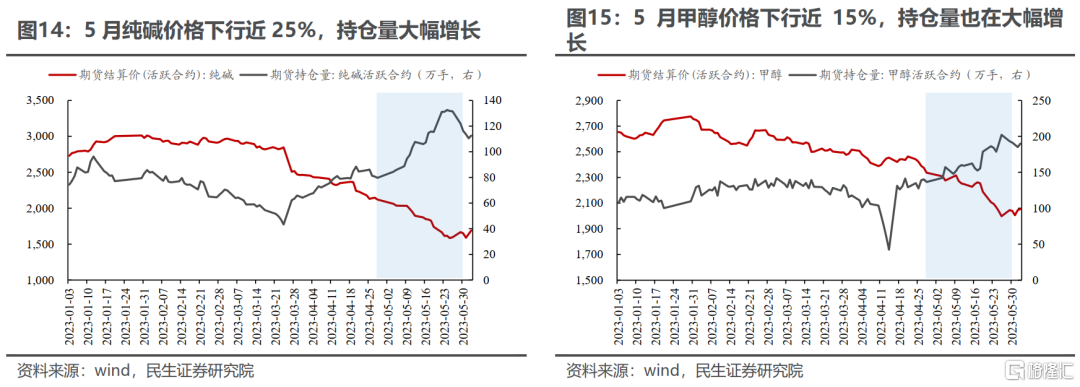

在经济增速从疫后“爬坑”向周期底部换挡的过程逐步被经济数据所验证后,投资者的悲观预期也在加强。5月份股票、商品、外汇市场中的主要指数均出现下行。市场对于宏观基本面的悲观情绪体现在很多方面:如5月24日出现了2019年以来首次北上配置盘对所有行业净卖出的情况;近期钢材、电解铝等工业金属的去库速度开始加快;以及与宏观基本面有较高相关性的商品在价格下行过程中持仓量却在快速上升,可能说明过去一段时间内商品空头正在变得拥挤。

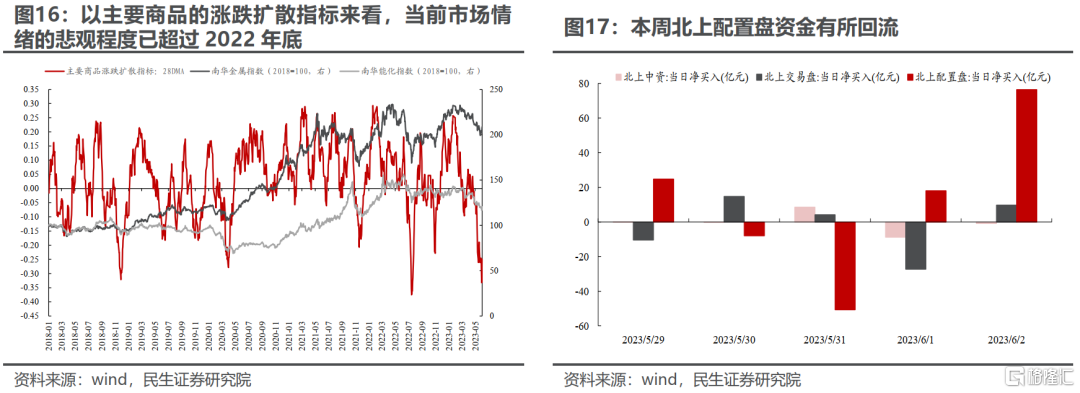

不过当前市场的悲观情绪可能已经达到极致。通过对宏观经济基本面相关性较强的主要商品进行考察,如果以这些商品对应期货的涨跌扩散指标进行市场情绪的度量[1],那么近期市场的悲观程度已经超过了2022年10月末的水平,与2018年末以及2020年3月末的水平相当。

[1] 此处与宏观经济基本面相关性较强的国内商品包括:地产高度相关商品(螺纹钢、纯碱、玻璃),主要基本金属(铜、铝、锌、镍)、主要能化类产品(甲醇、燃油、PTA)。涨跌扩散指标定义为(上涨品种数 - 下跌品种数)/全部品种数的四周移动平均值。

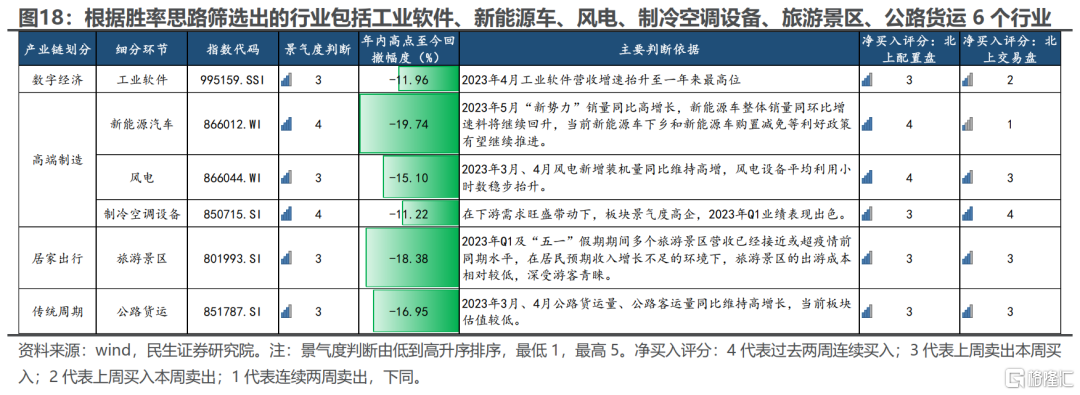

从北上资金的行为来看,情况也在向有利的方向发展。本周北上配置盘资金并没有出现此前对所有行业全面卖出的情况,北上配置资金在周四和周五的时候有显著的回流,且北上交易盘的资金流动也相对平稳,并没有出现持续大幅卖出的现象。

3、市场短期底部夯实,胜率思维与弹性

我们认为当前的投资环境如下:首先,国内市场投资者的情绪已经从极致悲观中开始回摆,以北上资金为代表的投资者行为已经开始发生变化;其次,海外来看,美国暂停债务上限透露出宽松的信号;同时美元升值力量受阻、人民币贬值压力的缓解正在为国内政策转向宽松创造空间;但整个过程将会是波折的,而且国内经济转型过程中,如资产负债表扩张接力尚不明朗等中期问题仍然存在。面对这一投资环境,我们试图综合行业景气与资金动量,给出包含胜率思路与赔率思路两个方向的底部策略。

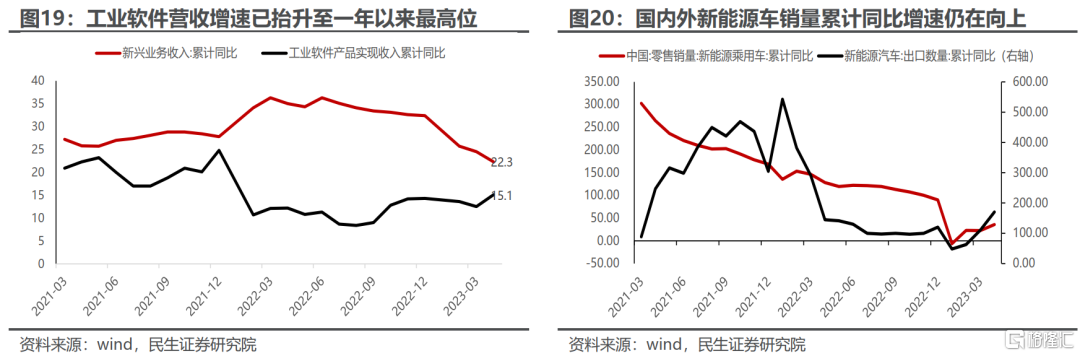

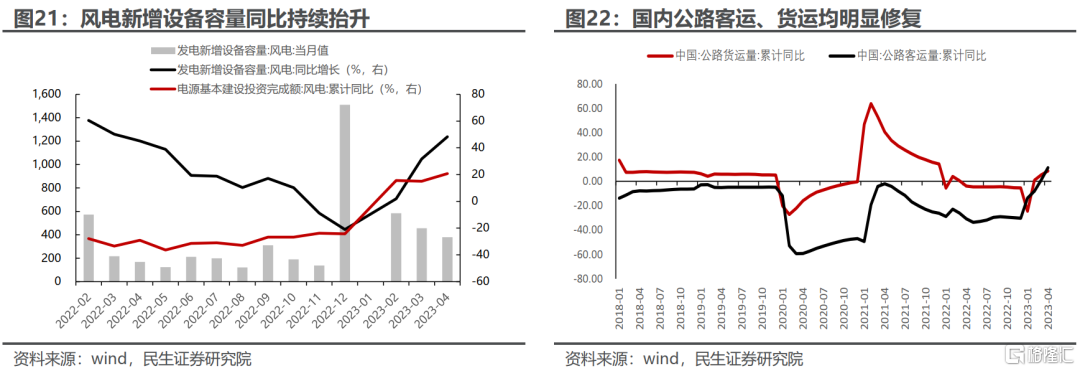

胜率思路:寻找近期基本面尚好,但受市场悲观情绪以及预期压制而出现较大回撤,同时至少最近一周资金行为已经转好的行业。如果以景气度较高、年内高点回撤至今在10%以上、北上配置盘资金在本周开始回流作为判断标准,我们认为符合这一标准的有以下6个细分行业:工业软件、新能源车、风电、制冷空调设备、旅游景区、公路货运。

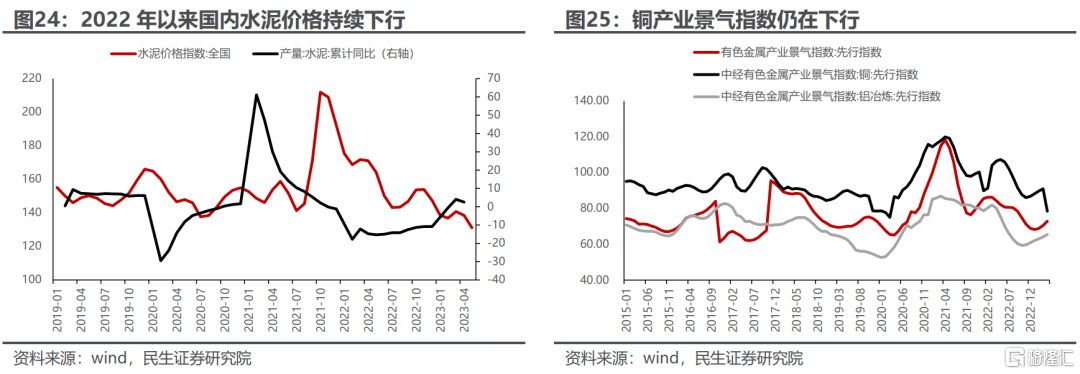

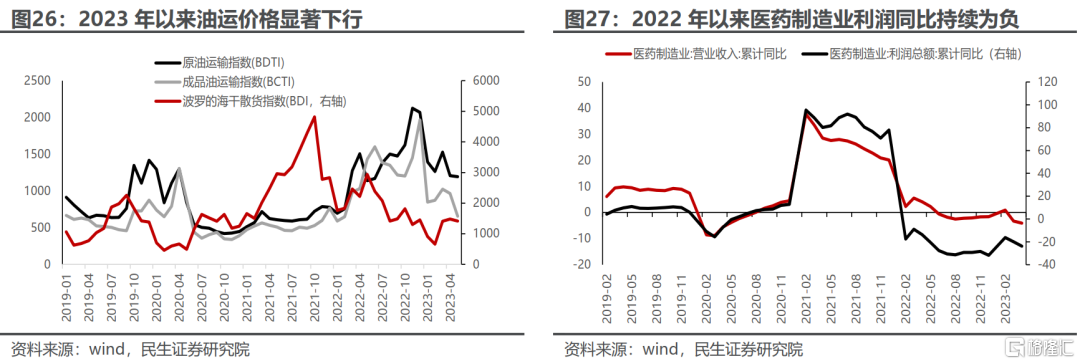

赔率思路:寻找景气度本就在下行,且受市场悲观情绪影响估值已极度便宜,未来可能会出现底部反转,同时至少最近一周资金行为已经转好的行业。如果以景气度较为低迷、当前估值水平低于过去十年估值15%分位数、年内高点回撤至今在10%附近或更多、北上配置盘资金在本周开始回流作为判断标准,我们认为符赔率思路的有以下8个细分行业:半导体材料、半导体设备、工业金属、磷肥及磷化工、水泥、玻璃纤维、航运、医药生物。

4、先仓位,后结构

随着美国政府债务上限问题的解决,海外已释放出货币政策中悄然转向宽松的信号;在美元升值动力减弱、人民币贬值压力缓解的情况下,国内政策宽松的空间也将打开;当前国内市场对经济基本面的悲观情绪可能已达到极致,此时再悲观已无必要。已经放缓的压制、打开的政策空间以及前期过度悲观的情绪,三因素共振下,出现了投资者对市场信息更为敏感的表象,而实际则是市场中短期底部已经出现。

推荐从以下三个思路进行资产配置:

第一,过去一段时间海外“紧信用”的环境可能会得到政府部门的对冲,考虑到加息预期之前已经较为充分,同时未来更可能出现美元升值受阻的环境,推荐油、铜、金。

第二,极致悲观情绪后的底部策略:从胜率思路出发,部分高端制造行业(工业软件、新能源车、风电、制冷空调设备)、旅游、公路货运值得关注;从赔率角度出发,部分传统周期行业(工业金属、磷化工、水泥、玻纤、航运)、半导体、医药生物值得关注。

第三,当前市场仍处于等待经济基本面出现新一轮向上周期的“漫长的季节”中,红利资产仍是最好的长期品种。

5、风险提示

1)海外通胀超预期。如果海外通胀超预期,那么美联储可能持续实行紧缩政策,利差的扩大可能会进一步推升美元升值预期,国内政策宽松的窗口期可能要延后。

2)产业格局加速恶化。如果高端制造、传统周期等行业的产业格局加速恶化,可能在短期内难以维持高景气或实现底部反转,底部策略的效果可能会不及预期。

注:本文选自民生证券于2023年6月4日发布的《A股策略周报20230604:反攻的思路》

证券分析师:牟一凌 SAC编号S0100521120002| 纪博文 SAC编号S0100122080001| 梅锴 SAC编号S0100522070001 | 吴晓明 SAC编号S0100121120023 | 沈心怡 SAC编号S0100122010010 | 胡悦 SAC编号S0100122080044,更多股票资讯,关注财经365!