下周美联储将开启7月议息会议,这可能是本轮周期的最后一次加息,市场预计利率将维持至2024年一季度,二季度后有望降息。

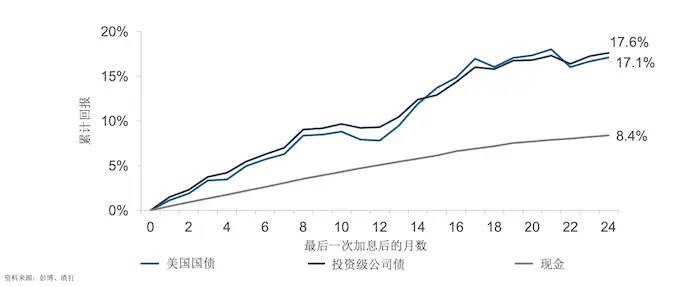

目前,发达市场的公债、高质量的信用债成为市场追捧的资产,一来票息位于高位;二来若降息周期开启,亦能斩获额外的资本利得。渣打中国财富管理部首席投资策略师王昕杰对记者表示,数据显示,在前三次加息周期中,投资级债券、美国国债在最后一次加息后的24个月总回报分别达到17.6%、17.1%,远超现金回报的8.4%。美国国债被认为是经济衰退期的对冲工具。

富兰克林邓普顿旗下的西方资产亚洲债券基金经理傅云杰(Desmond Fu)日前在接受第一财经采访时称,就政府公债而言,“甜蜜点”可能是到5~10年的公债,在收益率曲线倒挂幅度较大的背景下,并不倾向于配置期限太长的债券。衰退风险下更青睐高质量信用债而非高收益债。亚洲市场中,青睐印尼、印度、韩国(有望率先降息)的债券。人民币债券利差优势不再,但国际投资人仍将维持部分配置,因受到中国利率债被纳入国际指数的驱动。

美联储加息周期进入尾声

目前市场预期7月加息的概率在95%以上,不过市场似乎已淡化这一影响,转而预期明年可能会有6次左右、累计150BP的降息空间。近来,美元指数出现连续下行,跌破100关口,美债收益率亦掉头下行。

不乏机构预计,7月6日美国国债收益率已全线见顶,从技术面角度看这一点十分显著。同日2年期美国国债收益率一度走出年度(以及本轮周期)新高,较之前高点高出1个基点,之后回落约50 BP;5年期美国国债收益率亦走出年度新高,但未能企及去年的高点4.5%。10年期美国国债收益率在过去五个交易日一度触及年度最高收益率4.10%之后回落。

“除了关注美联储7月的利率决议,更多还是要关注美联储如何去回应市场上所存在的降息预期。”嘉盛集团资深分析师Jerry Chen告诉记者,“在我们看来,美联储应该还是会保持一定程度的谨慎或鹰派立场,为未来的加息留有余地。”可以从两个方面来分析,一是美国的就业市场目前仍非常火爆,失业率处在3.6%的历史低位附近。时薪同比增速仍维持在4.4%,工资成本如果无法下降,对于通胀构成隐患;二是租金通胀有下行迹象,但依旧非常具有黏性。

傅云杰也提及,目前服务业面临劳动力短缺,包括服务员、护士等职位难以靠机器代替,导致薪资通胀居高不下。加之目前的地缘政治摩擦使企业更关注供应链的韧性而非效率,因此未来的通胀水平大概率要高于疫情前,在不发生危机的情况下,名义利率水平预计会维持在3%~4%,而并非早年的零利率。

债券市场有望受益

由于去年过早预判美联储降息在即,债市遭遇挫折,显然市场对美联储的政策持审慎态度,但可确定的是,加息周期进入尾声,机构普遍上调债券资产的优先级。

王昕杰告诉记者,对美国和欧元区衰退的预期,机构将采取更为防御的立场,因此将偏好政府债券而非公司债,增持发达市场投资级政府债。渣打将保持亚洲美元债超配,因为这类资产总体信用质量高,而且中国的支持政策预计将提振投资者情绪和公司的盈利能力。

有观点认为,目前应该尽可能锁定长端债券的收益。但傅云杰认为,眼下收益率曲线倒挂幅度较大,长端债券无法提供足够的收益补偿,因此5~10年的期限最为适当。

值得一提的是,大多数人认为收益率曲线倒挂一定预示着经济下行。在过去7次美国经济衰退发生之前,都出现了三个月期国债的收益率超过10年期国债的情况。目前,短期债券收益率比长期债券收益率高150BP,接近于四十年来最大的收益率曲线倒挂。

对此,傅云杰对记者分析称,收益率曲线倒挂和市场行为、监管要求的变化息息相关。QE导致此前美联储的资产负债表扩大至约9万亿美元,扭曲了市场结构。此外,2008年金融危机过后,银行、保险的监管环境变化很大,导致机构债券持仓大幅攀升,欧洲、美国甚至亚洲央行等监管机构都要求保险机构提升债券持仓比例,导致长端债券收益率被压制。相比经济形势的影响,机构行为加剧了收益率曲线的倒挂。

他继续表示,放眼亚洲国家,新加坡、泰国等本地债券市场越来越受当地经济情况的影响,海外持有人占比则处于历史低位。新加坡国债收益率曲线倒挂更深,此前发行的50年期债券,某国内投资方的持有比例就高达70%~80%;印尼更为典型,早年印尼债市的国际投资人占比高达30%~40%,目前则仅占15%。这一结构性的变化主要由于亚洲国家的高储蓄趋势推动,这使得国内的银行、保险机构的持仓规模越来越大。也正因为此,长端债券的风险补偿显得不足。

降息预期或拉动亚洲债市

机构预计部分亚洲国家可能迎来降息趋势,亦看好亚洲部分债券的配置机会。目前,西方资产比较青睐印尼、印度、韩国等市场。

“除了中国外,根据当前的经济形势,我认为第一个降息的可能是韩国央行。”傅云杰称。韩国政府有关部门就黏性通胀对利率的潜在影响发出警告后,收益率已连续3个月上升。然而,6月消费者价格预计将连续第五个月下滑。大新证券(Daeshin Securities)此前提及:“这是一个购买韩国债券的好机会。在韩国央行明确结束其政策收紧周期后,降息预期可能很快形成,目前的共识是加息周期即将结束。”

今年以来,全球投资者一直在增持韩国债券,5月和6月的购买量加速增长,总计超过230亿美元。数据显示,今年以来,韩国债券的注入量达到370亿美元,是亚洲最多的国家。不过,多数机构对通胀的看法更为谨慎,目前通胀率仍是韩国央行2%目标的两倍多。

此外,印度、印尼两国仍大量依靠内需,这使得它们可以相对免疫于全球经济衰退的影响。机构青睐这些市场的高质量信用债。

过去一年来,外资持续抛售中国利率债,欧美利率高企,导致机构持有中国利率债的兴趣降低。“不过由于中国利率债已被纳入国际债券指数,未来外资仍会维持配置,但预计以利率债为主。”更多股票资讯,关注财经365!