继华夏、易方达等公募发起自购后,鹏华基金、工银瑞信、国泰、华商基金等继续跟进(其中华安基金8月22日宣布将使用不低于5000万元固有资金投资旗下股票和混合公募基金),再次扛起稳定市场信心重任。

这引出了一个基民普遍关心的问题:基金自购之时是市场底部吗?自购基金的赚钱能力会更强吗?从2012年至2022年底十年间数据来看,市场共有过六波自购潮。在自购潮后,市场大部分情况也会迎来转折。

更为具体的,过去十年尤其从2015年7-8月、2018年底、2020年2月、2022年初这四次自购潮时点买入测算结果来看,在市场还没跌透情况下跟随自购基金抄底,存在短期被套风险。但如果是在持续调整行情下出现的自购,跟随抄底基本都能赚钱。另外,如果把周期拉长至5年以上,基金赚钱概率也会大幅提升,大多会实现超越沪深300指数的超额收益。

老牌公募自购行为较频繁

自1998年诞生以来,公募基金行业在发展壮大过程中,逐渐成为资本市场重要的机构投资者。一个最为明显的表现,就是近年来每逢市场大波动时,多家基金公司同时的出手自购,为市场注入“强心剂”。

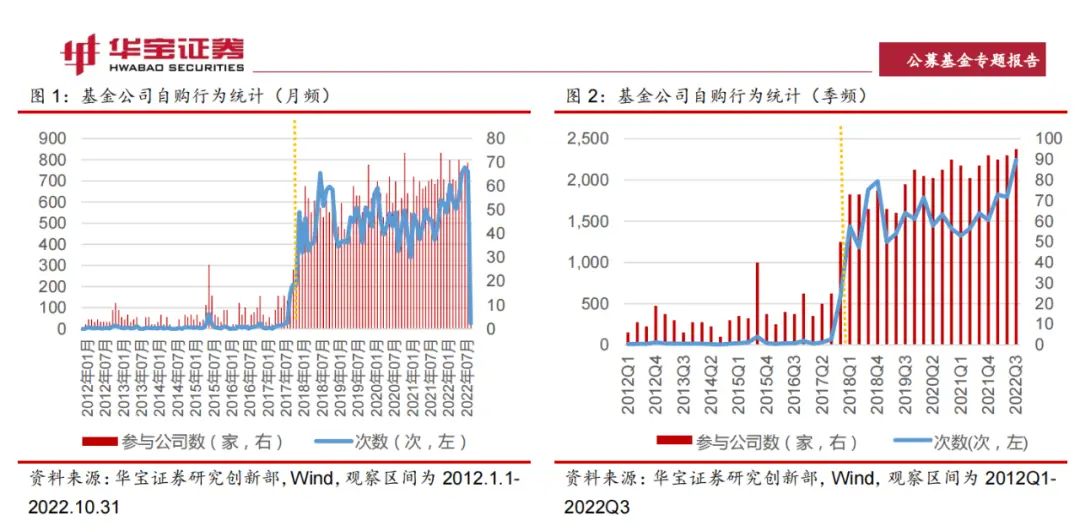

以2012年至2022年底这段时间为统计对象,华宝证券研报指出,该区间基金业共有过六波较大的自购潮,分别发生在2012年经济遇下行压力阶段、2015年高杠杆下的股市大幅回落阶段、2018年贸易战事件冲击A股阶段、2020年疫情影响阶段和2022年强预期与弱现实下的两波自购潮。

以2022年为例,当年行情一波三折,前三个季度中基金公司自购相关指标均维持在较高水平。华宝证券研报具体分析到,当年3月市场大跌,共有71家公司申购自家产品,下半年行情再度急速下跌时,基金经理个人也加入自购行列,7月被基金公司净申购的基金数量为12只,净申购金额达到141.05亿元。8月和9月,这两组数据分别为138只和125.35亿元、171只和154.86亿元。

(来源:华宝证券研报)

从具体公司和自购产品来看,这段时间内共有152家基金公司进行过自购,涉及2958只基金。华宝证券研报显示,自购行为较频繁的公司大多成立时间较早,具备相对丰富的管理经验,且超过一半的公司以固收类基金为主要布局。累计自购次数居前的是平安基金、华富基金和中信保诚基金,分别申购2463 次、2292次和1941次;合计基金数量居前的是广发基金、南方基金和嘉实基金,而中信保诚基金、景顺长城基金和华富基金等公司尽管自购频繁,但对个基的投资集中度更高。

市场人士指出,从上述数据来看,基金公司密集自购并非偶然现象,而是近年来呈现出的持续性、阶段性现象。通过多年长期自购之后,逐渐形成了一个普遍性的行业现象。同时,某公募内部人士说到,基金公司一般是用固有资金展开自购,自购额度需要经过股东批准。个别基金公司没有加入到本次自购中来,是因为之前审批的适用额度使用完了,新额度需要重新申请。

持有体验和持有时间密切相关

那么,这么多年以来,自购基金都买了哪些基金?这些基金都成功抄底了吗?

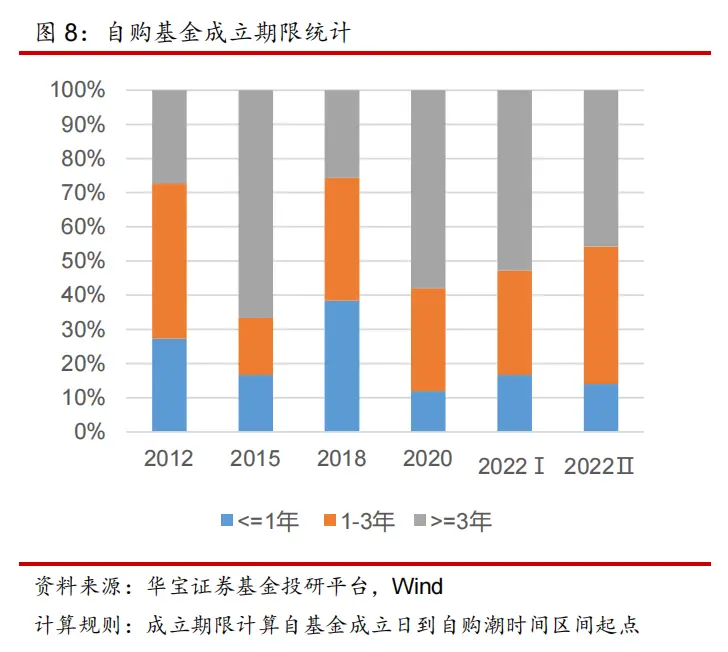

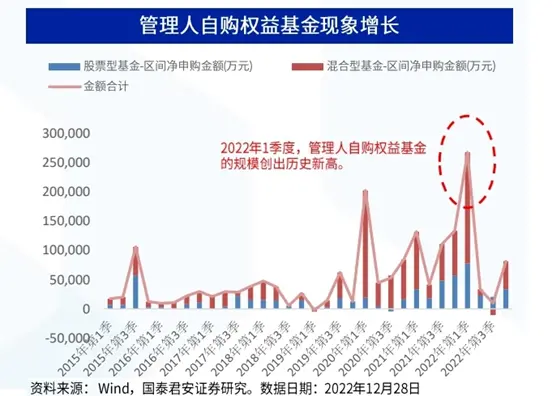

华宝证券研报指出,从基金类型看,在上述统计时间段内,基金公司自购了较多数量的权益型基金,但安全边际高的偏债型基金通常获得更庞大的自购资金流入,同时基金公司更倾向于成立年限已有一定时间、运营比较成熟的标的。从规模角度,不同于以往偏好规模居前的特征,2022年基金公司自购更青睐规模靠后的基金。且从权益型基金自购组合的回测结果看,每波自购潮中权益基金组合表现明显好于比较基准,具备超额收益优势。

(来源:华宝证券研报)

据同花顺iFind数据,自2021年年初至今公募基金共有1209次自购行为,累计自购金额约为174.52亿元。在1209次自购行为中有802次自购发起式产品,涉及金额约为96.37亿元。从投资类型看,自购资金更偏好偏股混合型基金、被动指数型基金、中长期纯债型基金和养老目标FOF。但由于近两年市场行情不佳,基金公司自购的偏股混合基金盈利比例并不高。2021年至今涉及自购的259只产品中只约有20只盈利,概率不到8%。其中,丘栋荣管理的中庚价值品质一年持有盈利超过40%,恒越品质生活亏损幅度则超过60%。

从更长维度看,有统计以2015年7-8月、2018年底、2020年2月、2022年初这四次自购潮为统计对象,分别选择在这4个时间点买入,以万得普通股票型基金指数(885000)、万得偏股混合型基金指数(885001)作为主动权益基金代表,测算了持有1年、3年、5年和持有至今年8月20日的基金收益情况:

一是在2015年8月1日买入相关自购基金,持有1年无一正收益;持有3年业绩依然不佳,但明显跑赢各大指数。具体看,期间沪深300下跌近10%,中证500、创业板指等指数均跌逾30%,但持有的普通股票型基金却实现了0.46%的正收益,偏股混合基金收益率则为-1.58%。持有5年这两类基金则分别获得76.64%和69.79%的收益率。

二是在2018年12月1日买入相关基金,持有体验却出现明显提升,持有相关主动权益基金1年的平均收益率超30%,持有3年的收益率超过120%,大幅跑赢同期沪深300指数。

三是2020年2月1日买入相关基金,持有1年的平均收益率接近60%,持有3年的收益率约为40%,均大幅跑赢同期沪深300指数。

四是在2022年1月15日买入相关基金,由于截至目前时间较短,持有体验并不好。具体看,持有1年的亏损幅度约为12%,持有至今年8月20日,亏损幅度则超过20%。

自购潮后市场大多会迎来转折

针对自购基金和业绩之间的关系,财信证券研报指出,市场行情与基金自购规模无直接关系,是否为自购品种与基金业绩表现亦无直接关系,基金自购对行情、基金业绩影响有限。同时有分析人士指出,基金公司每次的自购潮并不一定代表市场大底随之出现。在市场还没跌透情况下跟随自购基金抄底,存在短期被套风险。但如果是在持续调整行情下出现的自购,跟随抄底基本都能赚钱。另外,如果把周期拉长至5年以上,基金赚钱概率也会大幅提升,大多会实现超越沪深300指数的超额收益。

华夏基金的基金经理许利明则指出,自购基金有时候先于市场底部购入,有时候晚于市场底部购入。但把时间周期拉长一点就可以看出,基金自购潮往往发生在市场下跌的情况下,通常出现在市场的阶段性低位,比如2022年3月、2020年2月和2018年12月,这与普通投资者的申赎操作存在较为明显的反向相关关系。在自购潮后,市场大部分情况也会迎来转折。

(来源:华夏基金)

许利明分析指出,2022年是近几年中股票市场非常艰难的一年,全部股票只有一个行业实现了正收益,主动权益基金录得-20%左右的亏损。在这样的市场环境下,虽然大部分股票都便宜到历史最低估值附近,但公募基金发行规模只有2020年和2021年市场高位时的五分之一左右。

许利明说到,在当时时点参考偏股混合型基金指数过往数据,本来持有人有机会获得年化15%左右的收益率。但公募基金持有人在2019、2020、2021年三年赚到的钱,大部分被2022年一年回撤消耗殆尽。因为在市场高位,大家不愿意赎回,在市场低位,大家不愿意申购。很多投资者的愿望是成为市场的先知先觉者,但实际操作却往往做反了方向。“反观基金公司,在2022年里多次积极申购自家基金。他们可能不是市场的先知先觉者,但他们的自购行为或许给普通投资者带来成为后知后觉者的机会。”更多股票资讯,关注财经365!