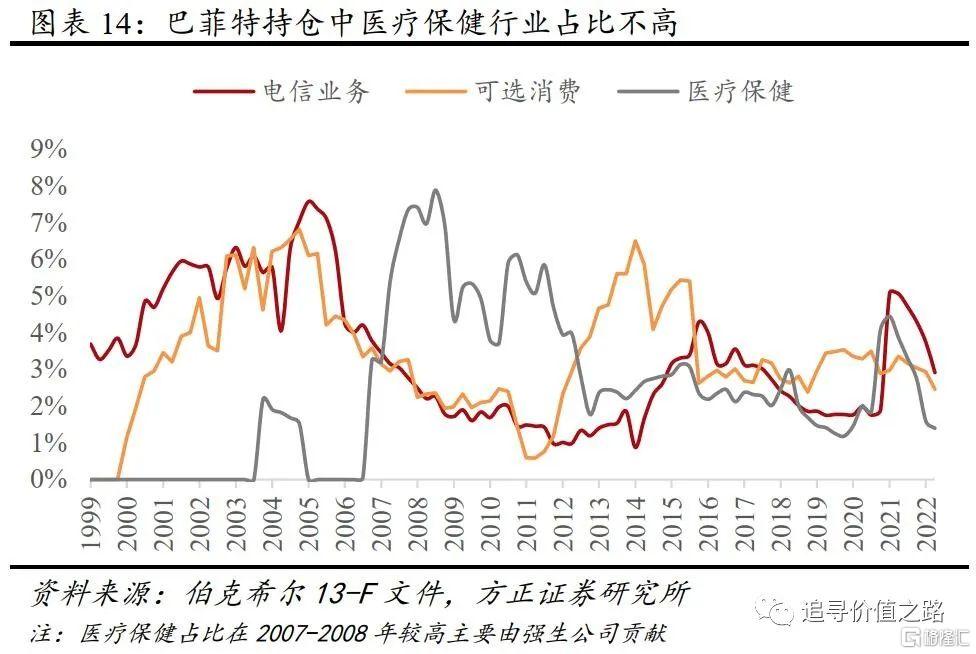

在2008年金融危机发生前后,巴菲特对工业、能源、医疗保健、可选消费等行业增加投资,提升了投资组合的分散程度与抗风险能力。2008年到2009年工业占比一度达到15%,能源行业占比最高达到9%,医疗保健行业最高达到8%。2022年年初,巴菲特再次大幅加仓能源股,能源股占比再次升至9%。

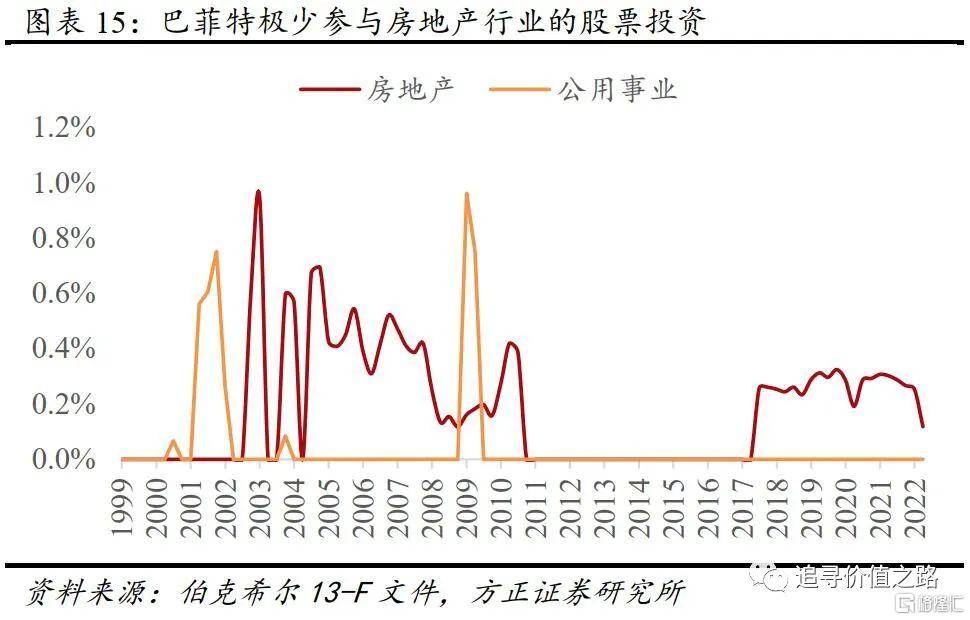

随着伯克希尔资金规模的扩大,巴菲特开始热衷于公用事业领域(能源、基建等)投资,但其投资公司的持股比例已达纳入合并报表的要求,未在13-F文件披露的二级市场投资中体现,例如对伯克希尔哈撒韦能源公司以及伯灵顿北方圣达菲铁路公司的投资。在2022年巴菲特致股东的信中提到,目前伯克希尔“四大巨头”公司分别是保险业务、苹果公司、伯灵顿北方圣达菲铁路(BNSF)与伯克希尔哈撒韦能源公司(BHE)。其中BHE能源公司属于公用事业行业,BNSF属于工业中的铁路运输行业,也具有明显的公用事业属性,可见巴菲特对公用事业领域的投资巨大,但由于伯克希尔已经控股两家公司而未在公司的股票投资持仓中进行披露。

此外,巴菲特极少参与房地产行业的股票投资,即使在次贷危机爆发前火热的美国房地产市场中,巴菲特对房地产股票的投资未超过3亿美元,占比低于1%。

伯克希尔在2000年第一次购买BHE的股票,而目前伯克希尔已经基本完全控股了该公司,拥有BHE大约91%的股份。巴菲特对BHE能源公司的前景十分看好,在2022年给股东的信中指出:“BHE在2021年赚了创纪录的40亿美元,这比2000年的利润1.22亿美元增长了30多倍”。BHE能源公司作为美国最大的可再生能源资产所有者之一,早在2007年开始,每年都会介绍可再生能源和输电方面的计划和业绩,同时公司不派发股息、全部用于再投资的发展方式也预示了未来强大的盈利能力。

另外,伯克希尔曾在2007年开始在二级市场买入BNSF公司,购入其47亿美元股票,之后在2009年收购了BNSF公司。巴菲特表示公司为此次收购花费265亿美元现金和增发了6%的股票数量,但该公司为伯克希尔带来了超高的收益,在2021年利润达到了创纪录的60亿美元。

2.4 巴菲特的投资收益变化分析

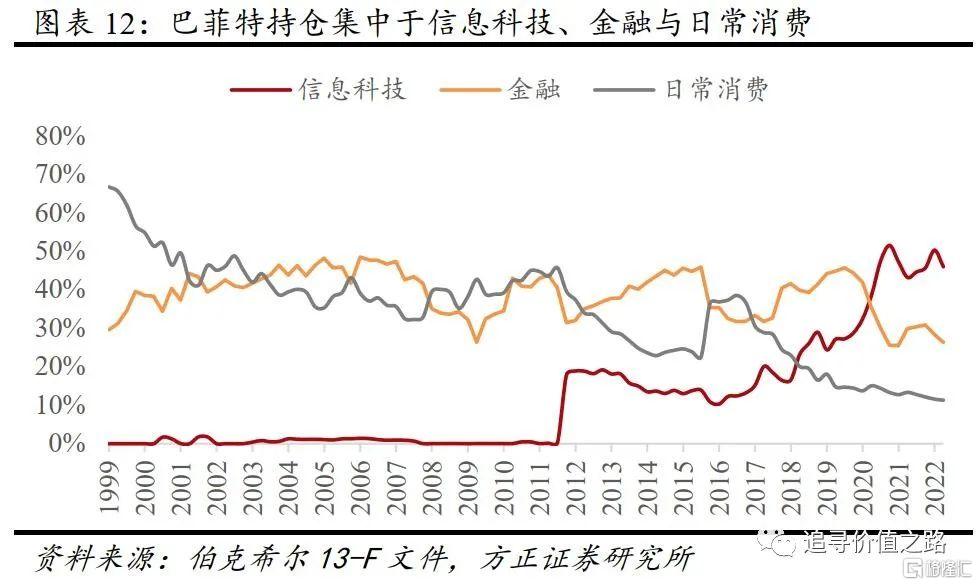

通过对巴菲特投资的超额收益走势进行分析,可以发现巴菲特的超额收益主要集中在2002年以前,而2009年之后基本没有获得超额收益。从持仓行业看,巴菲特赚钱的股票主要是消费和金融这两大行业,科技股历史上贡献的盈利较少,不过近年来苹果公司为巴菲特的资产组合贡献了显著的正收益。

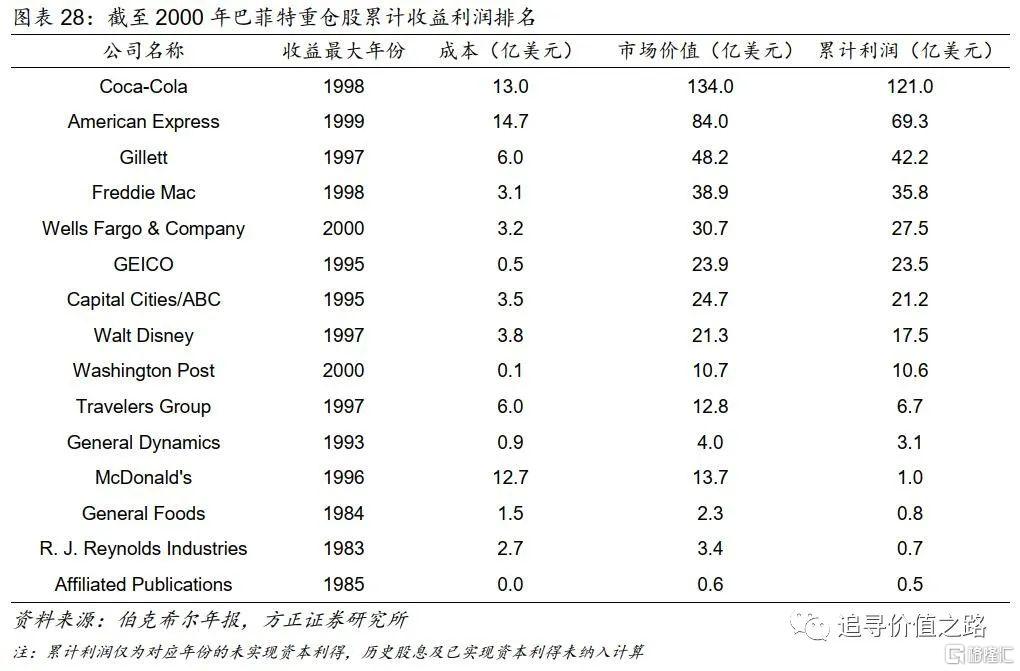

回顾美股行情的历史进程,美国消费股的超额收益最好的时间段是1980年至1991年,核心背景是美国消费公司的全球化红利,之后整体上没有超额收益。巴菲特在此期间大量持有消费股,为其带来了较高的超额回报。例如巴菲特在1988年重仓可口可乐公司,占其持股比例的20.7%,截止到2021年底累计收益率达到1723%(不含期间分红);在1991年重仓吉列公司,占其持股比例的15%,截至1997年,累计收益率达到704%(不含期间分红)。

分阶段看美股必需消费板块的超额收益,在1966年12月到1973年1月为第一阶段,该阶段经历了美股历史上著名的“漂亮50”行情,必需消费板块超额收益整体上行趋势较为显著。在1973年1月到1980年11月,美股必需消费板块超额收益持续下行,而在1980年11月到1992年1月,为美股必需消费板块发展的黄金时期,无论是从持续时间还是期间涨幅来看,必需消费板块在该阶段的表现均十分亮眼。在1992年1月到2018年12月之间,美股必需消费板块超额收益率指数走势震荡,并无明显的上行或下降趋势。也就是说自上世纪90年以来的近30年时间里,美股必需消费板块表现总体和市场不分上下,并无显著的超额收益。

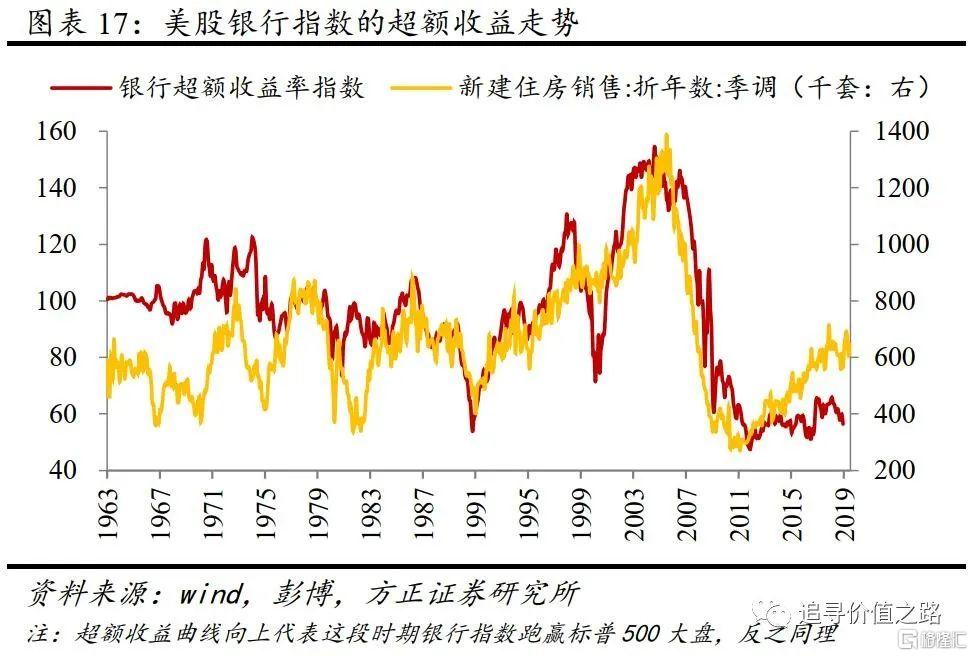

美股金融板块的超额收益,主要集中在1991年至2006年,对应的是美国历史上最大的一轮房地产周期,2007年“次贷危机”爆发以后美股金融板块持续跑输大盘。在1991年至2006年间,受美国金融创新“资产证券化”联动房地产超长景气周期影响,金融股表现靠前,但2007年的次贷危机终结了美国16年的房地产超长景气周期,也终结了美股金融板块16年的超额收益之路,大量金融股出现大幅度下跌。虽然此后金融股的表现逐渐修复,但远不能与2006年之前相提并论。

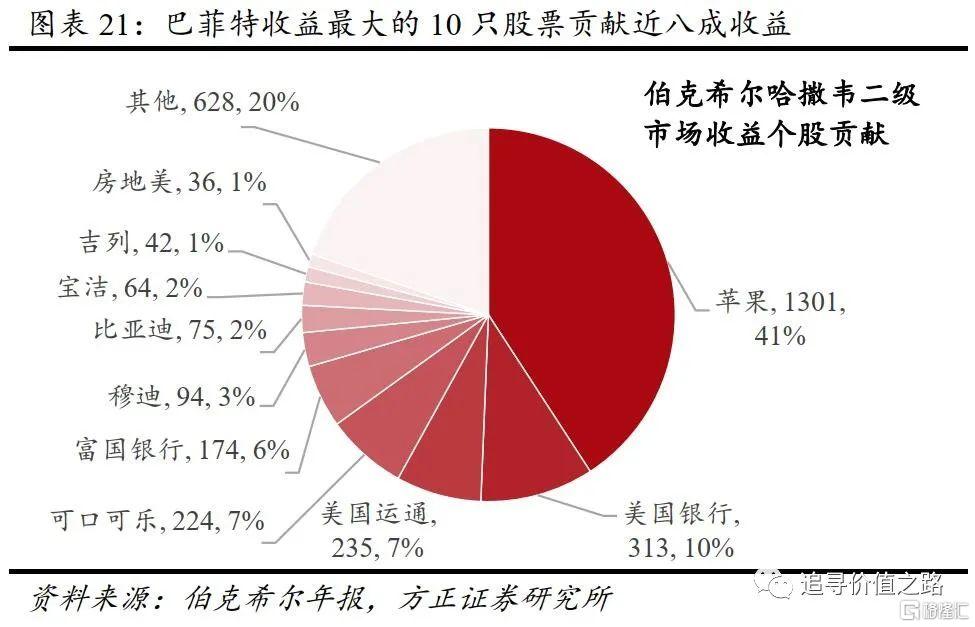

金融危机以后,美股表现较好的板块主要是信息技术和医疗保健,而巴菲特的投资组合中基本不涉及这两个行业。虽然巴菲特在2011年入手了IBM公司,但IBM公司的盈利情况持续下行,直到2017年清仓之前,巴菲特并未在IBM公司的投资中获得正收益。而2016年巴菲特对苹果公司的投资终于搭上了科技股牛市的快车,并在持有的众多股票中一跃成为盈利最多的公司,截至2021年底的浮盈高达1301亿美元,但相较于科技股整体来说巴菲特涉足较少,获得的超额收益还远远不够,因此2009年之后伯克希尔相较于美股大盘基本没有获得超额收益,并且跑输纳斯达克指数。

3、巴菲特的个股持仓分析

3.1 股市收益是伯克希尔发展的关键

伯克希尔现已成为一家世界著名的保险和多元化投资集团,旗下保险业务包括国民保障公司、GEICO以及再保险巨头通用科隆再保险公司等附属机构,保险业务除了通过承保带来的盈利外,低成本的保险浮存金更是伯克希尔投资收益的重要资金来源。除了保险以外,伯克希尔控股BNSF铁路、BHE能源以及数量众多的制造、服务与零售公司,同时投资了苹果公司、美国银行、美国运通、可口可乐、穆迪公司等知名企业。

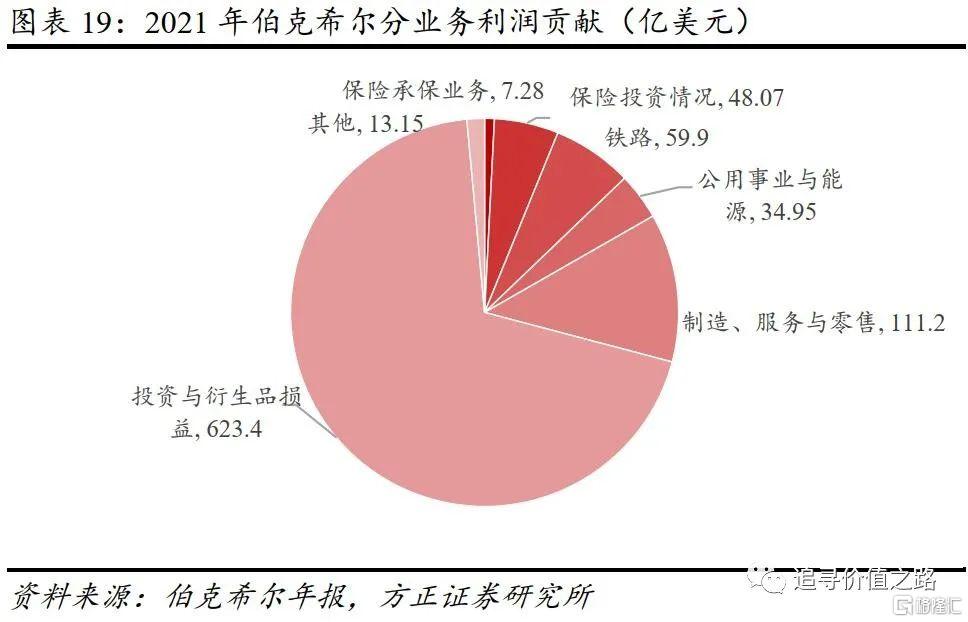

截至2021年底,伯克希尔公司总资产为9588亿美元,负债为4439亿美元,股东权益为5149亿美元。2021年公司营业收入达2761亿美元,产生了税后898亿美元的净利润。从净利润构成来看,保险承保业务贡献7.28亿美元,保险投资贡献48亿美元净利润(巴菲特的股票投资组合不在该项记录,该项受现金占比高以及美国国债利率下行影响,较2020年收益有所下降),铁路贡献约60亿美元的净利润,公用事业与能源产生近35亿美元的净利润。伯克希尔控制的数量众多的制造、服务与零售公司合计贡献净利润约111亿美元,净利润占比最大的是投资与衍生品损益(巴菲特投资股票的已实现利得和损失与浮动盈亏均记录在此项,通常该项波动较大,巴菲特认为在评估公司的经营业绩方面无需考虑这部分盈亏),2021年投资收益达623亿美元。

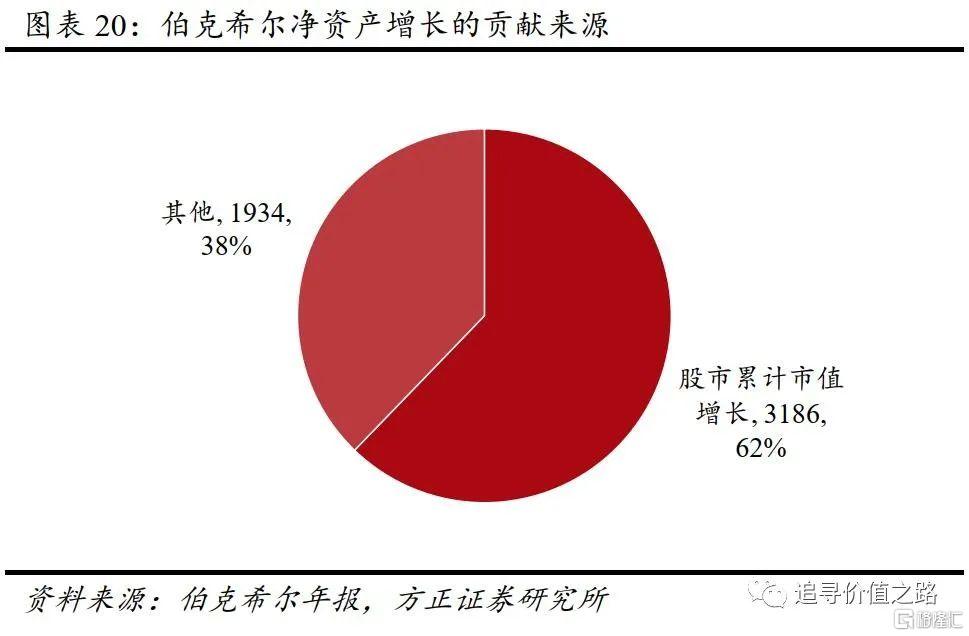

我们以净资产为例,测算股市投资对伯克希尔的贡献。截至2021年底,伯克希尔哈撒韦净资产累计增长约5120亿美元(1976年至今),这其中股市(二级市场)中累计(最大)的市值增长约3186亿美元,占比约62%。其他来源可能包含:未上市公司的经营收益、未披露的已实现资本利得和损失、股票增发与回购的影响等。由于各种原因,想要精确计算股市(二级市场)投资收益对伯克希尔净资产的贡献是相当困难的,上述的粗略计算可以提供一个大概的印象,即伯克希尔的发展壮大,甚至在2022年《财富》世界500强中利润位居第三名,与股市(二级市场)上的投资收益关系密切。

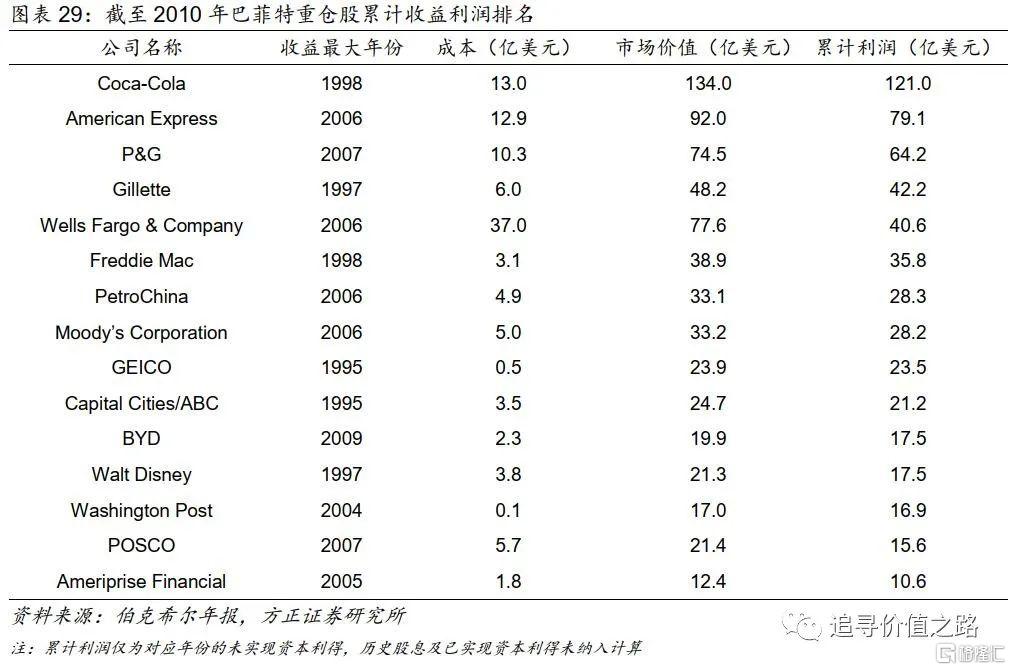

3.2 股票收益头部集中效应十分明显

在上述3186亿二级市场累计(最大)收益中,投资收益最大的10只股票中(不一定是同一时期取得),苹果、美国银行、美国运通、可口可乐、富国银行、穆迪、比亚迪、宝洁、吉列、房地美合计收益(最大)达2558亿美元,占比约80%,头部集中效应非常明显。

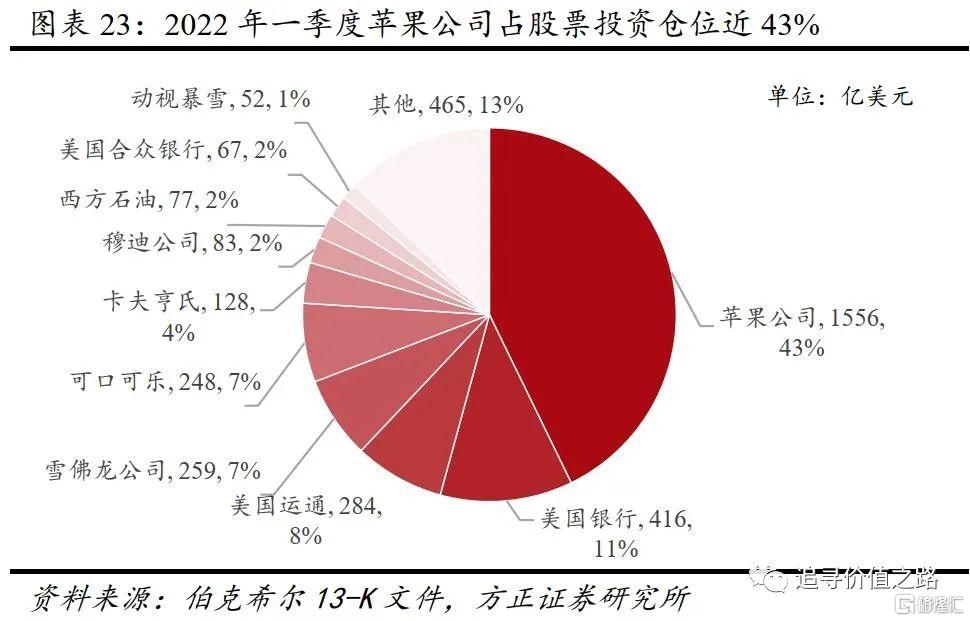

3.3 巴菲特对单一股票持仓没有限制

巴菲特对于特别中意的股票持股高度集中,由于伯克希尔没有受到类似于国内公募基金的单一股票持仓限制,巴菲特持仓最大的一只股票仓位上限经常突破30%甚至40%。例如在2022年一季度13-F文件最新披露的持仓中,苹果公司占伯克希尔股票投资仓位近43%,充分反映出巴菲特自下而上精选个股的投资方式。

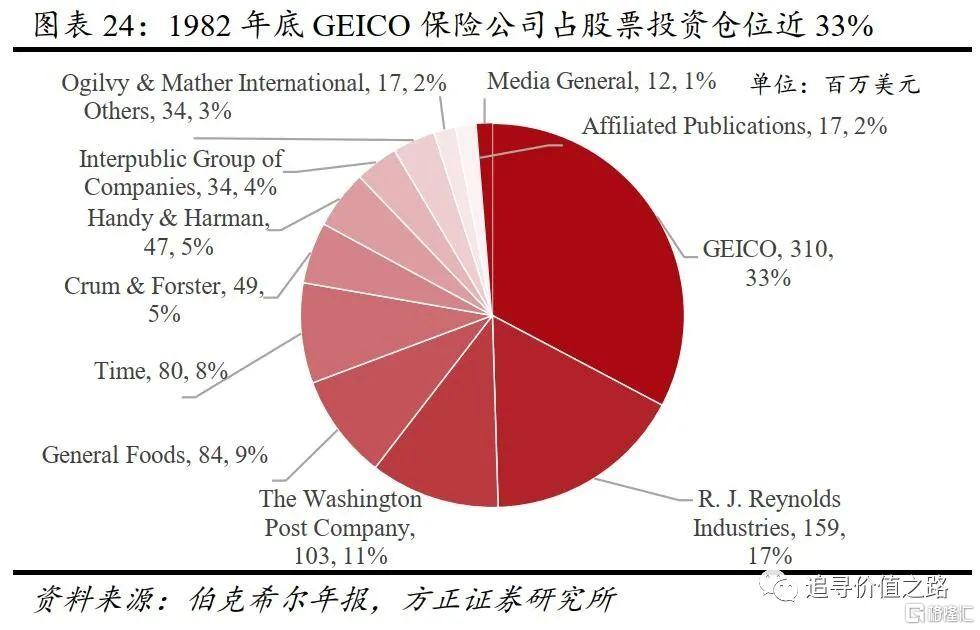

巴菲特的集中投资做法早在40年前就有所显现。根据伯克希尔披露的1982年巴菲特致股东的信可以看到,当时的GEICO保险公司占巴菲特股票投资仓位近33%。从历年年报披露的持股数量来看,可以发现巴菲特的持股数量处于行业极低水平,前10大重仓股的投资金额占股票仓位的绝大部分。另外巴菲特通常不会特意去做均衡的行业配置,大部分时候始终坚持自下而上精选个股的投资方式。

4、附表

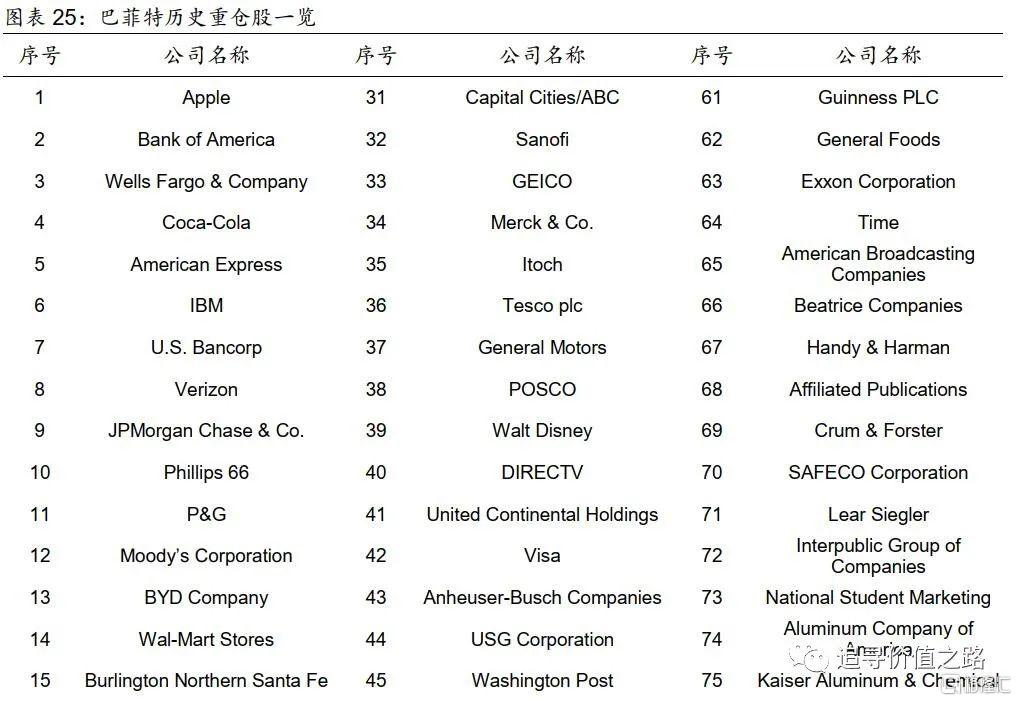

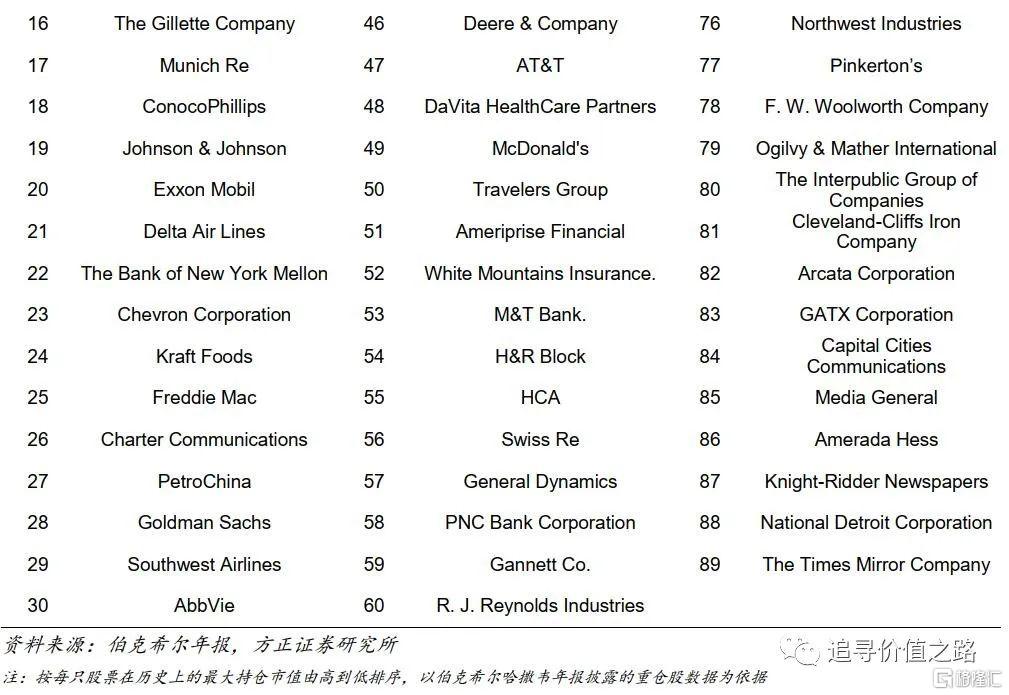

4.1 巴菲特历史重仓股一览

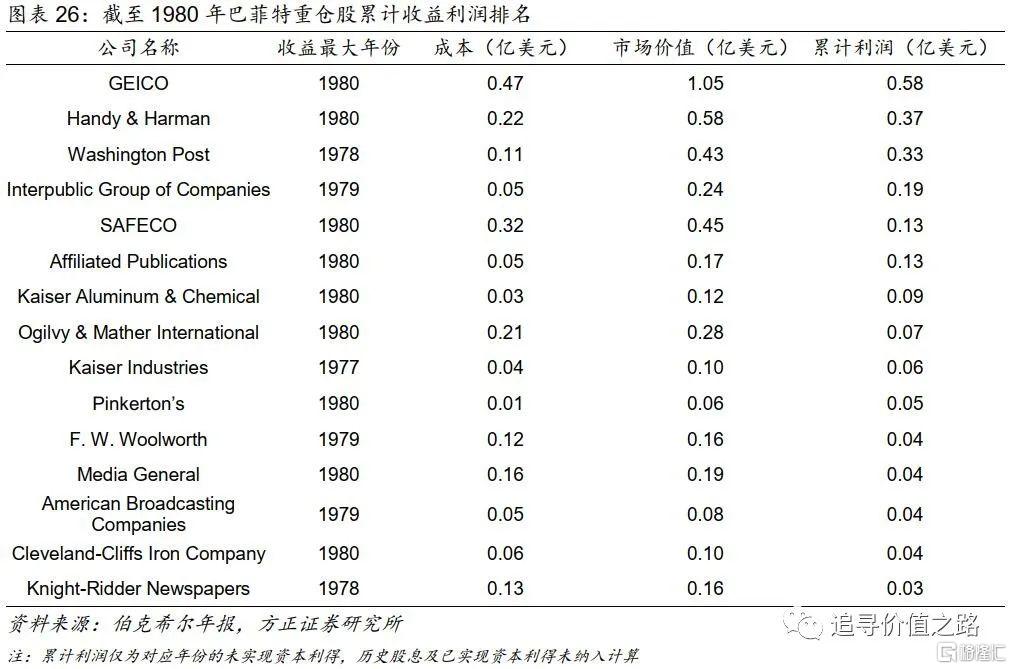

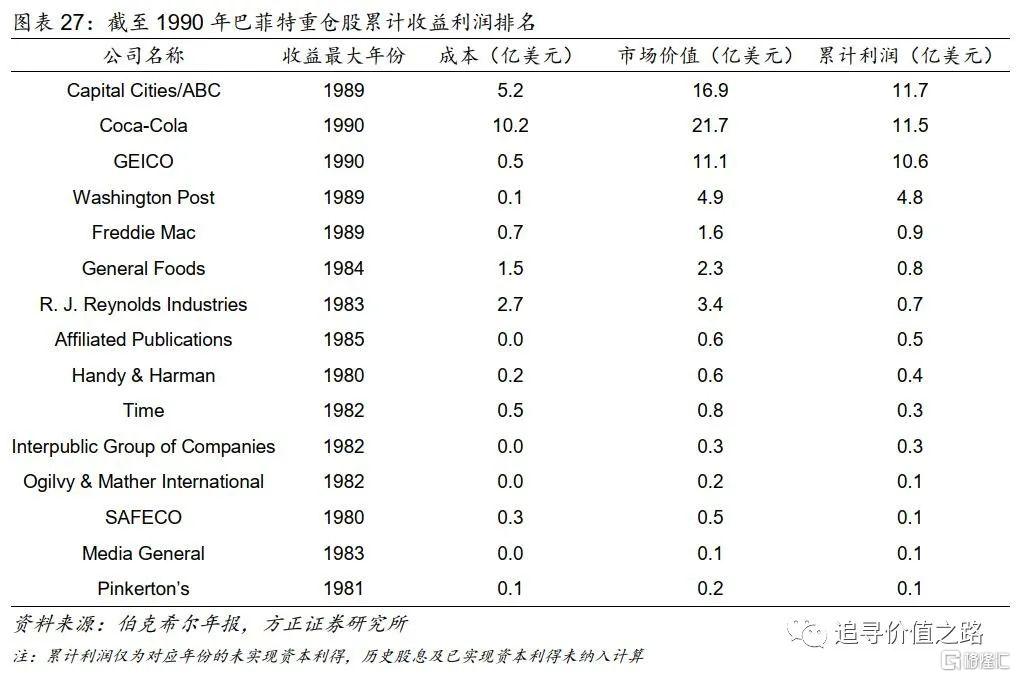

4.2 各年代巴菲特持仓收益最大的股票