今年国庆节后沪指考验3000点,各家资管机构密集发布公告,拿出“真金白银”自购公司旗下权益类产品,国庆节后累计有26家基金、券商资管机构自购总金额超18亿元。

对于普通投资者来说,基金自购是市场的见底信号吗?历史上基金自购赚钱了吗?投资者可以从基金自购的操作和时点受到怎样的启发?

记者采访的多位业内机构和人士对此表示,基金管理人通常在市场下跌或者市场底部,通过自购来提升市场信心,目前A股总体处于下方有估值与流动性支撑、权益类资产具备较佳配置性价比的阶段,基金自购权益类基金对资本市场有积极影响,是市场步入阶段性底部的参考信号之一。他们建议普通投资者可以参照基金自购的时机和操作,通过逆向投资、长期持有、定投等方式布局权益类投资。

自购多在市场低点

权益类基金是自购 “主方向”

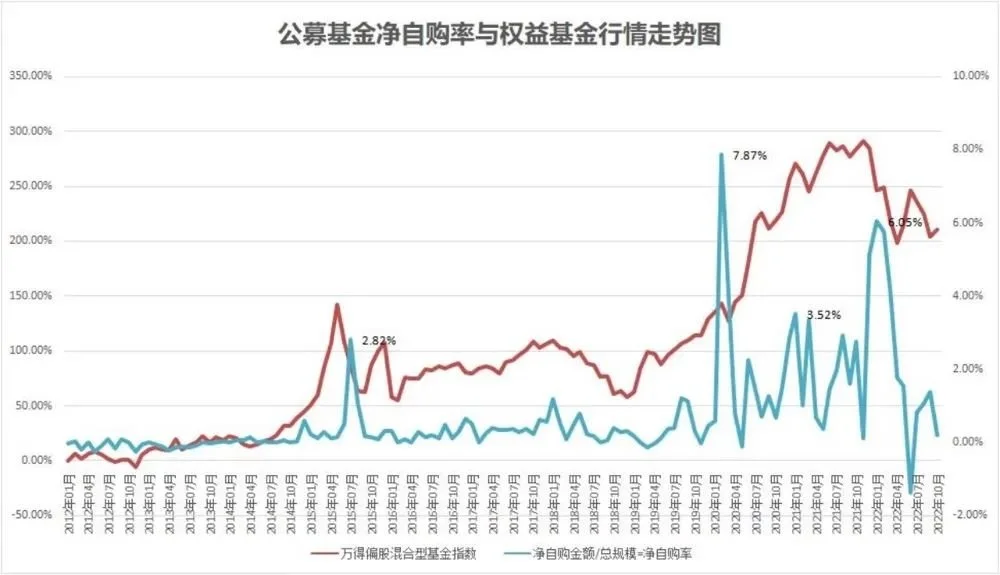

从基金管理人净自购率(净自购金额在权益类基金中规模占比)与偏股混合基金指数走势对比来看,在2012年至今十多年时间里,基金在遭遇发行遇冷、净自购率较高时,往往也伴随着A股市场的阶段性低位。比如,2015年下半年股市调整后的自购,2018年年中的自购,2020年初自购潮,以及2022年一季度较高净自购率后,偏股混合型基金指数都很快见底,并迎来较好的长期赚钱效应。

谈及基金自购与市场行情的关系,北京一位绩优基金经理分析:首先,公募基金自购潮往往发生在市场下跌背景下或者市场底部,通过自购来稳定投资者和市场信心,对资本市场产生了积极影响;第二,权益自购金额比例上升,核心原因在于基金公司对权益市场后市持续看好。尽管市场仍然存在一些不确定因素的干扰,但从中长期来看具备较佳的配置性价比;第三,公募基金积极自购的做法,是市场步入阶段性底部的参考信号,但股市见底还需要考虑估值、新股破发、上市公司破净等诸多因素。

该绩优基金经理坦言,从历史上看,基金公司自购后不久,市场往往开启了一轮不错的行情,具备一定的参考价值。但市场行情本身具有一定的自我运行规律,并不会因为基金自购频繁而改变原来的运行趋势。不过,从基金自购的行为分析,从某种程度上说明当前市场点位已经步入合理的估值范围之内,股市再往下调整的空间或许已经不大了。

汇成基金研究中心也认为,一方面,自购行为多是因为市场在低点,基金公司对于权益市场走势把握性较高,但更深层次是基金公司对于宏观数据、政策、估值以及市场情绪的把控。另一方面,类似于索罗斯所说的反身性理论,基金公司通过自购给公众带来信心的同时,有可能撬动更大的资金流,从而又进一步增强市场信心,不断形成正反馈。

博时基金也表示,今年三季度,随着基本面乐观预期逐步兑现,以及超宽松流动性的边际收紧,市场表现为弱势震荡,其中受益欧洲能源危机发酵的能源板块相对收益明显。目前,海外流动性冲击已到后半段,叠加国内增长企稳复苏和“资产荒”,四季度A股有望再迎较好布局窗口,这一市场环境也吸引了公募资金积极入场。

从自购资金的投向看,目前权益类基金仍是自购投资“主方向”。Wind数据显示,截至10月22日,2022年至今全市场基金公司自购金额达到65.62亿元,其中权益类基金自购金额36.09亿元,占比55%,创下2016年以来最高比例,权益类基金也是各家基金管理人自购的主流产品类型。

在博时基金看来,当前大类资产中,公司相对最看好国内权益资产机会。主要考虑到随着房价弹性的消失、利率的下行,资产的底层收益是下降的。为了获得收益,资产配置更多是投向权益市场的。

汇成基金研究中心也分析,一方面,基金公司自购有利于缓解基民焦虑,为市场提供信心。今年权益市场走势一波三折,但大的方向还是属于下跌趋势,基金公司为彰显出对于自家产品的信心进行自购,能够在一定程度上缓解投资者焦虑的心情,这一阶段,信心比黄金重要。

另一方面,2022年权益市场表现较差,债券市场表现相对较好,俄乌战争和疫情冲击等多年不遇的大事件接连影响权益市场,随着风险的不断释放,权益市场处于低位,权益类基金自购比例也随之大幅增加。

自购时机较好

建议做好逆向投资和长期投资

从自购投资权益市场的时机来看,嘉实基金成长风格投资总监姚志鹏表示,市场总体处于下方有估值与流动性支撑的阶段,衡量整体市场估值状态的股债收益率差、权益风险溢价等指标,均与4月底的底部状态非常接近,现阶段估值具备极强吸引力。虽然短期外部宏观环境充满了挑战,但不能忽视结构性产业趋势,以及市场主体的主观能动性,后续能够持续增长的行业中的优秀企业,可能会随着业绩持续释放带来更好上行机遇。

博时基金也认为,展望2022年四季度,政策暖风下,A股结构性行情可期。四季度也是前期一揽子稳增长政策见效的黄金期,国内经济复苏的概率在提升。叠加“资产荒”的宏观大环境,权益市场仍然面临友好的运行环境,存在结构性的投资机会。而从中长期维度来看,中国经济持续向好的趋势不变,A股的机会仍将大于风险,受益中国经济转型升级的行业仍具备不错的配置价值。

汇成基金研究中心也分析,中国经济增速虽遇阻碍,但不改向好趋势,党的二十大逐步颁布了利民、惠民政策,大会的一些关键信息中也可以找寻未来2-3年的投资机会。此外,股票估值已经有效修复,部分行业估值已经处于中低水平,上证指数经历了一波下跌,现在已经位于主要支撑关口,也有做多的需求。综上,我们中长期看好权益类资产的价值。

另外,多位行业机构和从业人士表示,从各家机构投资者自购的行为和时点来看,对普通投资者做好权益类投资也有很多启发。

博时基金表示,站在当前市场,展望未来发展,将视角放到未来一到两年,市场提供相对较佳回报的概率是非常高的。博时基金一贯坚持倡导价值投资、长期投资的理念,目前A股整体估值已经具备吸引力,这为长期投资和价值投资提供了非常好的买入机会。

嘉实基金姚志鹏也表示,对于投资者而言,首先,要真的懂所投行业,或懂所投基金经理阶段性看好行业的背后原因。其次,如果有些投资者通过对产业的理解,加上专业性的金融理论学习,可以尝试做逆向操作:即阶段性情绪过热时减持部分、情绪低点反而逆势布局;其三,对于大部分没有资源或专业能力了解具体企业的一些投资者来说,通过相关金融产品如公募基金,通过对基金经理管理人的评估,仔细去选择一个自己信任的管理人,来长期持有或者定投等方式,是一个相对更务实和理性的选择,并通过组合的构建,降低波动率,通过定投等解决择时的难题。

“投资者往往无法精准预测市场,也很难做到精准抄底,可行的方法则是在市场的相对低位逐步买入,从未来三到五年的维度进行投资。”姚志鹏称。

汇成基金研究中心也认为,权益市场有短期高波动,长期高收益的特点。首先,投资者可以尝试带持有期的产品,长期持有,从而起到平滑市场短期波动的作用,减少不必要的焦虑;其次,投资者可以通过定投等方式进行基金投资,避免高位入场套牢的风险;最后,要明确自身的风险承受能力,选择适合自己的投资理财产品。此外,不要使用短期急用的钱去投资,投资权益基金的钱久期也要长。更多股票资讯,关注财经365!