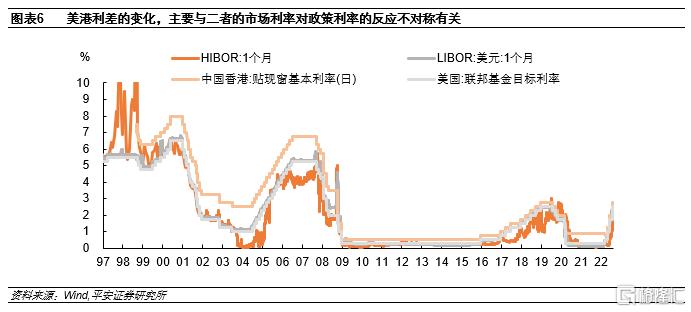

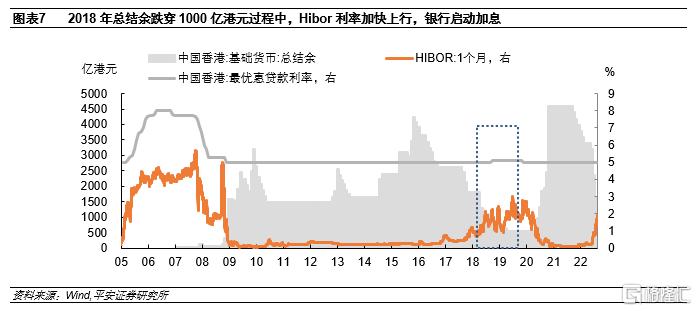

从2018年的经验来看,港元在弱方保证水平附近运行或将至少持续到美联储结束加息,且Hibor利率将至少上升到美联储本轮加息的目标利率水平。按照目前CME利率期货反映的预期,美联储本轮加息将在今年12月达到3.5%的顶点;按照美联储6月点阵图的预测,2023年利率预测中值将达到3.8%。可见,本轮美联储加息周期中,Hibor至少还有200bp左右的上行空间,显著超过2018-2019年加息周期中2.8%左右的高点,而彼时香港银行最优惠贷款利率(类似于中国的LPR利率,即贷款市场的基准利率,而Hibor是银行间市场利率)上调了13bp,本次银行贷款利率很可能会以更大幅度上调。

03

香港联系汇率制度会否失守?

从联系汇率制度的设计来说,由于港元基础货币的存量和流量具备完全的外汇储备保障(截至2022年7月,香港外汇储备按照7.85汇率折算后,是其基础货币的1.75倍,是香港M1存量的1.1倍),香港金管局通过不断地抛售外汇储备、回笼基础货币,有能力将市场利率提升到足够高的水平,以抑制资本外流、维护港元汇率稳定。市场之所以担心联系汇率制度难以为继,主要在于担心这一调节机制失效:如果市场对香港金管局维护汇率在7.85以内失去信心,即便香港流动性收紧、利率大幅上升,也不能阻止资本大量外流,那么就可能导致外汇储备不足以应对,引发联系汇率制度失守可能。

但当前香港联系汇率制度失守的可能性很小。这可从如下四个方面来看:

首先,从2018年经验判断,当香港银行体系总结余下降到1000亿港元以下时,会对银行间市场利率产生更大影响,并触发银行上调贷款利率。当香港市场利率与美国市场利率收敛后,港元贬值压力就会明显减轻。此外,需要明确的是,总结余并不存在所谓理论下限,当其消耗至低位后,香港金管局可以执行过去发行外汇基金票据及债券时的逆操作,腾挪基础货币的内部结构,重新拓宽金管局入市干预的空间。同时,总结余是在金管局干预外汇市场时形成和积累起来的,是香港银行在金管局的结算账户中的结余总额,其规模远远小于香港外汇储备的存量,截至2022年7月,香港折算成港元的外汇储备约为总结余的21倍。

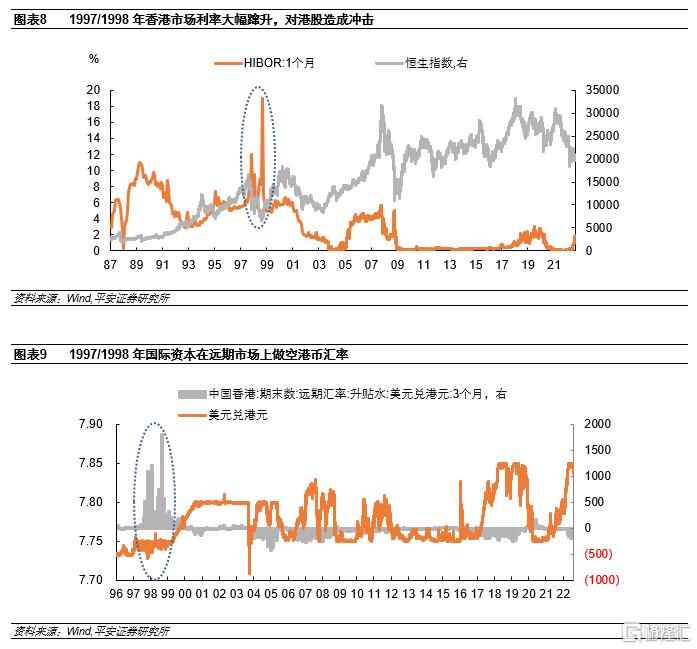

其次,与1997/1998年港币保卫战的情况对比,2022年6月香港M1货币供应量是1997年6月的14.6倍,是2022年二季度香港名义GDP的490倍,远高于1997年二季度的66.7倍。1997/1998年国际资本狙击香港资本市场的方式是,在3个月和6个月远期市场上大举做空港元(而当前和2018年美元兑港元的远期汇率一样均为贴水,并无做空港币的迹象),引发市场恐慌并跟随抛售港元。此时香港金管局为稳定港币汇率,会回笼港元、收紧银根,从而导致市场利率大幅攀升。1997年10月和1998年8月两次狙击战中,香港1个月Hibor利率的月度均值分别飙升至12%和19%,市场利率大幅攀升触发香港股市大幅下跌。而国际资本同时做空港股,企图从“双线作战”中获利。这实际上是对香港联系汇率制度的攻击:如果香港坚守联系汇率制度,则市场利率飙升,可以从股市下跌中获利;如果联系汇率制度失守,则可以从港币汇率大幅贬值中获利。当时,香港金管局通过强力干预汇率和股票市场而顶住了压力。当前,香港基础货币规模远远大于1997/1998年,这就给国际资本哄抬香港市场利率带来了很高的门槛。如果其资金体量不足以大幅抬升香港市场利率水平,那么也就不会对联系汇率制度构成强大威胁。

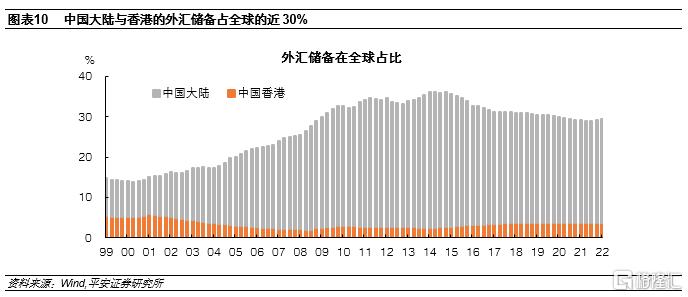

再次,香港外汇储备的规模加上内地的支持,有能力保障联系汇率制度运转。当前,香港外汇储备能够为基础货币提供1.75倍的完全保障,对M1存量的覆盖也可达到1.1倍。截至2022年一季度,香港自身外汇储备占到全球外汇储备总量的3.84%,虽不及1997年作为全球第三大外汇储备持有地的(1997年底,香港的外汇储备为928亿美元,仅次于日本和中国内地),但此后中国大陆的外汇储备规模大幅增长,2022年一季度大陆外汇储备占到全球的25.4%,二者相加占比接近30%。中国内地的支持是香港汇率稳健运行的坚强后盾。

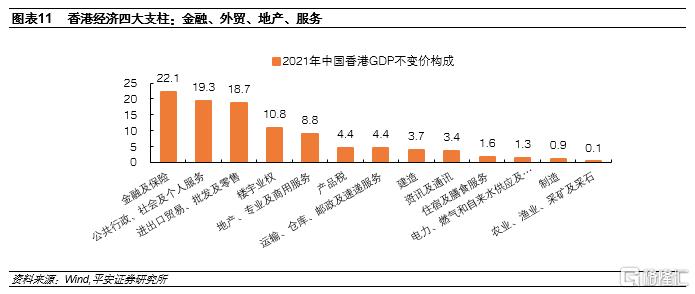

最后,香港作为中国内地金融对外开放的重要门户,其国际金融中心地位的保持需要联系汇率制度的支持。香港是全球排名第三的国际金融中心(前两位是纽约和伦敦),是全球最大的离岸人民币市场。金融业对于香港经济重举足轻重,2021年香港不变价GDP中金融及保险业的占比达到22.1%。香港也是中国对外开放的重要门户:2017年以来,连接内地与香港债券、股票、衍生品市场互联互通的制度安排相继推出。目前国际投资者持有的A股有超过2/3是通过股票通投资,内地在岸债券的买卖也有超过1/2是通过债券通进行,中国的跨境股票和债券融资中,约有2/3是通过香港实现的。

香港以其与普通法系更紧密接轨的法院和独立监管机构,成为联系中国内地与全球金融体系的一根纽带。而使得港元与美元画上“约等号”的联系汇率制度(确保了港元和美元完全可互换),对于香港的国际金融中心地位提供了关键支持。根据《经济学人》的统计,最新数据显示,香港97%的外汇交易、58%的跨境贷款和其它银行工具、43%的跨境衍生品和37%的存款,都以美元计价。因此,要保持住香港的国际金融中心地位,就必须维护联系汇率制度的运作。

04

真正需要回应的问题

关于本次港币触发弱方兑换保证,真正需要关注的是两个问题:

一是,对香港经济的影响。随着香港银行总结余接近1000亿港元敏感水平,香港银行间市场利率和银行贷款利率将面临更大上行压力。本次美联储加息的终点可能在3.5%甚至更高(2022年末大概率达到3.5%),显著高于2018年美联储加息的幅度,那么意味着本次香港银行间拆借利率Hibor还有至少170bp的上行空间(从8月22日的1.8%上升到3.5%)。按照2018年Hibor上行约1.5个百分点对应银行最优惠贷款利率上调一次13bp,本次Hibor至少上行3个百分点以上(从美联储加息前的0.25%左右升至3.5%),可能会引发银行最优惠贷款利率上行幅度超过25bp。

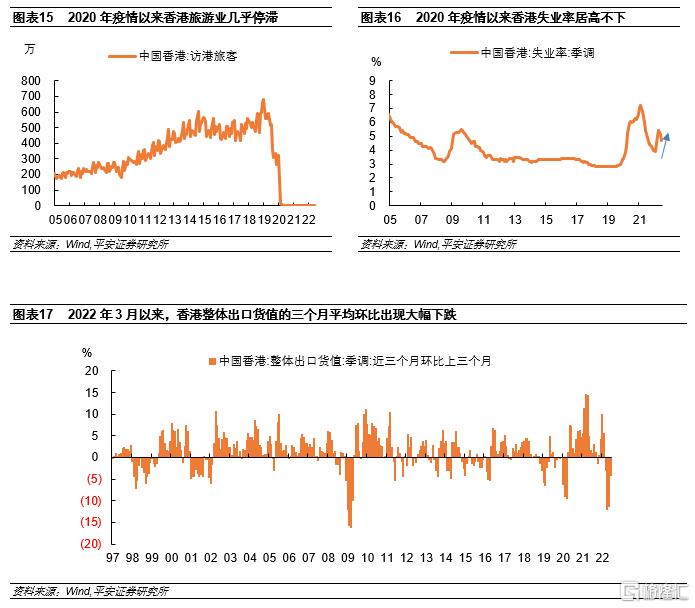

而当前香港经济面临较大下行压力,今年以来香港GDP已连续两个季度同比负增,相比2018年9月香港银行上调贷款利率时的基本面更为疲软,当时香港GDP同比增速在2.6%,在加息之后出现了连续下挫和转负。今年2月以来香港失业率再度上升,截至6月为4.7%,远高于2018年3月-2019年7月维持的2.8%。可见,本次如果香港银行贷款利率相比上次更大幅度攀升,对香港经济的负面冲击或将更明显。体现在:

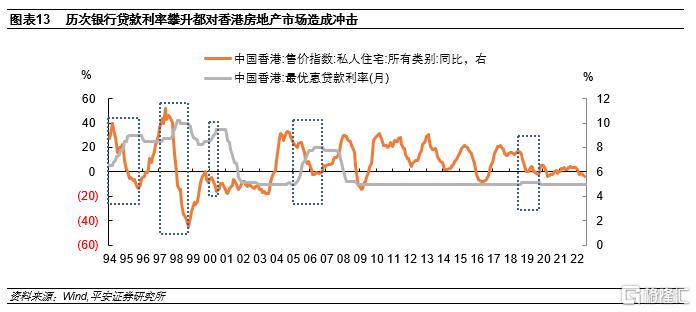

1)房地产(包括楼宇业权)是香港经济的重要支柱,其在2021年香港实际GDP中占比达到19.6%。历史上,每一次银行加息都会造成香港房价同比由正转负,即便2018年只加息一次,也并不例外。而今年2月以来,香港私人住宅售价指数已连续五个月同比负增。

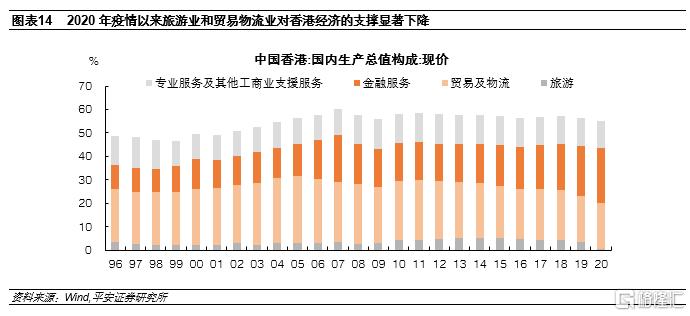

2)香港作为高度开放的口岸城市,进出口贸易及物流、旅游业在香港经济中同样占据重要地位。而本轮新冠疫情对香港的人流、物流形成阻碍。访港旅客人数从2019年1月最高678万人降至2020年4月以来的月均不足1万人,2020年香港旅游业在GDP中的占比较2019年大幅下降了3.4个百分点。2022年3月以来,香港出口贸易也呈现出较大下行压力,其整体出口货值的三个月平均季调环比连续大幅负增,为2008年之后的最大环比跌幅。而2020年贸易及物流业在香港GDP中的占比达到19.8%,由此导致的香港经济下行压力不容小觑。

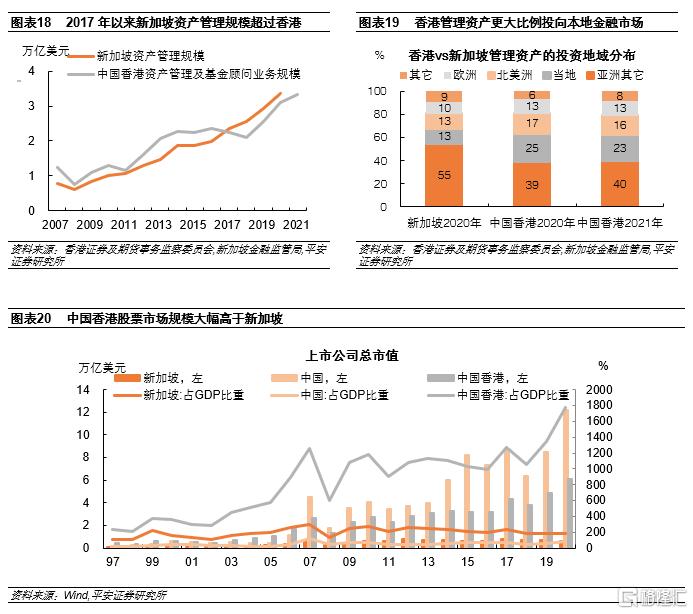

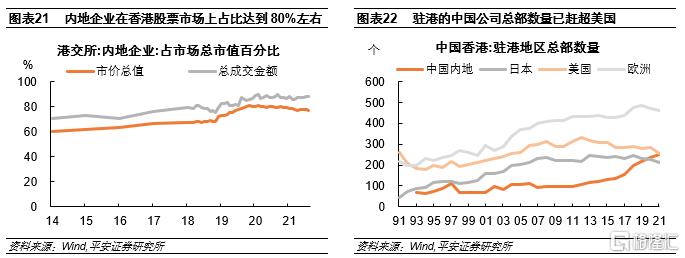

二是,香港国际金融中心的地位面临来自新加坡的竞争。新加坡也是全球领先的国际金融中心。2017年以来,新加坡的全球资产管理规模超过了香港同口径指标:截至2020年,新加坡资产管理规模达到3.4万亿美元,而同期香港的资产管理及基金顾问业务规模为3.1万亿美元。同时,香港资产管理业务的本地投资占比较高(2020年占25%,显著高于新加坡的13%)。这在很大程度上得益于香港规模更大、与中国内地紧密相连的股票市场。2020年香港上市公司总市值达到6.1万亿美元,是其GDP的17.8倍;而新加坡上市公司总市值为6526亿美元,只有香港的1/10,是其GDP的1.89倍。

香港大规模的股票市场主要背靠于中国内地。2021年港交所上市的中国内地企业总市值占到总体的79%,总成交金额占到总体的88%。2018年,港交所推出《新兴及创新产业公司上市制度》改革,首次允许未有收入的生物科技公司、采用不同投票权架构(“同股不同权”)的高增长创新产业公司、寻求在港交所第二上市的合资格发行人在港上市,由此带来了港股IPO的新爆发。阿里巴巴、京东、网易、百度等头部信息技术公司纷纷回港上市,小米、美团、快手等新经济头部公司也相继赴港上市。美国国会表决通过的《外国公司问责法案》,更强化了这一趋势。

香港与中国内地的紧密联系还体现在驻港公司总部的增长上。2012年以来,驻香港的中国公司总部数量快速增长,从2011年的97个增长到2021年的252个。但驻港的美国公司总部数量在2012年见顶333个后,到2021年下降到了254个;2019年以来,日本的驻港公司总部数量也呈现出了下降势头。

随着新加坡资产管理规模的扩大,对于希望投资于其它亚洲国家的国际资本来说,未来有可能会出现向新加坡转移的趋势。这种分流效应可能减缓外资流入,对港元汇率造成中长期的影响。但正如总书记在庆祝香港回归祖国25周年大会上指出的,香港“背靠祖国、联通世界”,与中国内地经济金融的更紧密结合,势必给香港金融市场带来新的发展机遇。香港在高水平开放、高质量监管等方面不断扩大优势,与祖国大陆在经济金融互联互通上不断深入拓展,是夯实香港国际金融中心地位的最扎实基础,也是香港联系汇率制度的最坚强保障。更多股票资讯,关注财经365!